8月27日,中芯國際的半年報如期出爐,業績基本符合預期,營收同比增長26.3%,歸母淨利潤的增速則更加驚人,同比增長5.66倍,淨利率同比增長9.7個百分點至9.6%。

今日,在經歷了一整天的震盪之後,中芯國際港股收盤僅小幅上漲0.19%或0.05港元,收25.75港元,A股則下跌0.67%。

產品需求強勁,銷售上升

報告期內,中芯國際營收約18.43億美元,同比增長26.3%,創下歷史新高。

公司的解釋是,期內銷售晶圓的數量增加及平均售價上升:銷售晶圓的數量增長19.7%,平均售價增長8%。

報告顯示,先進工藝研發與業務進展順利,先進工藝第一代技術量產順利,與國內及國際客户繼續開展新的試產項目;先進工藝第二代平台穩步推進,目前處於客户產品驗證階段;

在成熟製程方面,產能利用率持續滿載,攝像頭、電源管理、指紋識別和特殊內存等相關應用需求強勁。

從地域劃分上看:

來自中國內地和香港的收入佔中芯國際2020H1營收的大頭,佔比63.86%,而且增長速度最快,達到45.3%;

來自亞洲其他市場和歐洲的收入佔比12.63%,增速7.7%;

而佔比23.51%的美洲市場的銷售額還在原地踏步,增幅為0%。

這些數據説明,中芯國際在國產替代浪潮中成了受益者。

中國消費電子產品和5G網絡研發在特朗普政府的“制裁”之下,受到前所未有的生存挑戰。

由於全球產業鏈上游的芯片供應受到控制,華為、中興等消費電子產品製造商無法獲得高端芯片等重要的零部件,導致產品競爭力在未來將難以與海外同行展開競爭。

也就是在這樣一個困難的時期,這些位於產業鏈中游的製造商開始將目光轉向國內。

中金公司表示,受益於半導體國產化大潮,在CIS/Power/eNVM/RF等產品領域湧現了一批優秀的半導體企業,中芯國際能夠為這些企業提供邏輯/NOR Flash/CIS等全面工藝平台的代工服務,在強勁的需求下,短期內可能空置的產能有望儘快被利用。

國金證券預計,中國大陸晶圓代工市場未來五年複合增長率達11%,超過全球晶圓代工市場的8%~9%複合增長率;國內晶圓代工產業未來五年營收復合增長率達16%,比全球晶圓代工市場8%的複合增長率超出近一倍。

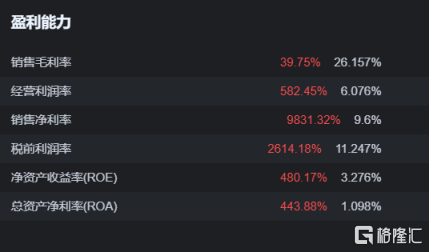

在此背景下,公司歸母淨利潤約2.02億美元,同比增長5.66倍;淨利率同比增長個9.7百分點至9.6%。

一些關鍵指標同樣出現明顯的變動。

ROE增長2.71個百分點達到3.28%;每股現金流淨額翻4倍;經營利潤率提升7.34個百分點,達到6.076%;營業利潤/流動負債提升增長0.0347個百分點達到0.0292。

需要補貼or不需要補貼,是個問題

有人也會覺得不服氣——中芯國際不就是靠政府補貼,才有淨利潤翻5.56倍這麼好的成績麼!

的確,政府資金長期以來對這家公司的發展發揮了重要的作用。

早在2010年就有外媒消息曝光,稱中芯國際已經收到申請“十一五”規劃的一個三年期項目批文,將開始有約數千萬美元的補貼款流入。

中國工業及信息化部自2008年啟動“核心電子器件、高端通用芯片及基礎軟件產品(核高基)”國家科技重大專項,期望於芯片、軟件及電子器件領域,追趕國際技術及將產業迅速發展。

按照“核高基”規劃,中央加上地方配套資金平均每年的投入額約為10億元人民幣,為期15年。

這一點從中芯國際的往期財報中可以得到證實:從2011年開始,其綜合損益表的“其他經營收入淨額”項下,時常會有數千萬甚至上億美元的進項。

2020H1,這一數據錄得9966.5萬美元,其中包含的政府資金為9971.6萬美元,出售PPE及歸類為持作待售資產的收益為-5.1萬美元。

9971.6萬美元在中芯國際2020H1所錄得2.02億美元的淨利潤中,佔比達到了49.36%之多!

政府補貼在其利潤中佔比過大,而業務能力不相匹配,也成為一些機構不看好中芯國際的重要原因。

日本投資研究機構大和總研2020H1曾發表研究報告指,中芯國際一直依賴政府補貼,去年第四季業績來自非核心業務的貢獻最大。

該機構認為,公司如果沒有補貼,核心業務將保持虧損,因此由“遜於大市”評級下調至“沽售”。

不過中芯國際2020H1財報卻有不同的“説法”。

政府資金9971.6萬美元被計入了公司的“非經常性損益項目和金額”中,而公司2020H1的扣非淨利潤錄得8263.1萬美元。

如果與上年同期相對比,公司扣非後錄得1.09億美元的淨虧損。

也就是説,以絕對值計算,中芯國際2020H1扣非淨利潤增長了1.85億美元或81.01%。

其他可以反映公司經營狀況改善的指標,包括銷售成本、毛利率等。

中芯國際2020H1銷售成本錄得13.61億美元,同比減少14.72%;毛利潤錄得4.82億美元,同比增長76.47%,毛利潤達到26.15%。

現金流方面,報告期期末現金月錄得31.3億美元,同比翻了一倍,經營活動和融資活動現金流分別增長14.41%和115.79%,反映了經營能力的改善和投資者的信心。

和台積電相差6年

儘管經營狀況得到了改善,還有一些指標的情況仍值得關注。

例如,中芯國際2020H1研發費用為3.24億美元,佔總營收的17.58%,但比去年同期僅上升2.4%。

對於高端芯片的研發進展,本期財報中並未給出十分詳細的信息,只是零散地寫道:

1. 先進工藝第一代技術量產順利,與國內及國際客户繼續開展新的試產項目;

2. 先進工藝第二代平台穩步推進,目前處於客户產品驗證階段;

3. 在成熟製程方面,產能利用率持續滿載,攝像頭、電源管理、指紋識別和特殊存儲器等相關應用需求強勁;

4. 在先進工藝產能方面,公司遵循審慎規劃的原則,以客户需求為基礎,綜合全盤考量,穩步上量。

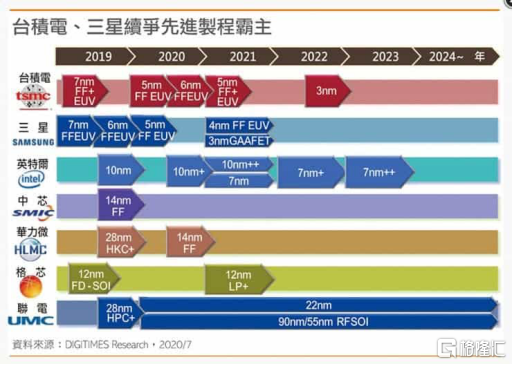

就此前的信息推斷,先進工藝第一代指的是14nm及改進版12nm工藝,先進工藝第二代指的是n+1及n+2節點,應該介於10nm及7nm之間,目前還在驗證中,沒有量產。

然而這被一筆帶過的信息,卻也是整個中國大陸半導體行業十分關注的信息。

2020年8月,台積電官宣了爆炸性的消息:3nm芯片將在2022年進入量產階段;三星的3nm芯片也已完成研發,同樣預計將在2022年量產;英特爾也正在加緊研發10nm及以下的高密度芯片。

芯片的納米數,反映了芯片當中晶體管的密度。而晶體管的密度越大,芯片的性能就卻強,功耗也相對更低。

然而中芯國際的“先進工藝”之路,卻十分漫長。

從2017年7月開始,中芯國際就宣佈將投入7nm工藝製程,以期躋身全球前五大半導體廠商。2020年的研報方才指出,中芯國際在2022年可升級到7nm工藝制式,2024年下半年升級到5nm工藝制式。

截止目前,中芯國際能做到的還僅僅是在已經量產的14nm芯片基礎上進行優化,使之性能接近7nm芯片的水平。

高密度芯片製程工藝研發的成本之高,如今已不必贅述。中芯國際的路還很漫長。

半導體行業的“摩爾定律”指出,集成電路上可以容納的晶體管數目在大約每經過24個月便會增加一倍。換言之,處理器的性能每隔2年翻一倍。如果是這樣的話,已經實現了5nm芯片量產的台積電,其技術已經領先中芯國際快6年了。

小結

目前,國人對中芯國際給予了太多的厚望——要拯救中國芯片產業。但羅馬不是一天建成的。競爭者已經走在前面很遠的地方,而且走的很快。我們只有走的更快,或是另闢蹊徑,才能實現賽道上的超車。

但對於理性的投資者而言,基於當前180倍的估值(H股65倍),現在真不是時候去當“接盤俠”。接下來,中芯國際還有估值迴歸合理的壓力。

但於國於情,我們都希望中芯國際能夠帶領中國芯片產業集體崛起,繼續期待着。