機構:東方證券

評級:買入

目標價:40.34港元

核心觀點

營收利潤同步增長,業績穩健向好。公司 2020 年上半年實現營業收入 645.5億元,同比增長 14.1%,實現歸母核心淨利潤 61.6 億元,同比增長 16.0%,實現營收業績同步增長。上半年房地產開發板塊實現收入 614.7 億元,同比增長 16.6%,受疫情影響,公司運營端尤其是酒店業務收入有所下滑,但物業管理板塊實現收入 19.0 億元,同比增長 18%,取得逆勢增長。利潤率方面,公司毛利率 30.2%,較去年年底下滑 0.4 個百分點,歸母核心淨利率9.5%,較去年年底增長 0.1 個百分點,基本保持穩定。

銷售逆勢增長,繼續維持高強度投資。公司 2020 年上半年地產銷售金額1104.8 億元,同比增長 10.1%,銷售均價 17541 元/平方米,和去年年底基本持平,在新冠疫情影響下實現逆勢增長。公司下半年可售貨值達 4000 億元,去化六成即可完成全年 3000 億銷售目標。公司 2020 年上半年繼續保持高強度投資,新增土儲 1232 萬平方米,土地投資額 647.0 億元,投資強度為 59%,與 2019 年基本持平。截止至 2020 年 6 月,公司土儲為 8393萬方,土地儲備合理充裕,滿足 3 年左右的銷售需求。

槓桿率基本持平,短債覆蓋比率提升。2020 年 6 月末公司淨負債率59.9%,較 2019 年底下降 3.7 個百分點,繼續保持在行業較低水平。公司持續強化現金流管控,上半年實現回款 890.4 億元,同增長 9.5%,報告期末公司賬面現金達到 699.2 億元,較 2019 年年末增長 17.3%,帶動現金短債比提升至 1.8。受益於良好的財務表現,公司融資成本明顯下降,公司7 月成功發行 3 億美元十年期優先票據,票面利率僅 4.6%。

財務預測與投資建議

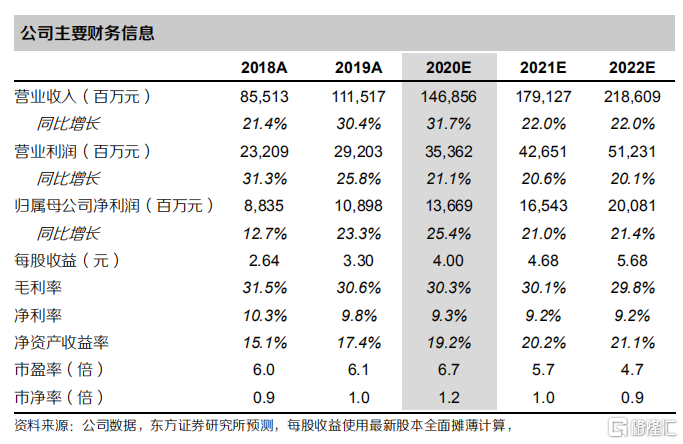

維持買入評級,目標價上調至 40.34 港元(原目標價 35.37 港元)。受公司配股影響,我們調整公司 2020-2022 年 EPS 的預測至 4.00/4.68/5.68 元(原值為 4.04/4.78/5.80)。可比公司 2020 年估值為 9X,對應目標價 40.34 港元。(匯率:1 港元=0.8919 人民幣)。

風險提示

房地產市場銷售可能低於預期。分拆上市進度不及預期。利率上升超預期。