回顧上半年,受疫情影響整個宏觀經濟形勢不論是是全球還是國內都遭遇到了較大的壓力,作為中國經濟的壓艙石和穩定期房地產行業同樣也面臨着一定的挑戰。在這樣的大背景之下,中駿集團控股(01966.HK)成為行業中一股清流交出了一份亮眼的成績單。

一、業績穩中有進,夯實財務安全性

財報數據顯示,期內,中駿集團實現營業收入151.35億元人民幣,同比增長45.2%;毛利42.24億元,同比增長40.34%;歸屬股東淨利潤21.14億元,同比增長10.31%。每股盈利50.6分。中期息派11港仙。

1· 銷售穩健,核心盈利指標增長69%

面對疫情帶來的衝擊,公司仍然保持着一貫穩定的增長,儘管在銷售端受困於一季度停工等帶來的壓力出現一定下滑,但二季度後公司快速回血,整體銷售韌性仍然還非常強。此外公司在收入、核心淨利潤、毛利等核心盈利指標保持穩定增長勢頭,展現出強勁的綜合實力。

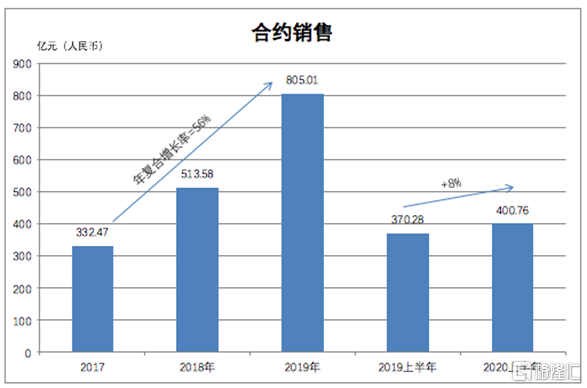

具體來看,上半年,中駿集團實現合同銷售金額約400.76億元,其中包括合營公司及聯營公司的合同銷售金額約225.61億元,同比上升8.2%。期內物業銷售均價為14680元/平方米,同比增長17.6%。

公司盈利保持穩定,母公司擁有人應占核心利潤為18.41億元,同比增長19.2%,根據花旗、大摩、富瑞等多份大行報告,若排除一次性收購溢價的影響,應占核心利潤上升69%;歸屬股東淨利潤21.14億元,同比增長10.31%。其中受到限價政策影響項目平均銷售單價,公司毛利率有所下滑,中期毛利率為27.9%。

2· 財務穩定,充裕在手現金提升抗風險能力

面對宏觀環境的不確定性,企業的抗風險能力變得尤為重要。中駿集團在保持擴張速度的同時,負債仍維持在合理區間。今年上半年,公司淨負債率為68.3%,保持較低水平。

公司不斷優化財務結構,同時保持流動性充裕,提升抗風險能力,截止期末,公司現金及現金等價物為249.82億元,短期貸款207.20億元,流動性充裕。

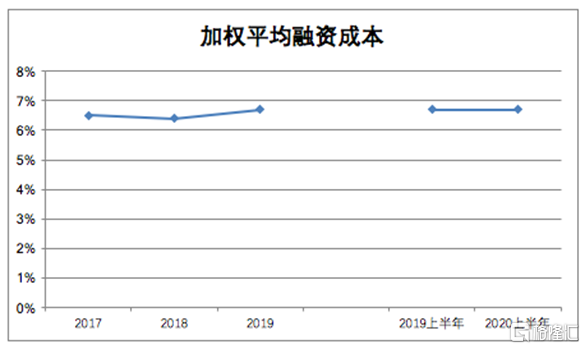

另外,公司融資成本保持行業優勢水平,上半年,加權融資成本為6.7%,與去年同期水平相同。

整體而言,公司在收入快速增長的同時取得了淨利潤的穩步提升,毛利率在行業中仍然具備優勢,公司財務表現穩定,融資成本低,凸顯了強大的綜合運營實力。

二、持續擴充土儲資源,千億時代可期

很早之前中駿集團就曾提出衝刺千億的目標,並積極優化公司組織結構和管理體系,今年6月更是有消息傳出,公司將進行新一輪區域合併和人事調整,而在外界看來,這些變革也是其未來規模擴大提前做好準備,以期降低人力成本提升整體效益。公司的規模增長之路最重要的核心指標在於土地儲備,那麼公司在這一方面的佈局又是怎樣的呢?

儘管面對疫情壓力,公司並未停下納儲的步伐,從中報數據來看,上半年中駿集團合共新增10個項目,分佈在8個城市,其中包括廈門、福州、張家港等。總土地成本約人民幣194.31億元,地上總可建面積約為332萬平方米。其中有8幅土地是透過一體兩翼戰略獲取,平均土地成本僅為人民幣3082元每平方米,在不確定環境下,解決投資的確定性。

截至期末,公司共有土地儲備總規劃建築面積為3303萬平方米,其中應占總規劃建築面積為2006萬平方米,權益佔比為60.73%。從土儲分佈來看,其分別位於長三角經濟區、海峽西岸經濟圈、環渤海經濟圈、中西部地區及粵港澳大灣區5大區域,分佈城市達54個,其中一線城市佔比9%、二線城市佔比68%、三線城市佔比23%。目前,中駿集團土地儲備平均土地成本每平方米4313元,僅為銷售均價的29%,總貨值超過3800億元。

值得一提的是,公司藉助地產開發、購物商場及長租公寓等多元化的佈局,在拿地上也建立了差異化的競爭優勢,透過一體兩翼戰略獲取綜合用地、公開市場招拍掛等多種方式拿地,拿地成本持續保持較低水平,而豐富優質的土地儲備也成為助力其高成長的有力保障

整體來看,房地產行業向來是以土儲規模決定未來銷售,而中駿集團不僅擁有大量規模龐大的土地儲備,同時在整體質量及成本上也具有極大的優勢,公司有着30多年的項目開發經驗,形成了極強的護城河。目前,公司盈利能力穩定,債務風險可控,土儲充沛,長遠來看,其業績增長有較強保障,千億規模也將可期。

三、經營質量持續升級,一體兩翼戰略佈局打開成長空間

作為投資者,對於一家房地產企業的判斷,不僅要看公司中短期內能否將資源和投資轉化為業績的能力,同時更要看其未來的產業中是否有明確定位自己的能力,尤其是當前整個房地產行業已經邁過了黃金增長的年代,多元化轉型成為一股熱潮。

中駿集團在多元化佈局上有着自身明確的定位和目標,公司聚焦包括商業購物中心、長租公寓、物業管理等多個領域,積極構築自己新的能力圈。目前其已形成FUNWORLD世界城、FUNLIVE方隅等多元業態,在尋求新利潤增長點的同時協同房地產主業增強競爭力,取得了不俗的成績。

另外按照公司管理層之前的表態,到2025年,中駿集團將佈局100座世界城購物中心,實現租金收入超過45億元。同時,到2025年計劃佈局20萬間長租公寓,方隅資本的管理規模超過600億元,管理租金規模達100億。

從目前情況來看,中駿集團已佈局20個FUNWORLD世界城購物中心,總建築面積超120萬平方米。採用"購物中心經營百貨化+數字化連鎖經營"的營運模式,在泉州世界城實施百貨化試點取得不錯反響,中駿世界城小程序上線2個月帶動銷售提升13%。

FUNLIVE方隅採用"基金管理+數字化連鎖經營模式"。2020年上半年基金管理費及項目管理費收入同比增長9.3倍。截止2020年上半年,公司FUNLIVE方隅公寓開業超5000間,已穩定運營項目平均節點出租率為87.5%。佈局主要在一、二線城市,截止到7月底,兩者合計佔比達74%。

此外,業績發佈會上公司披露了中駿商管的業務情況,在管業態包括商場、街區商業、寫字樓、體育館等,住宅物業管理項目近100個,分佈於福建、上海、杭州、北京等,公司表示,正積極研究物管業務,暫時未有計劃分拆,適當時間會按照上市條例公佈。包括花旗、大摩、摩根大通和匯豐等多份大行報告指出存在潛在的物管分拆機會,值得留意。

伴隨多元化的營收來源,不僅為公司應對行業週期變化帶來了支撐,同時也增強了公司整體的抗風險能力,打開了未來更多的成長機會。

四、估值、股息具有吸引力,大股東增持凸顯長期發展信心

透過半年業績小考,不難看出,中駿集團取得了優良的經營表現,公司基本盤持續鞏固,運營穩健,財務風險可控,股東回報較為可觀,交出一份優等生的成績,其在行業中一路趕超、不斷追求有質量的增長。

值得一提的是,公司在業績公佈之後,中駿集團發佈公告,公司執行董事、主席及控股股東黃朝陽進一步增持中駿集團股份500萬股,而這也是今年4月份其增持300萬股後,展開的又一次增持動作,截至其持股量已達到21.13億股股份,相當於公司全部已發行股本的約50.28%。

公司整體回報率高,基於已年化的半年度歸母淨利潤來測算,公司股本回報率達到23.4%。公司在業績會上指,派息政策為維持不低於應占核心利潤的30%,2019年的派息比例為33.4%,股息率吸引。

從估值水平來看,截至目前公司PE為4.66x,PB為 0.86x,處在行業低位狀態,而對比自身歷史估值方面,公司亦處在低位。

今年以來,公司持續被南下資金增持,考慮到當前牛市環境下,地產板塊整體估值仍然還處在歷史底部,整體防禦性也較強,相信伴隨北水的湧入,公司在良好的基本面和成長性支撐下,也就有望跟隨後續市場情緒的回暖,在二級市場有進一步的表現。