1

危機和機會是共存的,而機會只是留給有備而來的人,這可能是2020年前6個月最實在一個建議。

對於真正的好企業來説,時勢並無好壞之分,好時光更好,壞時候也不錯。能夠順週期做大,逆週期做強的,總是少數的,而華興資本顯然是屬於“少數派”。

不管如何,華興資本正經歷它上市以來的第一個牛市行情。

公司股價自5月份的最低位起,展開了一輪強勢的上升,目前累計升幅已經接近翻一番,在港股券商板塊、投資及資產管理板塊中,作為行業龍頭的引領作用盡顯,接下來會何去何從?

若是想梳理公司長期上漲的邏輯,我們建議先回顧一下今年以來,頭部資本市場的一些重要變化或線索。

2020年初至今,滬深交易所及港交所,均成為了全球最受矚目的資本市場之一。

首先,在資本市場改革春風和中國疫情快速受控的支持下,A股邁入了新一輪的牛市行情。新增投資者數量也在近幾月來持續大幅上行,快速邁步進場。

疫情之後,消費模式轉型加速,線下業態更加積極地擁抱互聯網,大部分公司正尋求數字化轉型。在“新基建”與信創產業政策利好、“內循環為主、構建內外雙循環”新發展格局下,主導“大國崛起”牛市或長期慢牛的行情邏輯,箇中當然離不開科技創新、消費及醫藥健康等高景氣行業及新經濟產業的推動。

8月24日,創業板註冊制將正式實施。據瞭解,創業板未來的定位明確清晰,其主要服務符合高新技術產業和戰略性新興產業發展方向的成長型創新創業企業,並支持傳統產業與新技術、新產業、新業態、新模式深度融合,強化為多元化、多類型企業服務的能力,因此,大量符合上述方向的新經濟公司,將有機會通過創業板註冊發行股票,加上此前已成功進行過註冊制實踐的科創板,無論是企業、中介機構或是投資者,均有機會享受到這一中國資本市場改革的歷史性機遇。

其次,據港交所資料所示,2020上半年,港交所也在A股“大國崛起”牛市帶動下,其日均成交金額同比上升了33%,港股通平均每日成交金額同比上升69%,並創下了半年度的歷史新高,債券通的平均每日成交金額更同比大增202%,互聯互通的機制運行良好。

繼阿里巴巴之後,港交所成功吸引了全球頂級公司赴港二次上市,網易、京東先後登陸港股。且在新股熱潮下,吸引了多家重磅的生物科技公司繼續來港上市。

7月底恆生指數公司正式推出了恆生科技指數,此舉的深遠意義並不低於2018年港交所推行的上市制度改革,更被業界稱之為港版“納指”,有助吸引越來越多優質科技股的來港上市。

未來三年,港交所的既定戰略則為“立足中國、連接全球、擁抱科技”。而李小加在近日受訪時被問及螞蟻金服、字節跳動等標杆是否會來港上市等問題,他有信心地表示,“只是時間問題”。他還透露,目前已開始籌備在港上市的有逾百家公司,多數為新經濟或生物科技公司。伴隨着中概股的“迴歸潮”,新經濟公司及港股通,將為香港市場帶來巨大且不可逆轉的機會。

最後,我們再看到美國資本市場,無疑是“冰火兩重天”,矛盾感和不確定性正逐步加強,在美聯儲無限量“放水”之下,黃金價格和美股同時創下了歷史新高。

2020年5月美國參議院通過的《外國公司控股責任法案》,讓在美上市的中概股產生了潛在的摘牌風險,這裏催生了今年中概股選擇進行私有化或二次上市的機會。但有趣的卻是,“辭官歸故里”與“星夜趕科場”的現象一同出現了。

據統計,上半年中國企業在紐約證交所和納斯達克IPO的數量達到29家,遠超去年同期的9家。近日,國內造車新勢力齊聚美股,繼蔚來汽車之後,理想汽車、小鵬汽車成功趕赴美股上市;年初至今,選擇去美國資本市場上市不乏一些知名新經濟公司,如達達、聲網、金山雲、燃石醫學、趣活,還有近期上市後表現氣勢如虹的貝殼,其市值更超越了百度,一舉成為中概股Top5最大市值公司。

通過回顧以上種種發生在全球頭部資本市場的變化線索,不難發現,新經濟公司的身影不停穿插在主要資本市場的各種標誌性事件及變化當中。這一切只為説明一個道理,新經濟公司發展或上市勢頭難以壓制,新經濟新一輪的崛起勢不可擋。

正如《聖經》所言,“當上帝關了這扇門,一定會為你打開另一扇門”。無論是突發的疫情事件,還是大國博弈,能夠改變的只是流速或流向,並不能阻止河流奔向大海的趨勢。而本輪新經濟的崛起,更具長期性、持續性,這或許與背後的新技術週期的開啟密切相關。

拉回到投資價值的討論上,專注於中國新經濟業務的領先投資銀行和投資管理公司——華興資本,無疑已滿足了“好賽道”的條件,面對種種歷史性機遇,站在新一輪崛起的起點,華興會如何抉擇才能夠體現出“好公司”的本質?而面對上市後的第一次牛市,它能否繼續在“順週期做大,逆週期做強”?

或許,這些答案都能在華興的2020中期業績中找到新方向或指引。

同時,資本市場也不會辜負這份上市以來所遇到的最好“成績單”,下週首個交易日起,華興的靜態PE數據將大幅下降。

2

據公告所示,華興資本控股(1911.HK)在2020上半年錄得收入與淨投資收益同比增長49%至12億人民幣(單位下同),在私募融資和PE市場環境依然較為嚴峻,併購活動減少的上半年,華興依然再次實現了逆勢增長,對比起公司近3年複合年均增長率的26%,2020上半年的收入增速,證實了華興重新回到了高速增長的狀態。

盈利數據當仁不讓地成為了中期業績的最大亮點之一。經營利潤實現4.7億元,同比增長151%;淨利潤實現4.1億元,同比增長130%;加上股權激勵的經調整後淨利潤達到4.4億元,同比增長109%,在這個基礎上,若加上投資管理業務中未實現淨附帶權益後的經調整淨利潤規模則為6.3億,同比增長143%。

從以上的各項利潤指標來看全部都實現了大幅增長,增長幅度均為翻一番以上。從盈利的規模來説,上半年的經調整淨利潤(含股票薪酬和未實現淨附帶收益)在同一口徑上已經較2019年全年的所取得4.6億要多約37%。

在ROE方面,得益於淨利潤的大幅增長,華興的ROE水平從2019年全年的5%大幅提升至2020上半年的15%。

收入和盈利的大幅增長,重回高速增長狀態,且ROE重回較高水平,基本上可以宣告華興自2019年以來的調整期或過渡期結束,未來將有機會開啟新一輪的增長週期。

這個結論亦可從收入結構上得到進一步的證明或推導。

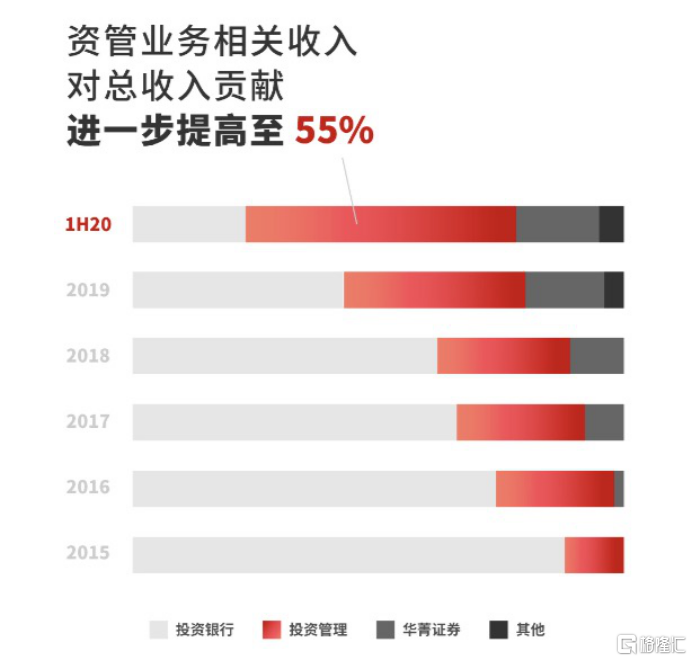

華興的收入在2020年中期,按業務分部來劃分,投資銀行、投資管理、華菁證券、新業務分別佔營收的23%、55%、17%、5%的比例,華菁證券和新業務合計的收入佔比約為22%,幾乎與2019年末的數據持平。投行、投資管理和華菁證券“三足鼎立”下緊密結合,充分協同的特徵依然存在。但從分部業務收入結構的變動來看,無論是對比2019年中期,或是2019年全年,均可發現,投資管理業務的佔比有了顯著的提升,而從收入的類型劃分,投資收入(包括利息收入及淨投資收益)已經佔中期收入的一半以上,剩餘的則由其他收入類型比如交易、投資顧問及管理費收入所帶動。

這代表着,華興能否從過去的投資佈局和投入中獲得持續收穫,並透過業務協同實現投資收益的正循環,決定了其投資的相關收入能否保持持續增長,也就大部分決定了新一輪增長週期的持續時間。這裏存在着幾個相關支持因素可參考:1、已被證實的良好的基金投資業績,這將有助持續擴張華興的資產管理規模和募資能力;2、基金的儲備項目數量和質量的提升;3、公司賬面可供投資的充足現金規模;4、華菁證券有望在下半年取得自營牌照,將進行更靈活主動的資產配置;5、公司加大投研團隊及相關人才的投入和建立。

由於資管業務逐漸進入了變現期,這將為公司的投資收入帶來持續貢獻。從上半年收入構成來看,集團資金投資收益規模已經超過了管理費收入規模,附帶權益收入已經進入逐漸釋放階段。上半年,公司未實現淨附帶收益已累計約7億,預期或會在未來5年內隨基金退出階段逐步釋放。若考慮了儲備項目的持續實現投入佈局與退出,未實現淨附帶收益規模還有持續增長機會。

而其他收入類型比如交易、投資顧問及管理費收入,分別對應未來投行業務、投資管理和其他業務板塊(財富管理)。

投行業務方面,突發疫情的出現影響了項目進度,這些被影響的項目始終會在後面的業績期內釋放,而一直深耕頭部客户資源的華興,由於近年持續進行了人才和平台的投入,目前大投行整合基本已經完成,未來6-18個月項目儲備豐富,有機會在2020年下半年和2021年重新進入釋放期,其中由華興擔任主承銷商的貝殼,已經成功在8月份掛牌上市交易,貝殼找房此次首次公開發,總募集資金約24.4億美元,由於融資規模較大,加上其上市後股價表現良好,可預期作為主承和投資人雙重角色的華興可從此次的交易項目中獲利甚豐。另外,據媒體披露的泡泡瑪特、京東數科等項目預期將陸續港股或A股,這些大型的知名新經濟公司IPO都屬於華興的投行業務(或投資收入)項目儲備。

同時,由於華興在二級市場經紀業務的市場份額得到快速提升,排名也獲得了進步,因此分銷能力的提高,以及能夠全面為客户提供解決方案的大投行模式的打通,可為其持續獲得港美股IPO承銷項目提供支持。

投資管理業務方面,目前華興資管的AUM約為390億,在不考慮增長情況下,能夠給華興帶來極為穩定的管理費收入,而參考截至上半年底的數據,華興已完成投資的基金IRR回報平均約33%,因此我們並不認為會有規模增長停滯的可能性,因而可推導,對應的管理費規模會成為公司投資管理業務持續成長的“基石”所在。

由於A股“慢牛”行情已經在上半年得到驗證,帶動理財基金申購出現熱潮,這將有機會令到在團隊、客户和產品進一步完善起來的財富管理板塊,進入較長的持續增長期。目前,財富管理的累計資產管理規模已經升至24.1億,其中上半年新增了7億,顯示出局面正被快速打開。與華興每年所完成的交易規模甚至頭部客户所擁有的財富規模比較,財富管理業務預期存在較大發展前景和空間。

值得一提的還有華興的醫療板塊業務。在公共衞生事件和政策(包括資本市場政策)雙重驅動下,醫療健康行業成為2020年的“兵家必爭之地”,在二級市場,醫藥和醫療器械板塊整體熱度十足,互聯網醫療、生物科技公司的股價表現靚麗,而在上半年華興也順勢把握住醫療健康行業景氣週期,在投資和投行業務方面的成績斐然,私募融資方面繼續領先,上半年華興參與投資的心脈醫療、南微醫學、華熙生物已成功實現在A股科創板上市,預期還有5家被投公司將在下半年或明年陸續登陸資本市場,這將有機會為華興的投資收入帶來新貢獻。目前在華興內部已經形成了很好的協作和交叉,投行幫助醫療基金被投公司融資,醫療基金投資於投行的客户,醫療板塊成為了華興“投行+投資”雙輪驅動模式探索成功的典型案例,幫助公司形成內部正循環的(業務)生態系統。

經過上述簡明扼要的論證,我們看到,無論是包括利息收入及淨投資收益在內的投資收入,還是由交易、投資顧問及管理費收入構成的其他收入來源,都存在推動收入實現持續增長的儲備力和驅動邏輯,華興的新增長週期已經確立。這是否意味着,華興在順週期做大的機會悄然到來?

3

華興最新一期的業績數據和收入構成,給予了我們很大的啟發,相信有長期留意華興的投資者亦會逐漸發現公司關鍵的趨勢性變動。

我們預期,華興的投資收入的佔比,或其投資管理業務板塊的收入佔比,在未來或會繼續處於較大的比例位置。換言之,華興的“投行+投資”模式在這一新增長週期將以“投資”為主導,不同於此前投行業務先行的打法,新增長週期中或會以投資業務的快速擴張來反過來驅動,甚至倒逼其他業務的成長。

從2017年-2019年的投資管理業務AUM規模分別約為214億、283億、342億,對應的當年AUM規模增量為84.4億、69億、59億,摺合年均增加值約70億左右,上半年較2019年末AUM規模增量為47.5億,在考慮了每年投資增值帶來的淨規模增長(扣除基金分紅和到期退出規模),若參考完成投資基金IRR均值,即約33%回報率來回測,便可發現華興募資能力是始終需要解決的問題。若繼續保持AUM增量規模“線性地”維持在每年70億左右,那麼至2022年底華興預期AUM規模便可達550億。雖然是很不錯的“家底”,但我們還是認為壓力不足。這是一個很簡單的邏輯,有投資壓力的存在,就會有投研壓力,就會自上而下地驅動投行團隊擴大尋找客户的做法,就會有風控系統的完善,哪裏有壓力,哪裏就會有發展和改善的可能性,優秀的公司,從來都是自己強迫着自己優秀的。

因此,要實現順週期做大的華興,率先應意識到是,要從“業績未動,投資先行”到“投資未動,募資先行”方向轉變。

據瞭解,華興的投資管理業務截至上半年末可投資金仍有57億,加上華興醫療基金二期或將在今年下半年完成的預期帶來的增量投資資金,今年華興大概率會繼續在投資方向上作出努力,而當前港股、A股及美股資本市場的重要變動,或已經給華興打開了一道新的門。