机构:光大证券

评级:买入

目标价:7.1 港元

◆FY1Q21 营收同比增长,盈利表现超预期

FY1Q21 公司实现营收 133.48 亿美元,同比上升 6.7%,环比上升 26%,主要由于疫情背景下 PC 和服务器业务录得强劲增长。整体毛利率同比下滑 1.1个百分点至 15.3%,由于拉丁美洲移动业务盈利能力下降。由于经营费用同比下降 6%,归母净利润同比上升 31%/环比提升 398%至 2.13 亿。

◆疫情催生无接触经济,PC 需求端有保障

FY1Q21 PC 和智能设备业务营收 106.03 亿美元,同比上升 10.1%,环比上升 25%,由于疫情带来远程办公、教学需求驱动消费 PC 逆势增长。展望后续季度,伴随疫情催化下远程办公、教学渐成常态化,并陆续由发达国家市场传递至新兴市场,PC 需求端有保障。鉴于公司龙头地位稳固,我们预计 FY2021营收端有望维持同比持平甚至实现低个位数增长。

◆移动业务受疫情影响暂时承压,市场回暖后亏损额有望收窄

FY1Q21 移动业务营收 10.93 亿美元,同比下降 27%,主要由于受疫情影响拉美市场需求急剧下降。鉴于公司智能手机在拉美、北美主力市场份额稳固,后续季度伴随智能手机市场回暖,移动业务有望回暖,驱动亏损额收窄。

◆IDC 业务短期受益云端业务需求,中长期受益竞争力增强

FY1Q21 IDC 业务营收 16.12 亿美元,同比上升 18.9%,环比上升 43%,由于北美科技云端业务需求旺盛、增加服务器资本开支。鉴于公司补齐主板设计能力短板、推出服务器+存储方案及中国区低价本土化方案提升自身竞争力,预计 IDC 业务有望实现全年营收端双位数增长。但考虑到公司持续投入完善产品组合,我们预计亏损额有望收窄,但扭亏为盈尚需时日。

◆估值与评级

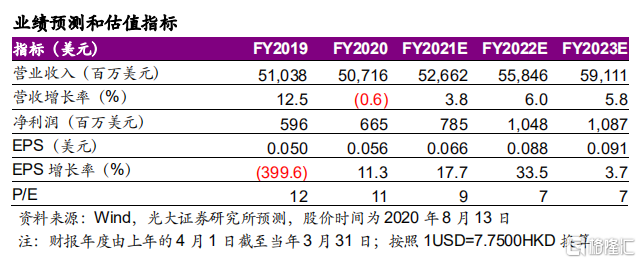

疫情冲击导致移动业务表现低于预期,下调 FY2021 EPS 预测 6%至 0.066 美元;远程办公、教学渐成常态化背景下 PC 需求稳定,智能手机市场回暖,同时 IDC 业务补齐短板、优化产品组合驱动未来盈利能力提升,维持 FY2022EPS 预测 0.088 美元,新增 FY2023 EPS 预测 0.091 美元。参考港股硬件销售可比公司 20 年(对应联想 21 财年)11-29 倍估值,台股 PC 同业 20 年 9-19倍估值,考虑到PC主业市场份额稳固及数据中心业务前景向好有助估值提升,给予其 21 财年 14 倍 PE,维持目标价 7.1 港币,维持“买入”评级。

◆风险提示:PC 需求不及预期;智能手机回暖不及预期;IDC 业务拓展不及预期。