機構:光大證券

評級:買入

目標價:7.1 港元

◆FY1Q21 營收同比增長,盈利表現超預期

FY1Q21 公司實現營收 133.48 億美元,同比上升 6.7%,環比上升 26%,主要由於疫情背景下 PC 和服務器業務錄得強勁增長。整體毛利率同比下滑 1.1個百分點至 15.3%,由於拉丁美洲移動業務盈利能力下降。由於經營費用同比下降 6%,歸母淨利潤同比上升 31%/環比提升 398%至 2.13 億。

◆疫情催生無接觸經濟,PC 需求端有保障

FY1Q21 PC 和智能設備業務營收 106.03 億美元,同比上升 10.1%,環比上升 25%,由於疫情帶來遠程辦公、教學需求驅動消費 PC 逆勢增長。展望後續季度,伴隨疫情催化下遠程辦公、教學漸成常態化,並陸續由發達國家市場傳遞至新興市場,PC 需求端有保障。鑑於公司龍頭地位穩固,我們預計 FY2021營收端有望維持同比持平甚至實現低個位數增長。

◆移動業務受疫情影響暫時承壓,市場回暖後虧損額有望收窄

FY1Q21 移動業務營收 10.93 億美元,同比下降 27%,主要由於受疫情影響拉美市場需求急劇下降。鑑於公司智能手機在拉美、北美主力市場份額穩固,後續季度伴隨智能手機市場回暖,移動業務有望回暖,驅動虧損額收窄。

◆IDC 業務短期受益雲端業務需求,中長期受益競爭力增強

FY1Q21 IDC 業務營收 16.12 億美元,同比上升 18.9%,環比上升 43%,由於北美科技雲端業務需求旺盛、增加服務器資本開支。鑑於公司補齊主板設計能力短板、推出服務器+存儲方案及中國區低價本土化方案提升自身競爭力,預計 IDC 業務有望實現全年營收端雙位數增長。但考慮到公司持續投入完善產品組合,我們預計虧損額有望收窄,但扭虧為盈尚需時日。

◆估值與評級

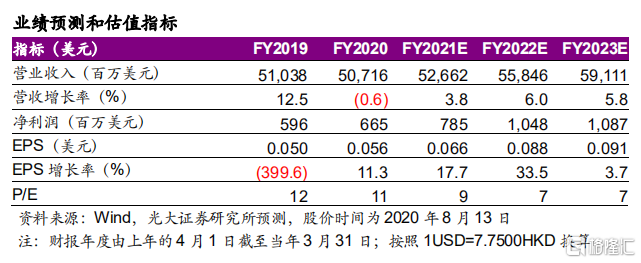

疫情衝擊導致移動業務表現低於預期,下調 FY2021 EPS 預測 6%至 0.066 美元;遠程辦公、教學漸成常態化背景下 PC 需求穩定,智能手機市場回暖,同時 IDC 業務補齊短板、優化產品組合驅動未來盈利能力提升,維持 FY2022EPS 預測 0.088 美元,新增 FY2023 EPS 預測 0.091 美元。參考港股硬件銷售可比公司 20 年(對應聯想 21 財年)11-29 倍估值,台股 PC 同業 20 年 9-19倍估值,考慮到PC主業市場份額穩固及數據中心業務前景向好有助估值提升,給予其 21 財年 14 倍 PE,維持目標價 7.1 港幣,維持“買入”評級。

◆風險提示:PC 需求不及預期;智能手機回暖不及預期;IDC 業務拓展不及預期。