2020年上半年,遠大醫藥(0512.HK)錄得收益約港幣32.56億元,較2019年同期比較下降約9.2%,去除匯率影響僅較同期下跌4.9%。歸母淨利潤約為港幣7.19億元,較2019年同期大幅上漲約31.4%,去除匯率影響較同期上漲38.3%。在同行業公司業績普遍受挫的情況下,遠大醫藥依然保持了高利潤增長。

公司股價長期被低估,加速上漲回歸合理估值

值得關注的是,2020年8月3日,遠大醫藥股價上漲21.93%,當日收盤價為8.95港元,盤中最高價一度達到8.99港元,創歷史新高。截至當日收盤,公司股票成交4772萬股,涉資4.05億港元。按照收盤價計算,遠大醫藥連續四日上漲,累計上漲幅度達到了44.82%。接近300億港元的市值,讓遠大醫藥成為港股醫藥股中,除去未盈利生物科技類公司及醫療器械公司以外的頭部企業。

圖表一:遠大醫藥2020年8月3日股價走勢圖

數據來源:同花順,格隆彙整理

對比本輪上漲前7月28日的數據可以發現,即使經過年內較大幅度的上漲之後,遠大醫藥與同行業公司的市盈率(PE)相比依舊非常低。剔除市盈率為負的公司,港股GICS製藥行業中所有公司平均市盈率為22.39倍。而截止7月28日,遠大醫藥的市盈率僅僅為18.14倍,明顯低於行業平均水平。

遠大醫藥作為同時佈局醫藥製劑、醫療器械及生物技術的行業龍頭公司,產品結構多元化且具有很強的優勢。但是,其市盈率不僅沒有處於行業高位,還低於行業平均水平,由此可見公司股價是被低估的。

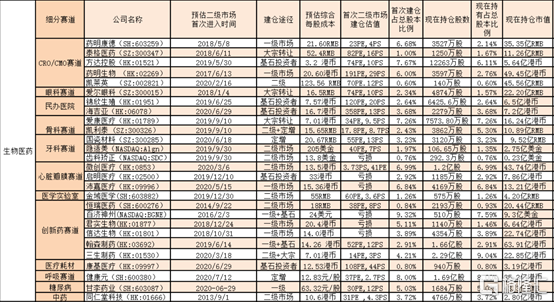

圖表二:遠大醫藥及可比公司數據

數據來源:同花順,格隆彙整理

此外,經過2020年8月3日的上漲之後,遠大醫藥的市盈率也僅僅維持在21.54倍,剔除市盈率為負的公司,GICS製藥行業平均市盈率上升為22.65倍。遠大醫藥的市盈率雖然較股價上漲前有所上升,但依舊低於行業平均。

由此可以看出,本輪上漲是公司合理估值的迴歸,並且在經過較大幅度地上漲後公司股價依舊處於被低估的區間。那麼,公司的股價上漲過程為什麼會加速呢?公司未來是否還有上漲空間?

高瓴資本參與配售,加速市場價值認可

據分析,2020年8月2日晚間,公司公告了一則配售協議,是8月3日公司股價加速上漲的直接原因。該公告稱將會按每股配售股份5.90港元的配售價格,向不少於六名承配人配售最多1.72,000,000股新股份。配售股份數目約為公司已發行股本的5.09%以及經配發和發行配售股份擴大後股本的4.85%。根據公告前最後交易日期的收市價每股7.34港元計算,配售股份的市值約為1,262,480,000港元,配售股份總面值約為1,720,000港元。

隨後,8月10日公司發佈公告,確認北京盤灃投資管理合夥企業(有限合夥)及高瓴資本完成配售事項。高瓴資本在醫藥行業廣有佈局,投資標的涉及生物醫藥行業的多條賽道。從以往投資來看,高瓴資本往往實行結構化價值投資,獲得的歷史收益非常可觀,對看好的領域會持續佈局買入該行業龍頭企業。

圖表三:高瓴資本生物醫藥行業的投資

數據來源:海榕財富風險投研,格隆彙整理

憑藉綜合實力搶佔全球創新稀缺高地

再來看公司今年上半年的業務板塊。根據公司公告顯示,在今年上半年的業績期內,公司在精準介入領域形成“血管、神經和腫瘤”三位一體的全球化戰略佈局,逐步實現“心腦同治”的戰略規劃。腫瘤治療以及介入治療是遠大醫藥近年來全球化創新戰略落地的着力點,各巨頭也在該領域紛紛加碼。

2020年8月2日,德國西門子醫療擬以164億美元收購美國癌症醫療技術製造商瓦里安醫療系統公司(Varian Medical Systems

早於2018年,遠大醫藥已開始佈局腫瘤治療領域,聯合鼎暉投資斥資近100億人民幣收購澳洲Sirtex公司100%股權。澳洲Sirtex擁有肝癌介入治療全球獨家品種“SIR-Spheres釔[90Y]樹脂微球”,後者已經連續納入我國《原發性肝癌診療規範》,目前該產品的中國落地工作正在積極推進中,有望在2021年底或者2022年初上市惠及中國患者。

抗病毒抗感染領域也是公司重點發展方向之一,目前的在研管線包括治療膿毒症的HIP項目及新藥APAD,以及副流感新藥等。 隨着海外新冠肺炎疫情告急,而公司創新藥組蛋白抑制劑HIP除膿毒症外亦可用於新冠肺炎患者的急救治療,在澳洲成功獲批開展新冠肺炎ARDS的II期臨牀和膿毒症的Ib臨牀研究。據瞭解,HIP有望成為全球首創的可以治療膿毒症的藥物,以及有望在新冠急救領域成為全球研發進度最快的創新候選藥物之一。

此外,獲Glenmark Specialty S.A.授予的治療過敏性鼻炎的複方鼻噴劑Ryaltris已向FDA遞交New Drug Application

在眼科領域,,與高瓴資本已經入股的愛爾眼科不同,遠大醫藥專注於更具潛力的眼科板塊高壁壘創新藥的產品線。公司在眼科方面引進了首個全球創新的治療翼狀胬肉產品,與目前的呼吸及五官科等現有優勢領域形成強有力依託。2020年上半年公司眼科核心非處方滴眼液“瑞珠”在電商平台及藥房零售均取得高速增長,期內收益約為人民幣9346萬元,較同期顯著增長約34.2%。

高瓴資本買入涉獵以上行業的遠大醫藥,説明高瓴資本對遠大醫藥未來在腫瘤介入、重症抗感染、呼吸及五官科等創新賽道表現高度看好。

由此可見,企業能順利併購的前提是對行業發展前沿有深刻的認識,以及資金實力、後續的商業化、國際化運營能力,從未來發展趨勢而言,遠大醫藥等龍頭企業更具備這種綜合素質。高瓴資本本次入股遠大醫藥,也是希望借遠大醫藥優質的賽道和強大的綜合素質完善自己的投資組合,形成強強聯合的局面。

小結

遠大醫藥本身基本面紮實,佔據的賽道受市場持續看好。然而,市場對公司存在較大程度的低估,所以從2020年開始,公司的股價就一路朝着合理估值上行。此次高瓴資本參與公司配售,使得整個價值迴歸的過程加速,股價上漲也隨之加速。

伴隨着配售落定,將有利於公司的估值進一步迴歸,市場給予遠大醫藥的市盈率也會再次向頭部靠攏。另外,高瓴資本和遠大醫藥也能夠更好地發揮協同作用,推動公司盈利能力提升,使PE和EPS同時發力再次推動公司估值上升。所以此次配售完成後,極大可能形成遠大醫藥和高瓴資本強強聯合的局面,未來公司股價依舊存在增長空間。