機構:華創證券

評級:強推

目標價:55.00港元

事件:

8月5日,公司公告預期截至2020年6月30日止六個月,公司未經審核合併收入、税前利潤、期內淨利潤及股東應占利潤將較2019年同期皆錄得超過50%的增長。

點評:

預告中期業績大增、同比超50%,收併購加速、強化社區增值服務

公司公告上半年未經審核合併收入、税前利潤、期內淨利潤及股東應占利潤將同比大增超50%,主要由於公司物業管理在管面積的增加與社區增值服務、非業主增值服務及三供一業業務收入的綜合上升。公司上半年收併購加速,包括:7月30日分兩階段有條件收購城市縱橫(廣告公司)100%股權,並鎖定三年業績承諾,估算業績達標後總收購對價約9.41億元(不超過15.12億元),對應2020年PE12.5倍。6月17日,公司以約3,568萬港元要約收購合富輝煌(經紀業務)3.53%股份。4月13日,公司以8,411萬元收購文津國際(保險業務)100%股權。我們認為以上收購將進一步強化公司在社區廣告、保險等方面的服務優勢,增強增值服務產業鏈競爭力,後續表現值得期待。

繼承碧桂園龍頭地位,內生、外延齊發力,打造全產業鏈物業服務商

2019年末,公司合約面積6.85億平,2014-19年CAGR38%;在管面積2.76億平,2014-19年CAGR40%;其中來自碧桂園佔比74%,同比-6pct,佔比持續下降;另有三供一業合約與在管面積均為0.85億平。公司合約面積覆蓋在管面積2.5倍,在主流物管公司中排名第二。公司未來增長主要依靠四大特點:1)碧桂園龍頭地位奠定規模成長重要基石,外延併購發力拓展第三方面積增量;2)社區增值高速增長,內生建造和功能併購加速,全方位打造流量變現模式;3)“物業城市”進一步擴容物管藍海,公司先發地位和快速拓展優勢明顯;4)三供一業穩步拓展,中石油項目逐步貢獻收入、未來增值服務值得期待。2019年公司物業費2.13元/月/平,略微提升,並隱含較高毛利率。

投資建議:業績大增超50%,社區增值再強化,維持“強推”評級

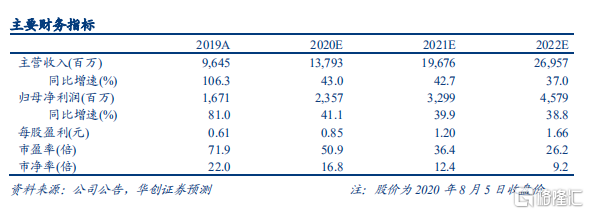

碧桂園服務背靠碧桂園集團,未來將依靠四大優勢實現優質增長:繼承碧桂園高增長內生竣工交付與外延規模併購;社區增值服務高速增長,全方位打造流量變現模式;“物業城市”擴容物管藍海,公司先發地位和快速拓展優勢明顯;三供一業穩步拓展,中石油項目逐步貢獻收入、未來增值服務值得期待。目前公司合約/在管面積比達2.5倍,位列行業第二,將助力未來規模快速擴張。鑑於本次計劃收購城市縱橫對業績的增厚,我們維持公司2020-22年每股收益預測分別為0.85、1.20、1.66元,維持目標價55.00港元,對應21PE為41倍,維持“強推”評級。

風險提示:業務拓展不及預期,人工成本上升致利潤率下行風險。