機構:興業證券

目標價:9.43港元

評級:維持“買入”評級

投資要點

公司 2020H1 業績符合市場和我們預期。2020H1 公司實現收入 46.2 億港元,同比增長 15.7%,歸母淨利潤實現 14.1 億港元,同比增長 47.6%,業績符合此前公司公告的增長 35-50%的區間和我們的預期。公司業績實現較快增長,主要得益於公司光伏玻璃出貨量上升和毛利率提升。受益於薄玻璃的結構性高價和 2020Q2 開始成本端的明顯下降,2020H1 公司光伏玻璃實現毛利率 38.9%(同比提升約 11.6pct,環比提升 3.1pct)。

收益於成本下降和薄玻璃結構性溢價,公司年初至今維持較好利潤率水平。儘管今年 4-5 月光伏玻璃價格在一個月內經歷了三次下調,3.2mm 玻璃價格下調幅度達 17%,但受益於二季度開始成本端的下降,我們測算公司的光伏玻璃毛利率始終維持在 30%以上,且 5 月中旬之後 2.0mm 玻璃的結構性漲價也帶來了一定利潤增厚。隨着 8 月玻璃的繼續漲價,我們測算公司當前時點的毛利率在 38%以上。

公司更新了產能投放計劃。公司於廣西北海的第一座窯爐已經於 2020 年 6 月點火,第二座預計 8 月點火。除此之外,公司計劃明年每個季度在蕪湖投產一條 1000 噸/日的產線,預計到 2021 年末實現產能 13800 噸/日。公司 2020 年預期光伏玻璃有效熔化量同比增長 24.8%,2021 年同比 2020年繼續實現 37%的快速增長。

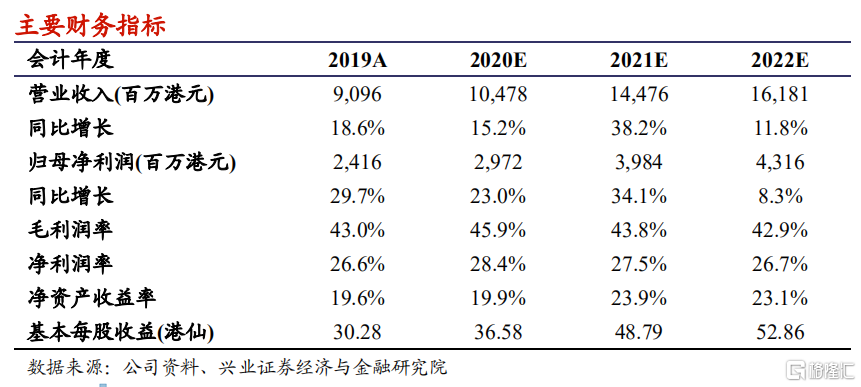

我們的觀點:根據公司最新情況,我們將公司 2020 年收入和利潤分別下調 8.3%和 6.3%,將公司 2021-2022 年收入分別上調 5.7%和 2.6%,利潤分 別上調 13.1%和 10.5%。我們預計公司 2020-2022 年收入分別為 10,478,14,476 和 16,181 百萬港元,歸母淨利潤分別為 2,972、3,984 和 4,316 百萬港元,維持“買入”評級,目標價從 6.41 港元上調至 9.43 港元,主要是考慮了估值切換和 2021 年盈利的調升,目標價對應玻璃分部 18x 2021 年PE,電站業務參考了信義能源當前的估值。

風險提示:國內光伏裝機低於市場預期;海外需求不及預期;產能擴張不及預期。