机构:国元证券

评级:买入

目标价:13.45 港元

重组推动行业格局优化

近十年来, 水泥行业通过不断进行大规模区域整合, 初步建立起自律限产机制,竞争格局逐渐向好。此次,中国建材水泥拟将若干水泥业务出售给其附属公司天山股份,相当于将核心水泥资产分拆至 A 股上市。若完全出售,涉及水泥产能共计约 3.22 亿吨/年。重组完成后,预期公司仍将保持作为天山水泥控股股东的地位,天山水泥熟料总产能有望达到 3.5 亿吨/年,是海螺水泥 2.1 亿吨/年产能的 1.67倍,成为规模最大的水泥上市公司。分别由国资委和地方国资委控制下的天山水泥和海螺水泥将形成双寡头格局,利于夯实行业资源整合的能力,驱动市场进入良性循环,优质水泥资产均有望受益。

改善公司内部同业竞争问题,提升经营效率

本次重组正在论证的标的资产包括中国联合水泥、北方水泥、南方水泥、西南水泥及中建材投资持有的水泥资产。各标的间存在部分市场和产能基地的重合,其中天山股份、中联水泥、南方水泥在江苏省均有水泥产线布局;中材水泥和南方水泥在安徽省、湖南省、江西省、广东省均有水泥产线布局;中建材投资下属的水泥资产主要位于广东省境内,也同南方水泥、中材水泥存在重合的水泥产能布局。鉴于优秀的竞争格局能保障行业定价体系的稳定,此次整合有助于逐步解决中国建材水泥板块内部存在的同业竞争问题。

资产负债表修复提速

截至 2019 年底公司总商誉为379亿,水泥板块商誉约为 290亿,占比 76.5%;资产负债率为66%。若整合成功,公司总体商誉情况将得到极大改善,其在港股长期低估值状态有望得到修复。并且有望获得大量增发现金,高负债率的资产结构亦可得到优化。

给予“买入”评级,上调目标价至 13.45 港元:

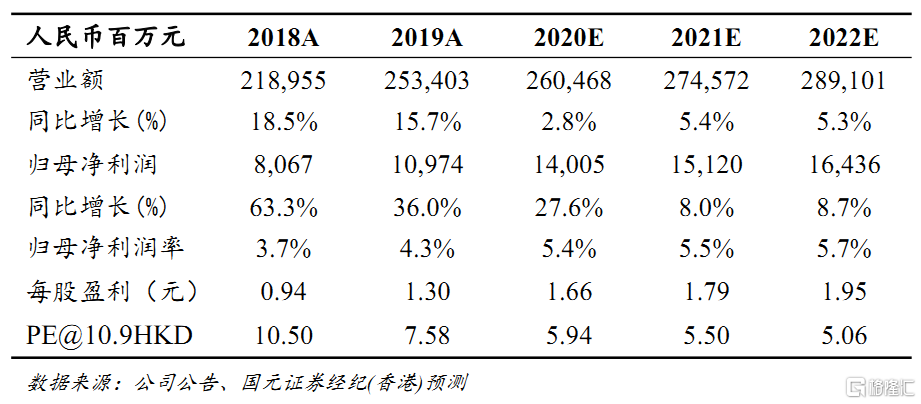

考虑到 1)水泥行业渐进旺季,顺周期盈利弹性大,公司全年业绩具备韧性;2)行业整合拉开序幕,催化估值中枢上移,公司核心资产回 A,估值修复确定性高,我们预测公司 2020/2021 年营业收入为 2604.68/2745.72 亿元,同比增长 2.8%/5.4%;净利润分别为 140.05/151.20 亿元,同比增长27.6%/8.0%。若参照 2020 年行业平均 7.3 倍的 PE 进行估值,公司合理目标价为 13.45港元,较现价有 22.92%的涨幅空间,对应 2020年 1.3倍 PB,维持“买入”评级。