機構:興業證券

評級:買入

目標價:20.80 港元

投資要點

1、2Q加速增長,預計1H收入增長超40%:公司盈喜預計1H20收入增長超過40%,超出市場預期,主要得益於高端嬰幼兒奶粉銷量的大幅增長;而此前公司公告預計1Q收入增長超過30%,可見2Q收入加速增長。分產品來看,預計星飛帆增速超過整體增速(4段增速超500%),臻稚有機增速為整體增速的2-3倍,臻愛倍護略超過整體增速。由於去年下半年的高基數,我們預計2H20收入增速低於1H20,全年增速仍有望超過40%。

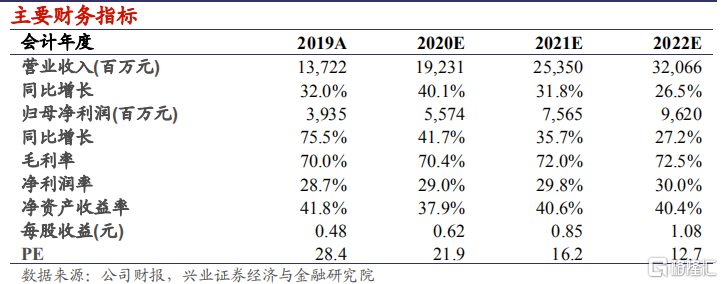

2、高端化帶動盈利性提升,預計1H淨利潤同增46.7%:由於高端產品增速更快,預計公司毛利率繼續提升。費用率由於新品推廣略有提升,部分被線上活動的低成本所衝減。未來線上+線下推廣結合的方式會成為常態,有望降低一定的費用率。綜上預計1H淨利潤同增46.7%至25.7億元,淨利率升至30.5%。

3、核心競爭力明顯、管理團隊優秀,有望加速搶佔市場份額,逐步鑄就品牌護城河:飛鶴形成了一套不斷正向反饋的閉環打法,這背後得益於優秀的管理層和極具作戰力的團隊。首先是渠道管控能力強,體現在渠道扁平化,價盤、庫存管控嚴格,保障渠道的穩定利潤率及高週轉。其次是產品新鮮、“更適合中國寶寶體質”定位差異化,與強營銷相輔相成,賣點鮮明。最後是營銷能力強,體現在地推豐富、執行到位,這既能加快渠道庫存週轉,又能提升品牌力。據尼爾森數據,5M20公司市佔率為15.2%,較4M20/1M20/5M19分別提升1.1pct/1.8pct/4.3pct,品牌力和管理執行力等優勢彰顯,我們維持對其加速搶佔市場份額的判斷。

4、預計2023年30%市佔率能夠實現,市值空間3,260億港元:在我們盈利預測基礎上,假設公司2023年收入增速為22%,淨利率維持30%,則到2023年飛鶴收入391億元,淨利潤117億元。假定嬰配奶粉市場規模2020-23年複合增速為3.5%,則到2023年飛鶴市佔率將達31%,若給予2023年25倍PE對應市值空間為3,260億港元。

5、上調目標價至20.8港元,維持買入評級:飛鶴現金充足,目前已還35億元銀行貸款,仍擁有現金超148億元,並提供了納税證明,第三方市佔率數據亦能印證飛鶴收入的可靠性。考慮到中期業績超預期,我們上調2020-2022年盈利預測6%/11%/13%至55.7/75.7/96.2億元,上調目標價24.9%至20.8港元,對應2020/21年PE為30x/22x,相比現價有36.8%的漲幅,維持“買入”評級。

風險提示:食品安全事件;出生率下滑超預期;價格戰;產品推廣不及預期。