機構:浙商證券

評級:買入

報告導讀

微盟位處私域流量優質賽道,已成為電商SaaS龍頭之一,TAM持續抬升,預計垂直場景SaaS中智慧零售及餐飲有望爆發增長,超市場預期。

投資要點

投資邏輯:受益私域流量及SaaS優質賽道紅利,高增長有望持續;龍頭TAM(totaladdressablemarket)持續抬升,估值中樞有望提升

優質行業賽道,龍頭充分受益,高增長持續:1)中心化電商陷發展瓶頸,高效率和數字化趨勢使商户轉向日益崛起的私域流量,微信小程序2019年GMV同增160%,是私域主要陣地;2)國內SaaS進入高速發展期,2019年行業增速42%。其中去中心化電商SaaS發展空間廣闊,微盟已成為私域電商SaaS龍頭之一,市佔率超過10%,受益行業增長紅利,營收未來三年CAGR約50%。

TAM(業務潛在空間)持續抬升,估值中樞有望提升:電商SaaS產品和銷售模式及經驗有望帶來產品的拓展和業務邊界的擴張,智慧零售和餐飲產品高速增長。

超預期點:智慧零售、智慧餐飲等垂直場景SaaS產品有望在未來2年爆發增長,增速超100%,超市場預期

1)零售和餐飲頭部商户不缺流量,有意沉澱自有流量提高運營效率,去中心化需求顯著;2)公司精準定位需求,打磨產品後,優先發展頭部客户,再逐級輻射腰部,效果卓羣;3)未來2-3年,頭部客户為ARPU快速提高、品牌建立帶來較大貢獻,預計增速超100%,帶動SaaS整體營收維持40-45%高速增長。

未來發展路徑:“SaaS+精準營銷”雙核驅動,對標海外Shopify

Shopify是全球領先電商SaaS服務商,“SaaS+增值服務”雙核驅動;微盟同屬私域電商服務商龍頭,目前規模及增速接近2013-14年的Shopify,市值僅為其1/35,結合國內去中心化電商SaaS市場高速增長及低滲透率,有望對標。

盈利預測及估值

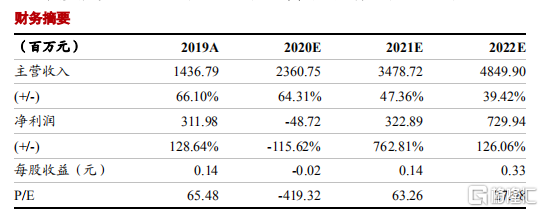

預計公司2020-2022年營收23.6/34.8/48.5億元,同增64.3%/47.4%/39.4%,歸母淨利-0.5/3.2/7.3億元,EPS為-0.02/0.14/0.33元。我們採用分部估值法,對標國外相關公司,給予21年公司SaaS業務20xP/S估值,精準營銷20xP/E估值,給予目標價CNY13.82元,對應HKD15.33元,“買入”評級。

風險提示:SaaS發展不及預期、精準營銷業務發展不及預期。