機構:國盛證券

評級:買入

我們於2020年3月14日的重要跟蹤報告中提出我們對於申洲國際的觀點,認為公司業務經營穩健,估值極具吸引力。本次跟蹤報告我們重申:申洲國際由於其穩定的供應鏈體系競爭優勢突出,2020年受到疫情衝擊小於行業平均水平,長期競爭優勢能夠支撐其估值的持續修復。

短期:國內訂單迅速復甦,國際訂單衝擊影響相對可控。產能方面,我們認為公司高效率復工,在3-4月產能完全恢復並追回2月延遲復工對生產帶來的負面影響。訂單方面,我們預計H1公司訂單依然能夠實現正增長。國內和日本市場的消費復甦帶動公司相關訂單的恢復,核心客户優衣庫(國內及日本為核心市場)訂單正面貢獻較大。歐美市場方面,我們判斷耐克、阿迪達斯等品牌歐美市場門店恢復程度在50%左右,預計Q3訂單會有一定調整,但公司垂直一體化產業鏈穩定性強,具備快返單能力,市場份額有所提升,因此影響相比同業較小。

中期:產能佈局如期進行,利用疫情的時間窗口進行效率提升。我們跟蹤判斷1)公司在越南、柬埔寨佈局的工廠目前在廠房建設和設備安裝均按照計劃進行,在招工方面保持一定的靈活性,以此來應對未來消費快速復甦對供應鏈反應速度的要求。按照計劃,我們認為在明年公司的產能擴張速度能超過10%。2)在疫情期間,公司推動對染整、製衣等環節自動化和去技能化的工作開展,有望在未來產能擴張釋放的階段帶來生產效率的提升,此項工作對於海外產能的爬坡速度能夠帶來促進作用。

長期:垂直一體化產業鏈競爭優勢凸顯。公司集研發和綜合生產管理能力於一身,通過對設備高投入(每年資本開支佔業績比例超過30%),打造模塊化生產方式提升生產效率。我們認為隨着全球終端消費需求變化,未來龍頭品牌商會對供應商快速反應的要求會更高,且中小型生產企業疫情期間生產穩定性受挑戰,申洲國際作為龍頭其生產穩定且交期短的競爭力凸顯,訂單有望集中。2021年新建廠房開始加速釋放產能。隨着公司的產能擴張,業務收入依然能夠穩定增長。

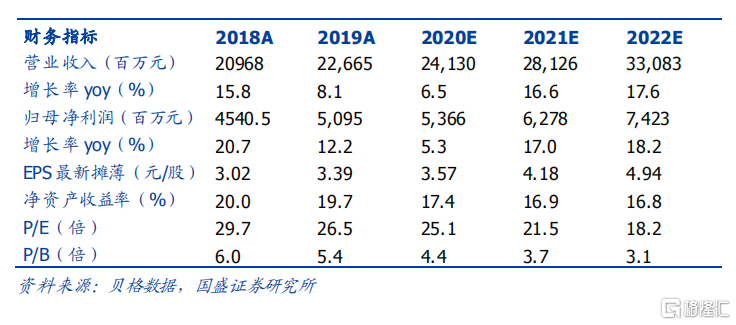

投資建議。我們預計2020~2022年公司歸母淨利潤分別為53.7/62.8/74.2億元,同增5.3%/17.0%/18.2%。公司現價102港幣,對應2020/2021年PE為25/22倍。公司作為全球最大縱向一體化成衣製造商,綁定下游高景氣行業的優質大客户,短期衝擊不會影響我們對公司長期判斷,長期隨着海外產能提升以及生產效率提升,有望實現業績穩定增長。維持“買入”評級。

風險提示:新冠疫情影響時間及範圍超預期對公司業務造成不利影響;下游客户訂單波動影響公司營業收入;海外產能擴張不及預期,貿易環境變化影響盈利水平;棉價波動風險;外匯波動風險。