機構:中信證券

評級:增持

目標價:49.75港元

公司發佈2020年一季報,實現營收35.60億元(同比-5.1%),歸母淨利潤0.53億元(同比-87.8%),毛利率同比-7.0pcts至23.1%,淨利率同比-10.0pcts至1.5%,主要系新冠疫情導致復工延遲、需求下滑,並帶來額外費用。目前公司傳統業務已經觸底,光學板塊增勢不減,有望接棒成為公司未來核心增長點。我們看好光學板塊對公司業績的貢獻,維持“增持”評級。

疫情影響下一季度收入利潤同比下降,分別同比-5.1%/87.8%。公司2020年一季度實現營收35.60億元,同比-5.1%;毛利率同比-7.0pcts至23.1%;實現歸母淨利潤0.53億元,同比-87.8%,淨利率同比-10.0pcts至1.5%。公司收入端同比略降,主要源於一季度新冠肺炎爆發停工期延長,加之季節性價格壓力及智能手機消費意願下降,公司生產計劃也受影響,從2月春節後至3月上旬期間大為收縮,導致公司收入減少;利潤端降幅顯著大於收入端,主要源於成本相對剛性,OPEX支出增加,加上實施相關應急管理及復工措施而增加的額外成本和特殊費用。同時公司積極應對疫情衝擊,進行主動的流動性管理,截至2020年3月31日,淨資產負債率僅8.7%(2019年末為10.5%),現金餘額58.1億元。Q1經營現金流入10.8億元,能夠覆蓋資本開支10.1億元。Q2隨着國內疫情得到明顯控制,公司效率環比提升,公司營收毛利均有望改善。

光學板塊持續保持增長態勢,20Q1營收同比+61.7%達2.45億元,接棒公司新增長點。公司光學業務20Q1營收2.45億元,同比+61.7%,營收佔比由19Q1的4%提升至20Q1的7%。目前,公司已形成WLG和塑膠鏡頭兩大產品線,鏡頭模組產線搭建也在有序推進中。1)WLG:為未來主攻方向,公司已完成48M、64M、108M及潛望G+P的開發認證,與全球主流手機廠商溝通順利,多個項目穩步推進,全年WLG鏡片目標產出3000萬片。2)塑膠鏡頭:貢獻目前主要營收,項目進展順利,良率和生產效率穩步提升,第二季度單月產出已接近60kk,公司預計三季度單月產出將達到100kk規模。6P塑料鏡頭已經與多個客户達成合作協議,7P鏡頭在Q3和客户密切合作推動,有望在Q4實現量產,產品結構有望持續改善,營收和毛利率均有望提升。3)鏡頭模組:一體化佈局,有望下半年實現量產,公司未來有望實現除CMOS外全部零部件自制,以期進一步提升光學業務的附加值。隨WLG、塑料鏡頭、模組等產能釋放,光學業務有望接棒成為公司未來增長動力,我們看好公司光學業務的發展。

傳統業務已觸底,一季度疫情影響下階段性承壓,未來產品結構優化、佈局新市場有望重回成長軌道。公司的傳統業務主要包括聲學與電磁傳動及精密結構件板塊,2019年營收佔比近九成。20Q1:(1)聲學20Q1營收14.2億元,同比-24.3%,毛利率同比-6.8pcts至26.0%,主要系疫情影響導致出貨量和產能利用率有所下降。公司的聲學龍頭地位穩固,目前在大客户端份額穩定,在安卓端的SLS出貨量佔比已達到70%,我們預測今年底將達到80%。公司有望推出±0.75mm振幅的SLS,計劃於今年下半年開始量產出貨,並積極向車載、智能音箱、智能電視、AR、TWS耳機和可穿戴設備等領域拓展。(2)電磁傳動及精密結構件板塊20Q1營收16.9億元,同比+8.1%,毛利率同比-8.4pcts達23.6%。受疫情影響該板塊Q1出貨量及產能利用率有所下降,導致毛利率下滑。但馬達方面,行業對觸覺升級需求依舊強勁,公司已做好準備,我們預計公司全年安卓橫向線性馬達出貨量有望倍增至4500-5000萬隻。並且繼續面向中低端機型開發產品,提高公司市場份額,逐步滲透智能家居應用市場,我們預計全年出貨2000萬套。結構件方面,5G手機對結構件性能要求更高,ASP相較4G明顯提升提升,今年公司5G相關項目佔比有望突破50%。我們認為公司傳統業務已觸底,未來板塊業績承壓局面有望得到改善。

風險因素:需求疲弱,宏觀風險,匯率波動,行業競爭加劇,光學不及預期。

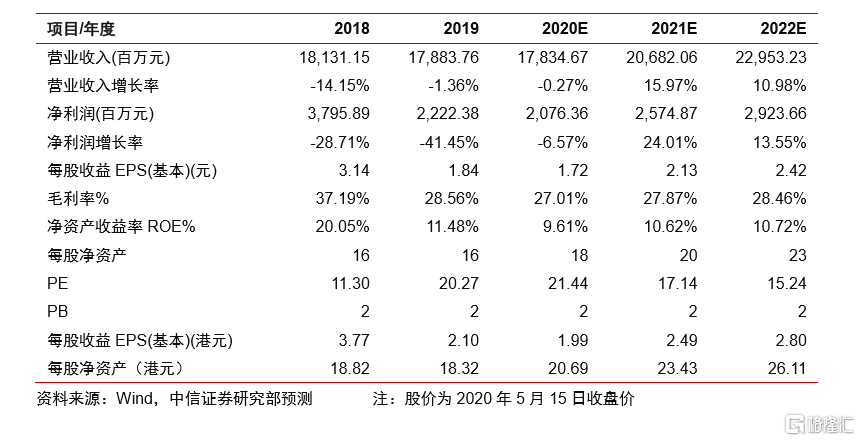

投資建議:公司為世界領先的電聲器件供應商,立足客户優勢擴展無線射頻結構件及振動馬達等業務,並積極向光學方向延伸。展望未來,短期受疫情影響,節後復工延遲、智能手機需求降低等使得公司2020Q1面臨業績壓力;中長期看,隨5G來臨,行業有望迎來新增長,同時公司光學未來隨WLG、模組產能放量疊加產品結構優化而有望接棒成長。根據最新手機出貨預測並考慮疫情影響,我們下調公司2020/21/22年EPS預測至1.72/2.13/2.42元(對應1.99/2.49/2.8港元,原預測為2.05/2.25/2.56元),鑑於公司光學板塊進展順利,給予2020年25倍PE,對應目標價49.75港元,維持“增持”評級。