機構:國盛證券

中部地區物業管理龍頭企業。公司前身成立於1994年,是建業地產的關聯物業公司,在中部區域的物業市場中處於領先地位。根據中國指數研究院的數據,公司在2020年物業服務百強企業榜單中名列第12位。近年來公司展現出良好的成長性,2019年公司分別實現營收/歸母淨利潤為17.5/2.3億元,同增153%/1102%,2017-19年三年營收/歸母淨利潤CAGR分別為95%/216%。截至2019年末,公司在管面積及合約面積分別為0.57/1.15億平米,管理項目覆蓋河南省18個地級市及海南省海口市。

管理規模快速擴張,市場化外拓初有成效。相比上市物管龍頭企業,公司管理規模相對偏小,但近年來規模擴展迅速。截至2019年末,公司在管面積/合約面積同比分別增長121.8%/63.0%,其中儲備面積較為充裕,達到0.58億平米。除內接關聯地產項目外,公司也逐步開始第三方項目外拓。2019年,公司第三方在管面積及合約面積分別為0.18/0.45億平米,同比上年分別增長0.13/0.22億平米,顯示出較強的市場化外拓能力及較快的外拓增速。2019年,公司基礎物管收入中第三方項目收入佔比已達20%。未來隨着儲備面積持續轉化,公司的管理規模有望延續快速擴張。

社區增值服務類型不斷延伸,有望開拓長期價值空間。依託建業集團支持,公司的社區增值服務類型不斷延伸,服務範圍持續擴張。除傳統的社區增值服務之外,公司還提供一些具備特色的社區增值服務,包括VIP專屬服務、旅遊服務及大食堂商户運營管理服務,形成較為完善的社區增值服務體系及能力。2019年公司實現社區增值服務收入6.7億元,同比大幅增長356%,主要原因系傳統社區增值服務、物業代理及旅遊服務高速發展,以及公司在2018-19年不斷延伸的新業務建業君臨會VIP服務及建業大食堂服務展現出良好的發展趨勢。橫向對比其他上市物業企業,公司社區增值服務收入及毛利佔比均位於行業領先水平,長期來看有望為公司開拓更廣闊的價值空間。

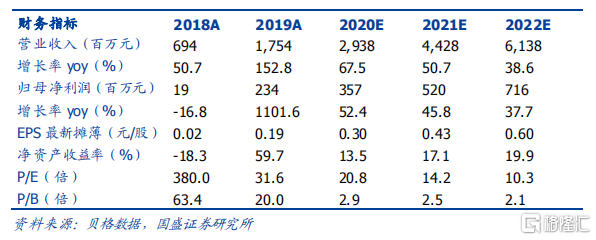

盈利預測及估值:我們預測公司2020-2022年的歸母淨利潤分別為3.57/5.20/7.16億元,同比增長52.4%/45.8%/37.7%,對應EPS分別為0.30/0.43/0.60元,2019-2022年CAGR為45.2%。公司發行價對應2020-2022年PE分別為20.8/14.2/10.3倍,與公司規模相近的新城悦服務、永升生活服務及藍光嘉寶服務對應2020年平均PE為31.9倍,其中新城悦服務與永升生活服務對應2020年平均PE為41.8倍。綜合當前行業估值水平及公司良好的成長性,我們認為公司合理市值區間為119-139億港元,對應2020年30-35倍PE。

風險提示:建業地產增速放緩或交付不及預期風險,第三方外拓增長不及預期風險,物業費收繳率相對偏低可能造成應收款項減值風險等。