機構:中信證券

評級:買入

目標價:11.2港元

核心觀點

公司一季度黃金產量下降,綜合成本上升,業績低於預期。公司聚焦黃金主業,受益於礦產金產量恢復和工藝提升對成本的控制,疊加疫情的不利影響逐步消除,預計2020年業績因金價上漲而穩步提升。給予公司2020年16倍EV/EBITDA估值,對應目標價11.2港元,維持“買入”評級。

2020年一季度實現淨利潤0.81億元,同比下滑38.6%,業績低於預期。根據公司2019年第一季度報告,報告期內,公司實現營業收入13.7億元,同比下降5.9%,實現歸母淨利潤0.81億元,同比/環比下降38.6%/50.2%,實現經營性現金流量淨額31.5億元,同比上升1.7%,業績低於預期。

2020年一季度業績主要受產量減少和成本上升拖累。業績的主要影響因素:1)2020年Q1黃金均價358元/克,同比/環比分別+24.81%/+5.27%,皆高於對應公司主營增長,黃金為公司主業,受疫情影響黃金產量有所下降;2)2020年Q1營業成本8.55億元,同比上升2.7%,毛利率37.6%,同比下降5.2pct,在產量下降的情況下,黃金單位綜合成本有所上升,使季度毛利潤同比減少1.1億元。整體來看,預計公司利潤的不利因素將在二季度逐步消除,全年業績維持穩步增長。

收購海域礦業,未來擴張潛力巨大。公司於2015年獲得海域金礦63.86%股權,截止2019年底黃金資源量高達562.4噸,儲量達到212.2噸,平均品位高達4.4克/噸。建成投產後預計歸屬公司權益產量約9.6噸,較公司當前自產金產量增長達到50%。海域金礦品味顯著高於公司當前的在產礦山,投產後克金成本預計低於公司現有水平,在提升產量同時將顯著提升公司自產金業務的利潤率。

風險因素:金價波動風險;黃金產量不及預期;海域金礦投產不及預期。

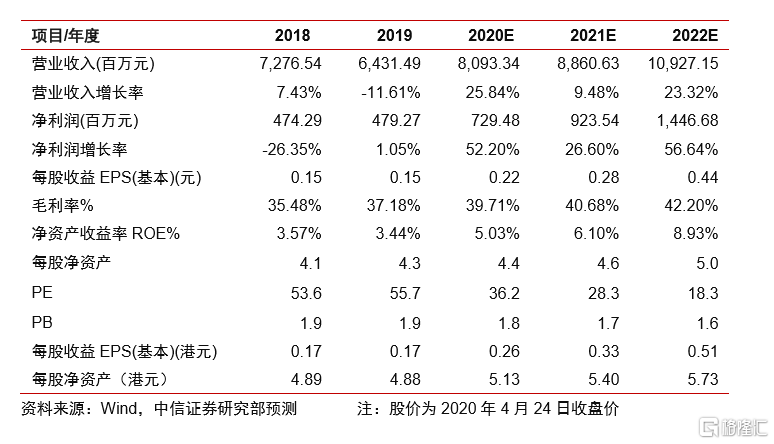

投資建議:公司聚焦黃金主業,依託旗下優質礦山實現穩健經營。預計未來海域礦業投產將帶來公司礦產金產量的大幅提升,公司業績將顯著增厚。維持公司2020-2022年歸母淨利潤預測值為7.29/9.24/14.47億元,對應2020-2022年EPS為0.22/0.28/0.44元。給予公司2020年16倍EV/EBITDA估值,對應目標價為11.2港元,維持“買入”評級。