作者 | 抹茶拿鐵

數據支持 | 勾股大數據

4月24日,國家郵政局公佈關於2020年一季度行業經濟運行情況。前兩個月,受疫情影響,快遞市場增速明顯放緩,但隨着上下游復工復產和寄遞需求的逐漸釋放,至3月份快遞業務量(包裹數量)同比增速已經重回20%以上,增量達到11.2億件,日均業務量接近2億件,顯示出快遞市場強大的供給能力、適應能力和恢復能力。中信建投更發文表示,快遞行業依然是全年增長最確定的板塊之一。

值得肯定的是,在疫情期間,快遞企業們不但堅守服務,為百姓送去生活的必需品,行業的服務質量更有所提升。一季度,快遞服務滿意度為78分,比上年同期提高0.4分;重點地區72小時準時率為71.6%,比上年同期提高4.5個百分點;全國快遞服務有效申訴率為百萬分之0.4,同比減少四分之三。

而快遞行業之所以能夠不斷地提升服務質量,並迅速地走出疫情陰霾重回業務正軌,則離不開行業馬太效應下不斷的優勝劣汰,優質資源在“洗牌”後持續得到整合,順豐、“四通一達”等的行業寡頭地位穩固。據統計,今年一季度,快遞與包裹服務品牌集中度指數CR8已達85.9%,較上年同期提高4.2個百分點,同時行業共計有1,971家企業註銷退出,顯示出市場份額加速向頭部企業聚攏,二、三線快遞企業發展舉步維艱。

不過,面對千億市值規模的快遞市場,想分一杯羹的“入侵者”仍然層出不窮。近期,就有極兔、眾郵等快遞企業紛紛佈局起網,受到市場的廣泛關注。據悉,極兔、眾郵等都有着強大的資源、平台乃至規劃作支撐,甚至有中國快遞市場的“新鮎魚”、“黑馬”之稱,可謂來勢洶洶。但靠着這些,極兔、眾郵們是否就真的具有挑戰中國快遞寡頭們的可能性?

1

寡頭壟斷的市場格局,

開啟存量博弈時代

先來簡單瞭解目前快遞行業的格局。

我國快遞行業的發展最初是受電商繁榮直接驅動的。2003年,淘寶網創立,這是中國本土電商的起點之年,也是中國快遞企業發展的關鍵節點,拉開了中國快遞行業電商件時代的序幕。2009年,民營快企業正式獲得經營許可證,告別“黑户”歷史,為中國快遞行業的發展再注入不可估量的力量。據悉,目前民營企業已佔據我國快遞市場90%的份額(以業務量計),擁有絕對性的優勢。

在電商件、民營資本乃至近些年商務件崛起的刺激下,中國快遞市場的商業版圖不斷得到擴大,全國的快遞業務量從2009年的19億猛增到2019年的640億,年複合增速達42%。若按業務量計算,中國自2014年以來一直是全球最大的快遞市場,包裹數量甚至超過全球一半的份額。

隨着快遞業務量的水漲船高,中國快遞業務的收入也從2009年的480億元一路增長至2019年的7,500億元,年複合增速為32%,雖略遜色於業務量增速,但若按業務收入計算,中國依然是僅次於美國的第二大快遞市場。

可以説,在過去的十年間,快遞是中國民營經濟中最大的閃光點之一,無論是在業務量還是業務收入方面,快遞行業均以每年兩位數的增速保持穩健增長。不過,我們也可以看到,自2017年以來,中國的快遞業務量增速已經在明顯趨緩,主要是由於當前國內快遞行業業務量基數巨大,以及民營企業在經歷了多年的“跑馬圈地”後基本完成勢力割據。根據國家郵政局的預測,快遞行業2020年的快遞業務量同比將增長約18%,快遞業務收入同比增長16%,增速繼續放緩。

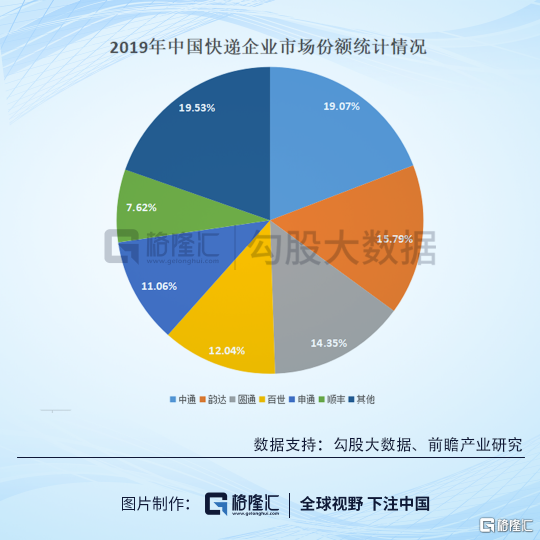

具體而言,目前快遞行業的主要玩家有順豐以及“四通一達”(中通,申通,圓通,韻達、百世),均為民營企業。同時,以上六大快遞巨頭又可以大致分為兩個陣營,一個是以服務高端高時效商務件為代表的順豐,另一個則是以低端平價件為代表的“四通一達”。從市場份額來看,2019年,我國快遞行業CR6高達約79.%,其中“四通一達”的市場份額均超過10%,行業集中度非常高。而雖然順豐市場份額微落後於“四通一達”,但在商務件這個細分領域,順豐和EMS即可以壟斷市場超過90%的份額,實力可見一斑。

總的來説,隨着電商下沉低線市場以及促銷力度升級(例如百億補貼),快遞行業未來依然具備確定性的擴張紅利。同時,行業增速放緩以及市場集中度高企,也昭示着我國快遞行業已經正式邁入競爭的存量博弈階段,擁有時效、服務、品牌的寡頭們將更容易聚集忠誠度高、增速快、利潤率高的客户。

2

“大浪淘沙”下,

快遞行業的高壁壘生態究竟由何構成?

不過,中國快遞行業的寡頭壟斷格局也並不是一蹴而就的,期間有頭部梯隊不斷地“跑馬圈地”、導致強者愈強,相應地也就有跟不上大部隊的企業被“洗牌”出局。例如,近幾年在行業寡頭順豐和“四通一達”中,就陸續發生了多起大型的收併購案例:2010年,百世收購匯通快遞以開展快遞業務,並於2012年收購全通以開展快運業務;2014年,順豐收購星程宅配物流;2017年,圓通收購總部位於香港的先達國際物流集團,申通收購快捷快遞10%股份;2018年,順豐再收購廣東新邦物流、夏暉物流及敦豪供應鏈(香港)和敦豪物流(北京),以拓展其快運及供應鏈業務。

進入2019年,快遞行業的“清倉”行動依然在進行中。3月份,總部位於上海擁有50,000名員工的國通快遞就宣佈全網停工,主要是因為欠下鉅額債務而陷入倒閉狀態。而在國通快遞之後,還有如風達快遞和唯品會旗下的品駿快遞也都接連宣佈倒閉(儘管説品駿快遞並沒有徹底倒閉,但也直接被創始人套現賣給了寡頭之一的順豐快遞)。一時間,國內的快遞市場又轟然倒下3家大型企業,集中度進一步向頭部聚集,二、三線玩家突圍困難、惶惶不安。

那麼,快遞行業的高壁壘生態究竟由哪些因素構成的呢?

1 . “價格戰”持續升級,成本控制成盈利關鍵

觀察如今的快遞市場格局,除了定位中高端市場的順豐外,包括“四通一達”在內的大多數快遞公司所展開的業務其實本質上並沒有太大的區別。在激烈的競爭下,各大快遞公司為了能在市場中站穩腳跟,可謂是手段頻出,其中做的最多的就是以低價的形式來獲得更多的份額。如果説在2010年,整個快遞行業的淨利潤率還能有30%,到了2019年這個比率已經不足10%,説明各大快遞公司都在默契地通過暫時性地壓榨自身的利潤,以獲取更高的市場份額,對抗“入侵者”的攪局。

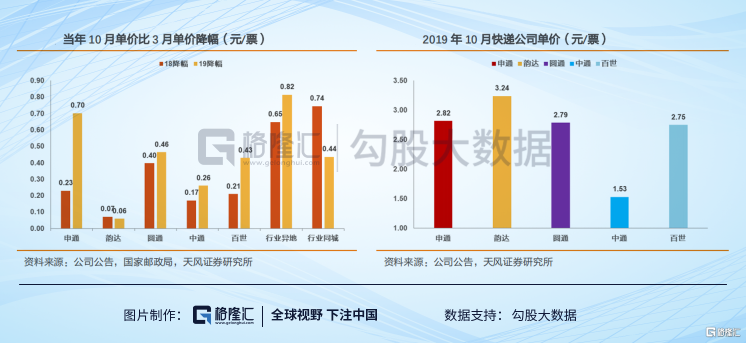

具體而言,假設以當年Q3的快遞單價對比Q1的快遞單價,2019年申通、韻達、圓通、中通、百世的單價降幅分別為0.70元/票、0.46元/票、0.26元/票及0.43元/票,除了韻達的單價降幅基本持平外,另外四家寡頭的單價降幅都在明顯提高。

今年,受到疫情“黑天鵝”的影響,快遞行業的單價跌幅也是逼近3年來的極值水平。根據韻達、圓通、申通最新公佈的月度經營數據顯示,3月份,這三家快遞公司均出現了“增量不增收”的情況,單票收入分別下跌23.33%、22.27%及11.65%,顯示出疫情爆發下“價格戰”的再度深化。

由於快遞產品的同質化,且電商快遞的議價權掌握在電商賣家手中,快遞企業想要獲得市場份額唯有通過降低價格,所以長期看快遞公司的效率競爭歸根結底是成本的競爭。所幸的是,前面我們提到目前快遞市場的集中度非常高企,頭部玩家們的業務規模效應實際已經形成,進而推動行業築成高“護城河”。

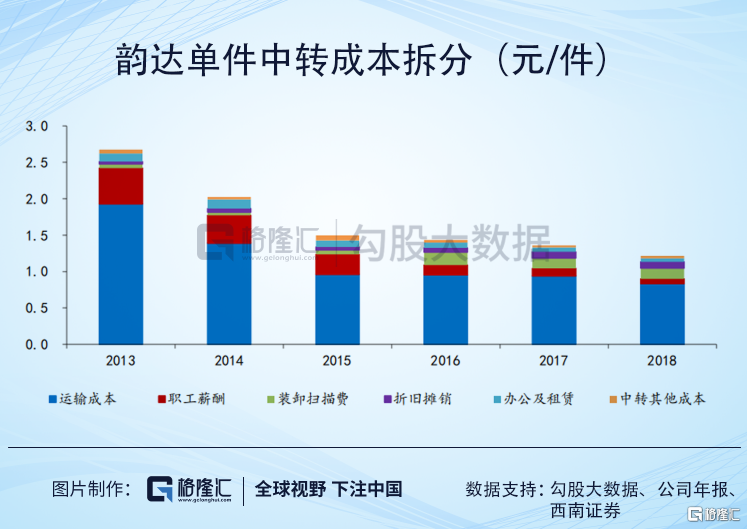

一般來説,加盟模式的快遞公司的快遞業務成本可以分成面單、運輸和中心操作成本,其中後兩項又統稱為中轉成本,能夠佔到總成本中80-90%的份額。以韻達為例,西南證券將中轉成本劃分為運輸成本、職工薪酬、裝卸掃描費、折舊攤銷、辦公室租賃和其他。從下圖我們可以看出,2013年以來,韻達的運輸成本、人工成本和辦公租賃成本都在隨着件量的增長而逐漸減少,主要得益於件量增長對固定成本部分的分攤,以及車隊管理、路由管理、自動化分揀設備等技術升級對可變成本部分的降低。

值得注意的是,近幾年韻達的折舊攤銷則有少量的增長,主要是由於資產投資初期產能未完全釋放,件量對固定成本的分攤低於資產投入所導致的成本上升,預計未來會逐漸得到控制,也顯示出快遞行業“入侵者”們相較於頭部的成熟企業將在固定資產上招致更大比率的折舊攤銷,直接削弱競爭效率。

2 . 稀缺的全國性網絡佈局

根據自身的特點,不同的快遞玩家也採用了不同的經營模式,主要可以分為直營和加盟兩種。其中,直營型擴大覆蓋網絡意味着在收派網點、中轉場、干支線車輛等各環節都需要投入,屬於重資產模式,加盟型則在末端網點(攬、派件端網點)的採用加盟方式,利用加盟網點的數量增加快速擴張,從而加大網絡的派送網絡的覆蓋。

目前,採取直營模式的快遞企業主要有順豐、EMS、京東,“四通一達”則是經銷商模式,並與阿里旗下的菜鳥構成了一個生態圈。值得注意的是,除韻達外,阿里已投資快遞業的半壁江山,併為“四通一達”提供國內頂流的資源支持。

公開資料顯示,截至2019年底,順豐快運擁有51個快運中轉場,約1,300個快運網點,快運場地面積超過175萬㎡,1.9萬餘台快運收派車輛,1134條快運幹線,8,170條支線,業務覆蓋全國31個省、362個主要城市及地區。同時,通過“自建+合作”的物流設施建設方式,目前菜鳥的倉儲資源覆蓋全國21個省份,72個城市,總面積達到619萬㎡,超越國內大部分的快遞企業,為加盟模式的“四通一達”提供了強大的倉儲系統優勢。

從時間成本看,成熟的全國網絡至少需要花費近20年時間經營,才能達到現有水平。順豐和申通創立於1993年,韻達創立於1999年,圓通創立於2000年,中通創立於2002年,百世收購的匯通創立於2003年。在民營經濟領域,放眼快遞之外,這樣的全國網絡都可以説是絕對的稀缺資源。

3 . 雄厚資本助力,技術實力構建核心競爭力

如果説,快遞行業上半場的競爭拼的是規模、服務乃至價格,進入下半場,快遞企業們還需要比拼硬核的技術實力,順應當下“互聯網+”的潮流趨勢。

在2017年2月份順豐實現在A股的上市後,“四通一達”以及順豐已經全部完成上市融資。而快遞巨頭們上市的目的,除了要把業務規模做大外,很重要的一點則是要在技術上下功夫,打造公司核心的競爭力,共同構建行業的高生態壁壘,抵抗“外敵”入侵。

順豐擁有通達國內外的最獨特稀缺的綜合性物流網絡體系,包括以全貨機+散航+無人機組成的空運“天網”,以營業服務網點、中轉分撥網點、陸路運輸網絡、客服呼叫網絡、最後一公里網絡為主組成的“地網”,以及以各種大數據、區塊鏈、智慧物流地圖等組成的“信息網”,“天網+地網+信息網”三網合一,深度切入大物流市場。2019年,順豐關在科技研發的投入就高達36.68億元,同比增34.65%,這樣的投入體量無疑是“入侵者”們難以企及的。

除順豐之外,菜鳥和京東也都在積極地佈局無人配送技術。菜鳥整合“丹鳥”品牌,進入城配領域,覆蓋當日達、次日達。

3

小結

總的來説,規模效應下的成本管控優勢、稀缺的全國性快遞網絡、高額的科技研發投入乃至長期積累的品牌溢價,都是目前二、三線快遞企業乃至新增“入侵者”們難以逾越的“鴻溝”。同時,由於目前整個快遞市場的集中度已經非常高,其實留給極兔、眾郵們的生存空間並不多,只能通過低價戰略挖掘市場增量來謀求生存,但在沒有成本優勢的前提下這很可能是“燒錢圈地”的自殺式行為。還值得注意的是,在今年疫情的爆發下,市場無疑傾向選擇更加穩定的行業巨頭,使得極兔和眾郵的發展難度更大。

所以,極兔、眾郵們真的會是快遞行業的“新鮎魚”嗎?或許,些許的鮎魚效應是有的,但面對快遞行業長時間積蓄的高壁壘生態,強者愈強的幾大巨頭地位基本已經難以撼動,“入侵者”們更多地可能還是為他人做嫁紗,這或許就是行業眼下殘酷的寫照。