機構:興業證券

評級:買入

目標價:61.0港元

投資要點

業績持續強勁增長:公司2019年實現營業收入62.24億元人民幣(下同),同比增長147.9%;歸母淨利潤19.19億元,同比增長103.6%;若不考慮可轉換債影響,調整後歸母淨利潤為20.96億元,同比增長122.4%。

銷售渠道多元化助力可威持續增長:公司產品目前覆蓋了2000多家三級醫院,8000多家二級醫院以及10萬家基層醫療機構。隨着渠道下沉策略的持續推進,基層市場有望進一步打開。此外,公司通過與九州通合作在OTC渠道的拓展上取得顯著突破,也與阿里健康、華潤商業等知名線上 運營商展開合作,有望打通線上銷售渠道。

可威憑藉多維優勢,短期不懼競爭:目前有若干企業正在開發奧司他韋仿製藥,最快預計將於近一兩年上市。考慮到每年流感季可威均供不應求, 新產能注入市場對產品價格的衝擊仍然可控。同時,在無法確保產能滿足市場需求的情況下,短期內對奧司他韋進行帶量採購的可能性較小。

新品上市潮來臨,優化產品管線:3款產品在第二批帶量採購中中標,將為公司帶來收入增量。近期引進的33個化學仿製藥中,5個已獲生產批件,26個處於上市申請階段,預計2020年將有多個產品獲批。此外,公司的抗丙肝藥物、胰島素系列產品、非胰島素降糖藥等在研產品也處於上市前夕。隨着新產品的陸續上市,公司的收入結構將不斷優化。

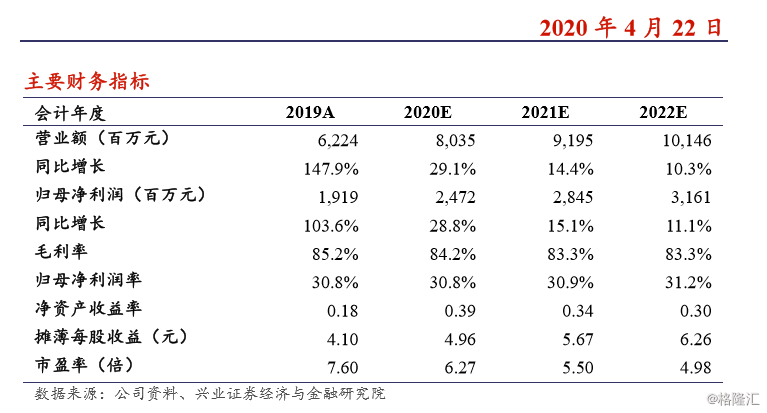

盈利預測與估值:考慮到疫情對公司臨牀試驗開展、新產品上市進度、業務拓展等方面產生影響,我們下調2020-2021年預測收入至80.35和91.95億元,2022年預測收入為101.46億元,同比增長29.1%、14.4%和 10.3%,2020-2021年下調幅度分別為3.5%和10.9%;下調2020-2021年預測歸母淨利潤至24.72和28.45億元,2022年預測歸母淨利潤為31.61億元,同比增長28.8%、15.1%和11.1%,2020-2021年下調幅度分別為4.1%和12.5%。維持目標價61.0港元,對應2020-2022年分別為11.06、9.69和8.77倍市盈率,20PEG為 0.51,維持“買入”評級。

風險提示:疫情影響超預期,市場競爭加劇,新產品銷售不達預期,流感發病率下降風險。