機構:中信證券

評級:買入

目標價:11.2港元

核心觀點

公司是全球領先的休閒度假村集團,資源壁壘深厚,管理經驗豐富。看好國內休閒遊市場增長潛力,公司作為稀缺性標的有望長期受益於品質升級。首次覆蓋,給予“買入”評級。

休閒遊景氣穿越週期,國內市場尚處萌芽。近20年全球主要目的地休閒旅遊市場消費規模CAGR約3.9%,長期增長趨勢向好。對標歐美髮達國家,國內休閒遊頻次和人均消費提升空間顯著,世界旅遊業理事會(WTTC)預計未來5年國內休閒遊市場複合增速可達12.2%。結合歷次經濟危機前後表現,娛樂消費均呈現明顯的反彈與復甦。隨着人口結構調整和新一代父母觀念變化,預計親子度假將為休閒遊市場貢獻生力軍,國內優質度假產品供給缺口將進一步擴大。

精緻“一價全包”,打造高端一站式目的地。公司是聚焦休閒度假的全球領先綜合性旅遊集團之一,旗下ClubMed度假村經營穩健,通過輕資產管理輸出快速落子中國市場,我們測得其潛在擴張空間可達40-50家以上。此外,公司緊扣中高端遊客需求,強化內容運營、營銷推廣和規劃佈局,通過將“一價全包”理念和體驗性旅遊產品注入休閒遊目的地,先後在三亞、麗江和太倉落地拳頭產品。長期來看,預計三亞、麗江、太倉項目穩態貢獻收入約19.5億、5.3億、19.7億,EBITDAMargin可達約43%-45%。

優質資源卡位,前瞻產業佈局。公司網羅全球資源後基本實現全產業鏈覆蓋,廣泛的度假村網絡難以被複制。管理層較早意識到國內休閒遊消費的巨大潛力,憑藉豐富運營經驗進行前瞻性佈局。公司自主打造的FOLIDAY生態系統,在各業務間形成資源共享、交叉銷售,充分發掘和整合更多變現機會。公司資產模式雖重、財務槓桿偏高,但通過配套地產銷售快速回籠資金的方式形成相對良性的資金循環,旅遊項目爬坡期後預計將貢獻穩定現金流和長期回報。

風險因素:地緣政治、自然災害等因素影響;疫情造成的持續性影響;新項目地產預售情況不達預期;ClubMed管理輸出模式在國內市場推廣進展低於預期。

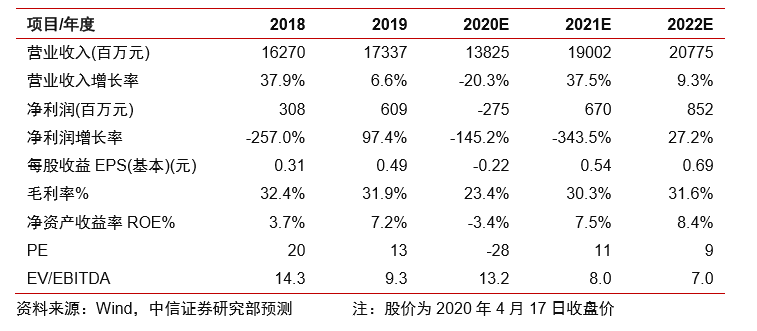

投資建議:疫情造成短期財務影響較大,預計2020-22年公司歸母淨利約為-2.75億、6.70億、8.52億元;經調整後EBITDA分別為27.1億、48.4億、52.9億元。對應21年動態PE約11x,EV/EBITDA約8x。我們認為短期估值水平難以體現對未來新項目的成長預期,採用分部估值法來看:2021年ClubMed和亞特蘭蒂斯給予動態EV/EBITDA約7x和12x,對應存量項目約229.3億元;麗江、太倉按現金流回報測算對應NPV約51.6億元;扣減有息負債後資產淨值約210.7億元。綜合考慮流動性等因素,40%折現後價值約126.4億元,對應每股價值10.2元(摺合11.2港元)。疫情致當期業績和估值均回落,股價存在較大修復空間;首次覆蓋,給予“買入”評級。