機構:西南證券

評級:持有

目標價:5.39 港元

投資要點

業績總結:近日公司發佈 2019 年報,報告期實現收入 325.6 億元,同比增長23.1%,實現歸母核心淨利潤 23.1 億,同比增長 20.4%。

業績增長穩健、盈利能力提升:2019 年公司營收和業績增長穩健,全年實現淨利潤 30.9 億,同比增長 38.6%,淨利潤率提升至 9.5%,核心淨利潤提升至 29.0億,同比增長 42.7%,核心利潤率上升至 8.9%。報告期,公司整體毛利率為20.0%,同比下滑 2.8 個百分點,主要是因為集中結算了一批低毛利率的項目(特別是海西、中西部),扣除其影響後的毛利率約 22%,與 2018 年相差不大。

目標銷售增速放緩,貨值結構較為佔優:公司 2019 年實現合約銷售額 1307 億元,同比增長 21.0%,銷售單價 15488 元每平米,同比下降 7.6%。從區域貢獻來看,長三角、海峽西岸、中部和環渤海銷售金額佔比分別為 55.2%、24.2%、9.6%和 7.2%;從城市能級看,在一線、二線、三線城市佔比分別為 4.0%、78.4% 和 17.6%。2020 年公司預計推貨合計 2400 億,按 60%去化率可完成銷售目標1400 億(對應 7%的增長),考慮到公司的貨值結構,超目標完成概率較大。

拿地聚焦強二線、融資成本有所下降:2019 年公司貫徹區域深耕、聚焦強二線的策略,新增土儲 560 萬方,權益比例大幅提高到 73%(2018 年僅為 33%),二線佔比 85%。報告期末,公司總土儲 2615 萬方(平均地價 4647 元每平米),總貨值 4500 億元(權益比 55.3%),其中一二線佔比 74%。公司資本結構持續優化,融資成本有所回落。報告期末公司持有現金及等價物 353.1 億,同比增加 24.5%,現金短債比大幅提升至 1.76;年末淨負債率為 75.2%,繼續處在健康水平。2019 年公司加權平均借貸成本為 7.5%,同比回落 0.3 個百分點,未來隨着高成本債務被置換,融資成本可能會進一步下降。

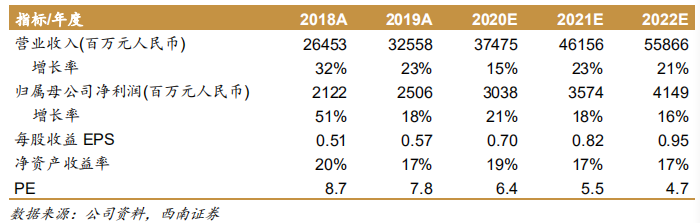

盈利預測與評級:預計公司 20/21/22 年 EPS 分別為人民幣 0.70/0.82/0.95 元,對應的動態市盈率為 6.4/5.5/4.7 倍。考慮到公司土儲一二線佔比高、信用評級被多次上調、拿地權益比走高、融資成本走低,我們給予公司 2020 年 7 倍 PE估值,目標價 5.39 港元不變,維持“持有”評級。

風險提示:銷售及回款不及預期,竣工交付低於預期等。