機構:方正證券

評價:推薦

目標價:2.14港元

5G引領新基建浪潮,鐵塔維持高資本開支,奠定長期增長基礎:2019年中國鐵塔資本開支271億,預計2020年資本開支為280億,其中5G資本開支178億;截至2019年,公司共擁有塔類站址數199.4萬個,淨增6.9萬個。2020年正式進入5G規模建設期,在全球經濟受疫情影響的不利情況下,我們看好5G引領國內新基建浪潮,在資本開支維持高位&站址需求升温的背景下,我們看好公司業績的長期持續增長。

全球最大鐵塔供應商,新老業務有望共同提升共享率:公司是全球規模最大的通訊鐵塔基礎設施供應商,鐵塔資源、租户數不斷攀新高,但目前共享率為1.62,相比美國印度等同類企業還有較大提升空間。考慮到:1)新建鐵塔共享率更高,2019年新增運營商組合共享滿足比例超過80%,帶動整體共享率提升,預計2022年,中國鐵塔共享率將提高到1.8-1.9;2)跨行業拓展,公司立足資源優勢和專業能力,佈局智聯和能源領域,有望進一步提升共享率;3)廣電入局引入新增客户,2019年底前公司已在個別省市接到廣電5G站址需求超過1500個,若廣電5G組網推進順利,未來有望有效提升公司站址共享率。

國內鐵塔市場呈壟斷格局且難以破局,公司長期增長確定性較高。根據公司招股書,2017年公司在國內佔據97.3%的站址、96%的租户、96%的收入市場份額,第二名國動網絡市場份額低於1%。公司在國內站址領域幾乎無潛在競爭對手,考慮到站址資源的稀缺性以及資金投入等因素,我們預計未來鐵塔市場競爭格局仍將維持,公司長期增長的確定性較高。

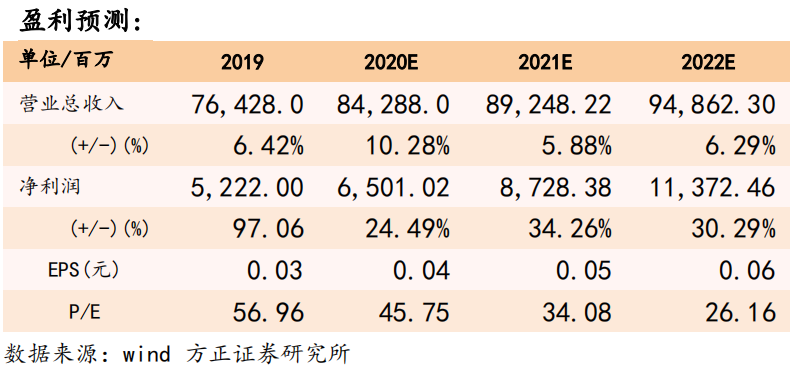

投資評級與估值:我們預計公司2020-2022年營收分別為843/892/949億元,根據絕對估值法測算,公司股價合理區間為1.94-2.30港元,參考可比公司估值,根據相對估值法測算,公司合理價值為2.14港元,首次覆蓋,給予公司“推薦”評級。

風險提示:站址數增長不及預期,5G基站建設量不及預期,共享率提升不及預期,租金單價下滑,疫情影響以及全球貿易摩擦等風險。