機構:西南證券

評級:買入

2019年穩健經營,收入利潤符合預期:公司2019年全年實現營業收入2058.4億元,同比增長17.7%;實現經調整淨利潤115.3億元,同比增長34.8%;公司整體毛利率13.9%,同比提升1.2pp,符合我們前期的預期。2019年公司整體營業費用率10.2%,同比提升1.1pp,其中銷售費用率5%,同比提升0.4pp,主要由於公司加大了宣傳與廣告開支,同時包裝與運輸開支也有所增加;管理費用率1.5%,同比提升0.2pp(18年剔除一次性股權激勵費用);研發費用74.9億元(YoY+29.7%),研發費用率3.6%,同比提升0.3pp。

智能手機業務:疫情帶來短期需求承壓,長期看好公司5G時代向高端市場邁進。2019年,公司智能手機業務實現收入1220.9億元,同比增長7.3%;全年出貨1.25億部,同比微增5%;ASP達到979.9元,同比增長2.2%;智能手機業務毛利率達到7.2%,同比提升1pp。其中Q4單季度實現收入308億元,同比增長22.8%;出貨量3260萬部,同比增長30.4%;ASP為945.1元,同比微跌5.9%,主要是由於公司在19Q4調整了海外市場的產品組合。2019年,公司堅持走“小米+Redmi”雙品牌戰略,並在4G向5G切換的關鍵期堅持穩健運營,保持了健康的經營現金流和庫存水平。2020年,公司將繼續堅定向高端市場邁進,2月份公司發佈小米10系列5G旗艦手機,市場反饋良好。疫情對於智能手機業務影響方面:20Q1受國內疫情影響,國內智能手機市場整體需求下滑嚴重,但隨着國內疫情逐步得到控制,公司手機出貨量已於20年3月下旬快速反彈,反映了消費者對手機較強的剛性需求;產能方面,目前公司中國工廠產能已回升至正常水準的80%-90%。海外市場方面,隨着疫情在海外持續蔓延,公司20Q2海外業務將面臨較大壓力,但我們認為海外需求會一定程度延遲至疫情結束以後,且公司19年加大在海外宣傳推廣力度,19Q4海外出貨量同比高速增長50%以上,我們繼續看好公司海外智能手機業務的增長。

AIoT業務:繼續保持高速增長,平台開放釋放積極信號。2019年,公司IoT和生活消費品實現收入620.9億元,同比增長41.7%,繼續保持較高增長速度;實現毛利率11.2%,同比提升0.9pp,主要由於智能電視和筆記本電腦毛利率提升。19Q4單季度,公司IoT與生活消費品實現收入194.9億元,同比增長30.7%;毛利率9.4%,同比下滑1.1pp,環比下滑3.4pp,主要由於公司在19Q4各種線上購物節期間增加了行銷費用。智能電視與筆電業務方面:公司2019年實現智能電視與筆電收入242億元,同比增長33%,其中智能電視全年出貨1280萬台,大陸地區年出貨量超過1000萬台,繼續保持大陸市場份額第一。AIoT核心指標方面:截至19年末,公司IoT平台接入設備數(不包含智能手機和筆記本電腦)達到2.4億台,同比增長55.6%;擁有超過5個小米IoT設備的用户超過410萬,同比增長77.3%;小愛同學月活數達到6040萬人,同比增長55.7%;米家APP月活數達到3680萬,其中非小米手機用户佔比超過三分之二,顯示了小米AIoT業務在非小米手機用户中滲透率和認可度逐步提升,以及小米IoT生態開放、健康的發展態勢。未來公司將繼續堅持“手機+AIoT”雙引擎戰略,繼續多品類、多地區推出IoT產品。

互聯網服務:收入略超市場預期,多元化發展漸入佳境。2019年,公司互聯網服務實現收入198.4億元,同比增長24%;其中廣告收入107億元,同比增長5.9%;互聯網增值服務收入91.4億元,同比增長54.9%。互聯網服務整體毛利率64.7%,同比提升0.5pp。19Q4單季度來看,公司互聯網服務收入57億元,同比增長41.1%;其中廣告收入30億元,同比增長17.8%;互聯網增值服務收入27億元,同比增長78.3%,其中游戲收入同比增長44.4%,其他增值服務同比增長93.4%。公司互聯網服務收入單季度同比增長改善明顯,主要得益於公司持續優化移動互聯網產品,提高用户黏性。截至19年末,MIUI月活數已達到3.1億,同比增長27.9%。多元化變現方面:19Q4,除中國大陸智能手機廣告和遊戲以外的互聯網服務收入,包括有品電商平台、金融科技業務、智能電視互聯網服務、海外互聯網服務等,同比增長112.6%,佔互聯網服務總收入比例達到43%。智能電視和小米盒子月活數達到2770萬,同比增長49.1%,付費用户數超過370萬,同比增長62.9%;有品電商品牌GMV突破100億元;海外互聯網業務發展迅速。

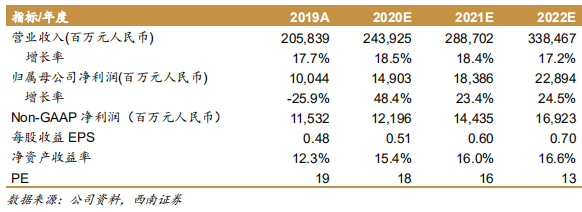

盈利預測與評級:預計公司2020-2022年EPS分別為人民幣0.51/0.60/0.70元,對應的動態市盈率為18/16/13倍。持續看好公司在智能手機5G時代以及AIoT和互聯網服務多元化發展方面的潛力,維持“買入”評級。

風險提示:硬件銷量或不及預期的風險;互聯網服務變現或不及預期的風險;海外業務經營風險;匯率波動風險。