機構:廣發證券

評級:買入

目標價:5.99 港元

核心觀點:

2019 年收入增速放緩。2019 年公司銷售收入 213.75 億元,同比增長 2.5%,毛利 84.91 億元,同比增長 5.5%。2019 年公司毛利率為 39.7%, 同比上漲 1.1ppt;毛利率增長主要由於部分原材料價格下降,休閒食 品、即飲飲料毛利提升。2019 年公司實現合併税前利潤 51.46 億元, 同比增長 8.3%; 受益於毛利率增長, 2019 年歸母淨利潤同比增長 3.3%至 38.41 億元。

休閒食品和即飲飲料分部事業部營業收入下滑但利潤增長;豆奶和美 焙辰構成的家庭消費產業收入增長為公司營業收入增長主要來源。 2019 年公司休閒食品和即飲飲料分部營業收入同比下滑 2.4%和 2.1%,主要是由於銷售團隊的調整和產品調整;家庭消費部分營業收 入同比增長 41.6%。家庭消費、休閒食品及即飲飲料分部毛利分別增 長 35.6%、1.1%和 1.5%至 13.16 億、37.95 億和 33.36 億元。根據公 司業績會,公司美焙辰麪包系列返貨率已經下降至 12%左右,銷售網 點增加至 8 萬個,預計 2020 年短保麪包系列將繼續維持高速增長。

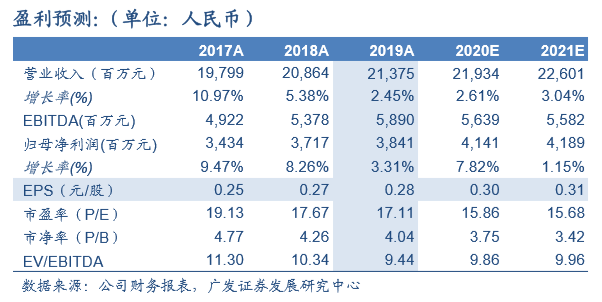

預計 2020-2021 年業績分別為 0.30 元/股、0.31 元/股。公司短保和豆 奶兩大新品類渠道佈局已經基本成熟,預計將持續推動公司業績增長。 受到新冠疫情影響公司飲料銷售承壓,但食品銷部分銷售較好,公司經 銷體系改革完成,預計 2020 年公司營業收入仍將保持正增長。預計 2020-2021 業績分別為 0.30 元/股和 0.31 元/股,當前股價對應 20202021 年 PE 為 15.86 和 15.68 倍;預計未來兩年公司收入增長穩定, 基於市盈率分析法,維持 2020 年 18 倍 PE 的估值,合理價值為 5.99 港元/股,維持“買入”評級。

風險提示。1.新品銷售不及預期;2.原材料價格大幅上漲;3.食品安全 問題。注:本文除特別説明外,均使用人民幣為貨幣幣種