機構:光大證券

評級:買入

目標價:11.78港元

◆19年營收+74.5%,歸母淨利潤+122.7%。公司發佈19年業績,營收18.8億元同比+74.5%,歸母淨利潤2.2億元同比+122.7%。收入結構進一步優化,基礎物管、業主增值、非業主增值收入分別佔比57%、25.7%、17.3%。管理費用率13.1%,較18年下降2.3pc(扣除上市費用),主要由於公司調整組織架構,規模效應顯現。歸母淨利率提升2.6pc至11.9%。

◆收入拆分:基礎服務營收高質量增長,業主增值服務放量。19年在管面積+62%至6515萬平米,綜合平均物管單價從18年的2.46元/平米/月提升至3.12元/平米/月。基礎物管營收+60%至10.7億元。業主增值服務營收+143%至4.83億元,主要原因在於服務家庭規模增加,產品滲透率提高。其中家居生活、車位租售、物業經紀、公用區域增值服務收入分別+191%、+109%、+133%、+57%。家居生活服務積極推出創新服務,收入佔比提升8.9pc至54%。非業主增值服務營收+54%至3.25億元,主要受益於旭輝集團項目增加,其中協銷服務收入佔比64%。在“縱向產業鏈延伸戰略指引”下,公司協銷服務水平快速提升,在管案場數量由18年的106個提升至19年的161個,其中超過20%案場來自第三方。

◆業務經營:商寫業務帶動基礎業務毛利率提升,單户ARPU+50%。基礎服務毛利率提升1.4pc至22.1%,主要在於毛利率相對較高的商寫項目佔比提升。非住宅收入佔比提升6.8pc至37.2%,未來有望進一步提升。由於加強營運資金管控,經營性淨現金流同比+191%至5.1億元,覆蓋淨利潤2倍(18年為1.7倍)。業主增值服務方面,產品滲透率提升帶動單户ARPU達到742元,同比+50%。毛利率下降12pc至51.2%,主要是主動做出業務結構調整所致,進入了毛利率較低的城市更新、老舊小區改造業務。

◆業務拓展:合約覆蓋度維持高位,進軍老舊小區改造業務。基礎服務方面,合約面積1.1億平米,覆蓋在管面積1.7倍(18年1.63倍)。規模擴張堅持四輪驅動,19年已與多家開發商建立戰略合作,成立合資公司,如蘇高新、瑞德集團、廣納地產等;收購青島雅園55%股權,進一步提升非住宅物業實力。20年2月收購青島銀盛泰50%股權,進一步提升青島、山東地區市佔率。社區增值方面,目前已建立了完成的永升UP生活增值服務體系,包括“旭惠園、鄰聚遊、旭惠美家及租售中心”等子品牌,19年社區增值服務收入佔比7.3pc至25.7%,在同行業中處於領先地位。公司進軍城市更新、老舊小區改造業務,19年試點效果良好,未來有望形成新的利潤增長點。

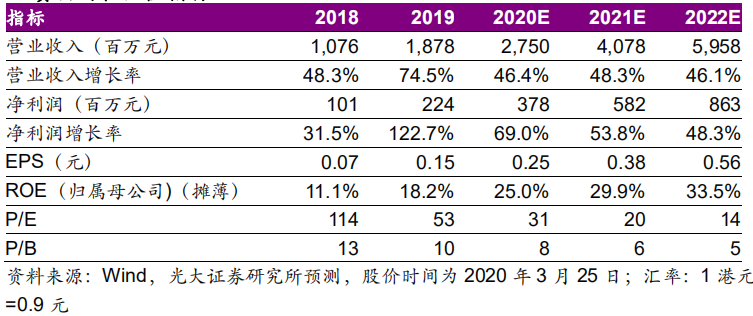

◆上調目標價至11.78港元,維持“買入”評級。鑑於公司執行戰略併購,非住宅面積佔比提升,以及在業主增值服務方面優勢進一步擴大,我們上調20-21年預測EPS至0.25、0.38元,引入22年預測EPS為0.56元。鑑於行業成長性較強,市場普遍關注公司在未來1-2年的成長,故選用2021年估值。可比公司2021年平均預測PE為28倍,我們給予公司2021年28倍PE,上調目標價至11.78港元,維持“買入”評級。

◆風險提示:人工成本快速上升風險;增值服務拓展不確定性風險;關聯方依賴風險;外包質量風險。