格隆匯3月25日丨3月24日,安踏(2020.HK)發佈2019年財報,這份號稱“史上最強財報”出爐,引起資本市場一片叫好。

當天股價大漲8.27%,收報 53.65港元/股,市值回升至1,450億港元。

圖片來源:Wind;安踏截止3月24日股價日K線圖

早在2020年1月中旬,公司已經了公佈2019年Q4和全年最新營運表現,所以市場對安踏全年財報整體情況是有預期的。那這份財報又出現了什麼亮點呢?

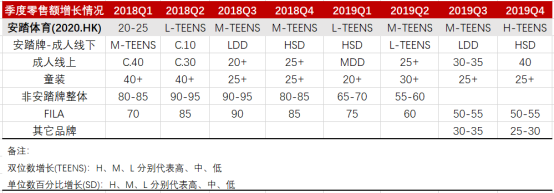

數據來源:公司公告;2019年四季度及全年運營情況

翻看這份財報,2019年,公司收益增40.8%至339.3億人民幣(單位下同), 連續兩年超40%,增長居全行業前列。歸母淨利潤53.4億元,同比增長30.3%,業績基本符合預期。

分品牌看,公司的核心是 “多品牌”戰略,以安踏為主力,通過多次戰略性外延收購擁有了相對完善的品牌矩陣,實現了從時尚運動到專業運動,從大眾到高端市場的全面覆蓋。

目前擁有三個品牌羣。包括以安踏為主的面向大眾市場的專業運動品牌羣、以FILA為主的定位中高端的運動時尚品牌羣,還有户外運動品牌羣,包括Descente、韓國户外品牌Kolon、童裝品牌Kingkow、Sprandi,以及Amer旗下的高端專業户外品牌始祖鳥、Solomon、Wilson等。

以安踏為主的專業運動品牌羣對公司的收入貢獻超過一半,時尚運動品牌羣收入佔比43.5%,剩餘的是户外運動品牌羣。

其中,安踏品牌收益174.5億元,同比增長21.8%,經營溢利46.8億元,同比增長26.2%;FILA品牌收益147.7億元,同比增長73.9%,股東應占溢利創新高為人民幣53.4億元,同比增長30.3%,連續三年增長30%或以上。

數據來源:公司公告;安踏分品牌羣情況

從以上數據看出,安踏主品牌在Q4季度業績提升明顯,以及FILA品牌逆襲增長,成為了拉動業績的主力。這樣的增長是否具備可持續性呢?

正所謂外行看熱鬧,內行看門道。我們分別從定位和渠道來解剖。

從定位來看,安踏牌的受眾更廣。這個品牌追求極致性價比,這次安踏毛利率為41.3%,同比下降0.7個百分點,也主要是為了保持安踏產品這一優勢。

最核心品類比如籃球、跑步、綜合、訓練、生活,都是面向18-25歲的年輕消費者。所以,70%的消費羣體都是95後,也是匹配到18-25歲年輕消費者主打的消費羣體,這個羣體的佔比還在不斷擴大。

逐步實現從“買得起”的品牌轉變為“想要買”甚至“搶着買”,它是幫助安踏穩固市場份額的根基。

FILA品牌繼續保持高速增長,其實是市場一直以來的共識。FILA品牌和美譽度不斷提升,加上電商發展助力,並已成功孵化兩個年流水超十億級的子品牌:針對3-15歲年齡層的兒童品牌FILA KIDS(流水超20億元)與針對Z世代95後的潮流品牌FILA FUSION(流水超10億元)。其他品牌也有表現優異,但基數比較小,收益總達到17億,其中最突出的是2016年底加入安踏集團的Descente,通過2年多的孵化,去年實現流水同比增長75%,成為集團旗下又一個十億級的品牌。

從渠道看,公司線下渠道收入佔比80%,各品牌主要覆蓋的渠道類型與其品牌定位有關,主品牌安踏以二三線城市街鋪店為主,2014年起主品牌整體同店增速高於渠道增速,成為收入增長主要驅動,未來隨購物中心店佔比提升,店效可能也會獲得提升。

而單價較高的FILA、Descente、Kolon和Kingkow門店則主要集中在一二線城市的高端購物中心、百貨商店。

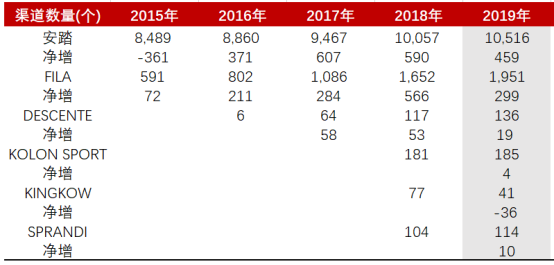

公司總店數為12,943家。其中,中國大陸安踏店(包括安踏兒童獨立店)共10,516家;中國大陸、中國香港、中國澳門和新加坡斐樂FILA店(包括FILA KIDS、 FILA FUSION獨立店)共1,951家;中國大陸Descente店共136家。

2019年,安踏主品牌開始推廣第九代店,以數碼化、年輕化、專業化為核心,通過智能大數據分析等科技對門店管理進行了優化,提升了消費體驗。安踏兒童門店也開啟了4.0時代,全新體側系統,精準測試兒童的成長動態數據,科學選擇適合兒童的運動鞋,將線上線下打通。

數據來源:公司公告;安踏渠道分佈情況

FILA品牌基於中高端時尚運動定位對門店進行了調整,門店形象每兩年更新一次以把握快速更迭的時尚趨勢。

藉助優秀的門店管控能力,它實現了高效零售,營業利潤率多年來始終維持較高水平,顯著高於同行。

營運能力方面,2019年存貨44.1億元(+52.32%),存貨週轉天數為87天,比2018年同期增加6天。雖然受FILA直營業務佔比提升,週轉效率略有下滑,但仍處在正常水平。現金流改善明顯,經營性淨現金流淨額為74.85億元,同比增長68.6%。

此前,市場擔憂疫情給安踏帶來更多的負面影響,股價隨大盤一度下跌。

從1月23日武漢封城算起,到社會開始復工,整個社會被按了暫停鍵長達一個多月。零售、餐飲、旅遊行業基本是休克狀態,安踏有佔比85%的線下門店,也免不了受到衝擊。

在電話會議中,管理層也表示,“特別是1月底到2月底五週的時間裏,業務壓力相當大,80%以上的街邊店鋪都關閉。3月份開始,市場在逐漸恢復,集團旗下門店已基本恢復營業,3月份的店效較2月份有顯著提升。”

雖然Q1的運營數據會較低迷,但我認為這是全行業的共性,在國內疫情影響逐漸減弱後,下個季度或將緩慢提升。

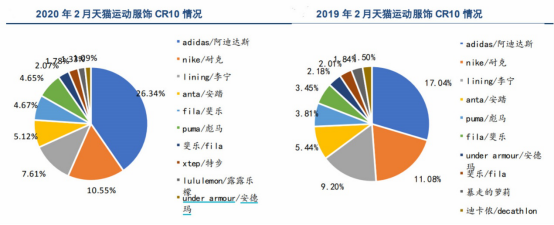

而且,對比去年的線上渠道,在直播引流和促銷活動的帶動下,部分品牌的旗艦店銷售仍有增長,全網情況其實好於預期。依據天貓運動服飾的數據,安踏僅下滑0.32%。

1月底,安踏率先在行業內開啟 “全員零售”的創新變革項目,開拓微商新渠道,超過6萬名員工及合作伙伴參與,盤活私域流量。公司表示從今年至今,安踏整個電商業務成長了50%以上,大大超出預期。

數據來源:東興證券;疫情期間的運動服飾線上銷售市佔率變化

而且,公司持有現金超過82.2億元,強勁的現金流是走出疫情困境的保障。

數據來源:公司財報;安踏的資金流動性情況

特別是對龍頭企業來説,疫情中隱藏了機遇。雖然體育用品消費不是剛需,但疫情的發生,讓大家的健康意識提升到新高度,進一步刺激對體育用品的消費。

昨晚,耐克(NKE.US)公佈業績,Q3(截止2020年2月底)營收101億美元,市場預期98.01億美元。第三財季淨利潤8.47億美元,市場預期9.48億美元。疫情發生後,耐克約半數中國門店已暫時關閉,剩下的門店也縮短了營業時長。

可以看出,雖然今年形勢艱難,但龍頭企業的抗壓能力更強。安踏具備的反應能力和渠道、供應鏈優勢能使得它在困境中更快復甦。

3月24日,國際奧委會宣佈,鑑於新冠肺炎感染患者數量急劇增加,決定推遲東京奧運會至2021年夏天舉行。

安踏是中國奧委會、北京2022年冬奧會和27支國家代表隊的合作伙伴,以及國際奧委會官方體育服裝的供應商,確實會有影響,不大可能回到2019年的高增長,但結合消費動力和消費需求來看,整體零售的消費力預期會逐步回暖,銷售情況或許沒有那麼悲觀。

在這一輪因為疫情和市場宏觀環境夾擊下,從1月23日算起,安踏股價累計下跌30%,股價回到去年年中的水平,估值也大幅回落。

安踏方面也表示,在超強成本管控、消費者社羣營銷、柔性供應鏈、電商創新等方面快速行動,衝抵疫情所帶來的衝擊。預計集團業務2020年上半年將有低雙位數的下降,但隨着國內市場復甦,有望在下半年恢復至正常經營水平,公司有信心實現全年業績正增長。

考慮到2020年運動時尚風潮依舊,運動消費熱情甚至會有所提升,公司競爭優勢依然存在,預計安踏2020淨利潤近似55億,昨日收盤股價報53.65港元,對應EPS為2元,2020PE近26.8倍,現時估值具有一定吸引力。

數據來源:Wind