機構:國金證券

評級:買入

事件簡述

自 3 月以來,海外疫情迅速爆發,引發市場恐慌情緒。而澳優由於工廠大 多位於海外,上週股價受市場情緒影響回調較多,3 月 9 日至 13 日,澳優 股價下跌達 15.5%。

事件點評

海外疫情引發市場恐慌,澳優海外生產、運輸仍照常進行。公司反饋,海 外工廠生產一切照常進行,其中公司主要工廠位於荷蘭北面(荷蘭工廠主 要生產羊奶粉佳貝艾特以及高端牛奶粉海普諾凱系列),距離荷蘭疫情爆發 區域非常遠,因此幾乎未受影響。在運輸方面,公司於 18 年底開通“中歐 班列”(從荷蘭直達國內的鐵路運輸),是國家一帶一路重點扶持項目,因 此特殊時期仍然正常開通,海外運輸正常進行。當前來看,澳優供應鏈並 未受海外疫情影響,生產、運輸照常進行,市場無需擔憂。

疫情下及時調整銷售模式,一季度業績有望持續向上。渠道反饋,疫情下 門店陸續關店,但由於公司及時轉變為線上營銷模式,疊加消費者持續囤 貨行為,我們認為影響較為有限。同時公司也在不斷協助終端進行物流配 送,整體供應鏈照常進行。我們認為,公司門店不斷優化,牛羊奶粉有望 繼續維持高增,同時營養品在經歷 2019 年調整後有望恢復增長,基本面有 望持續向上。公司此前公佈全年業績指引,雖然有疫情擾動以及更加激烈 的行業競爭,但公司規劃全年整體收入增速不低於 20%,其中牛奶粉目標 增速 20-25%,羊奶粉目標增速 25-30%,仍然較為積極。根據我們當前跟 蹤來看,目前公司線上增速較高,帶動整體收入增長,銷售模式調整取得 較好的效果,一季度有望達成公司全年目標增速。當前對應 2020 年估值僅 為 14 倍,較前期已處於低位,建議重點關注。

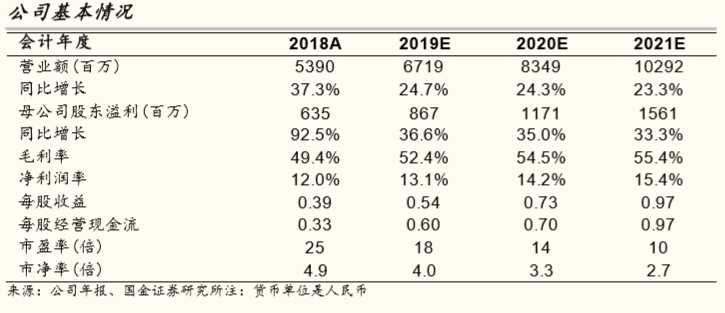

盈利預測

我們維持盈利預測:預計 19-21 年收入分別實現 67.2/83.5/102.9 億元,分 別同比+24.7%/24.3%/23.3%;歸母淨利潤分別實現 8.7/11.7/15.6 億元, 分別同比+36.6%/35.0%/33.3%;EPS 分別為 0.54/0.73/0.97 元,對應 PE 分別為 18X/14X/10X,維持“買入”評級。

風險提示

需求下滑/行業競爭加劇/羊奶粉增長不達預期/海外疫情超預期/食品安全