機構:國信證券

評級:買入

年度業績略低於預期 截至於 2019 年 12 月 31 日,友邦保險税後每股盈利達到 0.55 美元 (+111.5%),略低於此前 0.59 美元的預期。2019 年業績大幅上升的 主要貢獻因素是投資收益,達到 143 億美元(+252%),同時主要不及 預期的因素是保費業務收入(+3%)。同期,新業務價值為 41 億美元 (+6%), 期末內含價值達到 620 億美元,其扣除資本變動前的同比增 長為 15.1%。

業務收入:成長性仍然充足 同期,中國香港業務因受社會事件影響,下半年新業務大幅下滑,新 業務價值按固定匯率計算同比下滑 5%,年化新保費同比下滑-11%, 由續期保費支撐的總保費收入同比上升 15%;泰國分別為 6%、14% 及 7%,主要由銀保渠道及財務顧問渠道支撐;新加坡分別為 0%、0%、 8%,受夥伴分銷渠道拖累;馬來西亞分別為 7%、9%及 6%,受直接 業務渠道拖累,但代理人渠道和銀保渠道均錄得雙位數增長;中國內 地分別為:27%、22%、25%,其增長從多個維度皆最為驚豔;其他 市場分別為 27%、9%、9%,增長強勁。 集團總收入受益於中國內地及其他市場的強勁增長,實現了穩定的擴 張,同時導致香港業務下滑的因素並不是長期性因素,所以綜合分析 集團業務的成長性仍然充足。

投資組合:分紅類業務提升債券佔比,其他業務類提升股權佔比 同期,集團的投資組合結構基本保持穩定。分紅類業務的資產佔比提 升 2%,其中公司債券及地方債券的佔比皆提升 1%;而其他業務資產 佔比降低 2%,其中公司債券的佔比降低 2%,股權佔比提升 1%,物 業投資降低 1%。

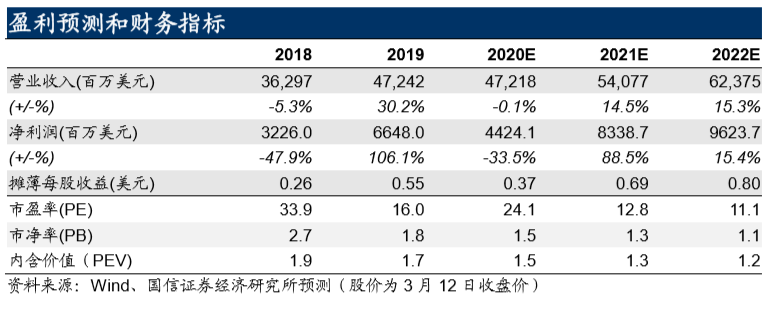

投資建議:下調 2020 年及 2021 年盈利預測,維持“買入”評級 預計 2020-2022 年 每 股 內 含 價 值 45.01/51.83/59.52 , 同比 12.5%/15.1%/14.8%,當前股價對應 PEV=1.53x//1.33x/1.16x。

風險提示:(1)疫情持續時間超預期;(2)投資收入大幅下滑;