機構:廣發證券

評級:買入

目標價:15.82 港元

核心觀點:

嬰配粉行業進入結構升級階段,高端化、集中化趨勢明顯,銷售渠道向 線上、母嬰店轉型。受出生率下降影響,我國嬰配粉行業增長主要由價 格提升帶動,高端細分品類憑藉獨特配方優勢成為新興賽道。奶粉新政 註冊制實施後,雜牌份額逐步降低,市場集中度提升利好龍頭企業。受 消費習慣轉變影響,電商、母嬰店銷售份額提升。提前佈局高端產品賽 道、抓住渠道轉型紅利為澳優帶來快速增長機遇。

澳優產品競爭力強、優勢明顯,市場結構調整與政策變化利於未來發展。 (1)根據中國社科院數據統計,佳貝艾特羊奶粉進口量 2014-2018 上 半年連續五年位居第一,2018 上半年佔中國羊奶粉進口總量 66.6%,龍 頭地位穩固; (2)根據公司官網披露,澳優在全球黃金奶源佈局工廠最 多(7 家),重點發展上游資源,以高質量進口奶源面向快速發展的高端 市場; (3)根據公司 2019 年中報披露,澳優擁有國內註冊配方 15 個; 在註冊制度之下,市場集中有望繼續提升,澳優市佔率有望繼續提高; (4)前瞻佈局母嬰店渠道,抓住紅利期提升銷量。

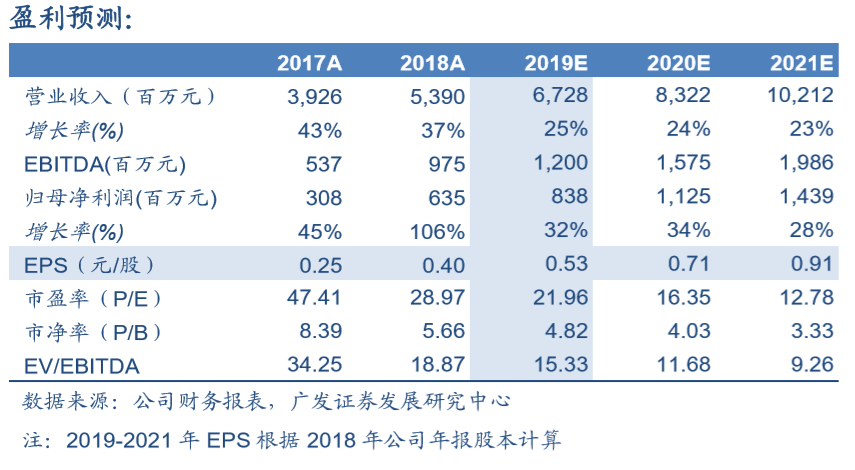

預計 2019-2021 年業績分別為 0.53 元/股、0.71 元/股、0.91 元/股。預 計在有機奶和營養品的帶動下,公司有望進一步提高羊奶市場的佔有 率。預計 2019-2020 年 EPS 分別為 0.53、0.71 和 0.91 元/股,當前價 格對應 2019-2021 年 PE 為 21.96、16.35 和 12.78 倍;預計未來三年 公司營業收入增長穩定,參照可比公司估值,考慮公司羊奶粉市場龍頭 地位,我們給予公司 2020 年 20 倍 PE,對應合理價值為 15.82 港元/ 股,首次覆蓋給予“買入”評級。

風險提示。原材料價格波動風險;核心產品系列銷售大幅下滑;食品安 全問題。

注:本文除特別説明外,均使用人民幣為貨幣幣種。