機構:興業證券

評級:買入

目標價:7.2港元

投資要點

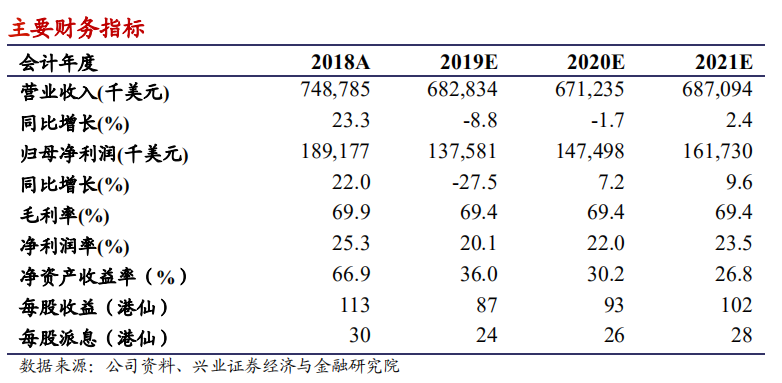

2019年業績前瞻:我們預計公司2019年全年營收為6.83億美元(單位下同),同比下滑8.81%,歸母淨利率20.1%,相比去年降低5.2個百分點,主要原因來自銷售費用(上升2.2pcts)和研發費用(上升4.1pcts)。預計每股收益為87港仙。

兩款拳頭產品均進入下行階段。SLG品類競爭逐漸激烈,《王國紀元》先發優勢受威脅。峯值已過,《王國紀元》進入回落階段。《城堡爭霸》熱度退散,預計19、20年MAU&流水將雙降。

新遊品類逐漸豐富,但增量有限,流水放量還需時間。2019年公司發佈多款新遊,其中SLG類別遊戲佔比明顯降低,IGG在嘗試優化遊戲結構的路上繼續邁進。但發佈新遊不及預期,普遍流水偏低。公司2020年還將推出5-10款新遊,將拓展休閒類,MMORPG、FPS等品類,佈局多元化,蓄力佔領細分領域,目前正處探索過渡階段。

19年為研發投入大年,研發策略轉變。截至19H1研發人員佔公司總員工數半數以上。2019年公司研發策略有所轉變,更加註重研發週期管理,並新增約400名研發人員,40個研發團隊,研發費用預計同比增長35.62%至8625萬美元,研發費用率將達到12.6%,導致淨利潤率下降5個pcts。?集中回購,彰顯投資價值。2019年下半年,公司發生回購48次,總金額達1.59億港元,最低迴購價為4.38港元,最高回購價為8.19港元。

投資建議:核心遊戲進入瓶頸期,且新遊放量還需時間,我們將19/20年的收入由7.34/7.62億下調至6.82/6.71億美元(《王國紀元》收入採用中性預測),歸母淨利潤由1.46/1.68億下調至1.38/1.47億美元,目標價由8.57港幣下調至7.2港元,對應19/20年8.3x/7.8xPE,考慮到公司估值目前為行業最低,並處於歷史較低位,疊加我們對於公司多品類遊戲的拓展的期待,我們繼續維持“買入”評級。

風險提示:全球遊戲市場增速不及預期;老遊生命週期較長;新遊戲推出不及預期。