機構:天風證券

永利Q4業績較遜,行業復工待定

港股上市永利澳門(1128.HK)的美股母公司永利度假(WYNN.US)早前公佈Q4業績。當中澳門業務Q4博彩毛收入為12.39億美元,同比跌21%,VIP營收同比跌39%,中場營收同比漲5%,三項均低於行業平均水平(行業總博彩收入+8%,VIP-23%,中場+9%)。針對疫情,永利表示目前較難估計娛樂場何時能重開。澳門政府早前暫停所有41家娛樂場營業兩週到2月20號,但近日又表示須根據澳門本地以及內地疫情發展,再決定重開日期。目前永利一天的運營成本為2.4-2.6百萬美元,當中1.8-1.9百萬美元為員工工資。我們測算關停15天可能對公司20年營收造成4%左右影響。

依靠港珠澳大橋效應,澳門半島舊永利的中場表現雖較佳,但VIP繼續展示疲態。舊永利中場營收同比漲11%,受益於11月中裝修重開的西翼(含44張賭桌)。VIP方面,Q4贏率偏高(3.27%vs18Q42.86%),因此流水同比雖大跌38%,但收入同比跌幅為29%。路氹永利皇宮中場贏率偏高(25.2%vs18Q423.6%),故中場流水同比跌6%,但收入漲1%。VIP流水和收入分別-42%和-46%,跌幅較Q3擴大,顯示路氹地區競爭愈發激烈,VIP分流明顯。

疫情影響屬短期,長期仍看好行業往中場和非博彩轉型

我們認為博彩娛樂是受疫情影響最嚴重的板塊之一,但市場存在一定的多空分歧。而行業普遍認為恢復須時,疫情自春節開始導致旅客人流大幅減少(假期內地和整體遊客跌幅分別達83%和78%),及後澳門政府的一系列防疫措施:從保障口罩供應澳門市民、對來澳湖北旅客採取的入境措施、對留澳湖北旅客採取的隔離措施、取消春節期間所有大型活動、暫停內地赴澳門自由行簽註,直到不惜暫停娛樂場運營。另一方面,澳門遊客以內地為主,在百業剛復工投產的狀態中,不管是中場遊客或老闆級別的VIP客户,均無暇休假享樂。博彩乃中高端非必選消費,需要一定時間和經濟託底帶來信心恢復。看多者對板塊長期的轉型和旅客的迴歸較為樂觀,認為短期的影響不足為患。我們認為,話雖如此但疫情或出現反覆,建議復工後情況可控再作佈局。

奢華品牌優勢逐漸消退,VIP競爭加劇,更看好銀河引領行業復甦

永利原為奢華品牌的代表。自2016年8月永利皇宮開業後,包括觀光纜車、音樂噴泉、花卉雕塑以及高端餐廳、酒店和商店等,都是奢華的代表。但開業以來幾乎一成不變,相反路氹地區在過去三年不斷為客户提供豐富及創新的差異化選擇。如新濠天地去年不斷推陳出新,包括法拉利汽車和奢侈玩具展覽,加上他們較現代建築風格的網紅酒店Morpheus,成功吸引較年輕高端遊客。另外,銀河也同樣能提供豪華酒店,以及整體中高端購物娛樂及餐飲體驗。我們認為,澳門客户需求愈發多元化,但永利面積較小、設計墨守成規,購物餐飲等體驗較單一,現今難以滿足客户的多元化需求,也導致永利正面臨VIP客户分流。

銀河從9月底開始VIP賭廳(包括太陽城等)裝修陸續完成,有利於奪回此前流失到永利皇宮的客户。加上下半年澳博上葡京若能順利開業,主打殿堂級時裝設計師老佛爺和範思哲的主題酒店,以及中免的大型免税店,都充滿新鮮感。上葡京也會引進大型VIP中介開賭廳,統一佣金和管理。相反永利較專注自營VIP,在長期VIP大餅縮小的趨勢中,未來恐難獲得中介更多的客户資源支持。

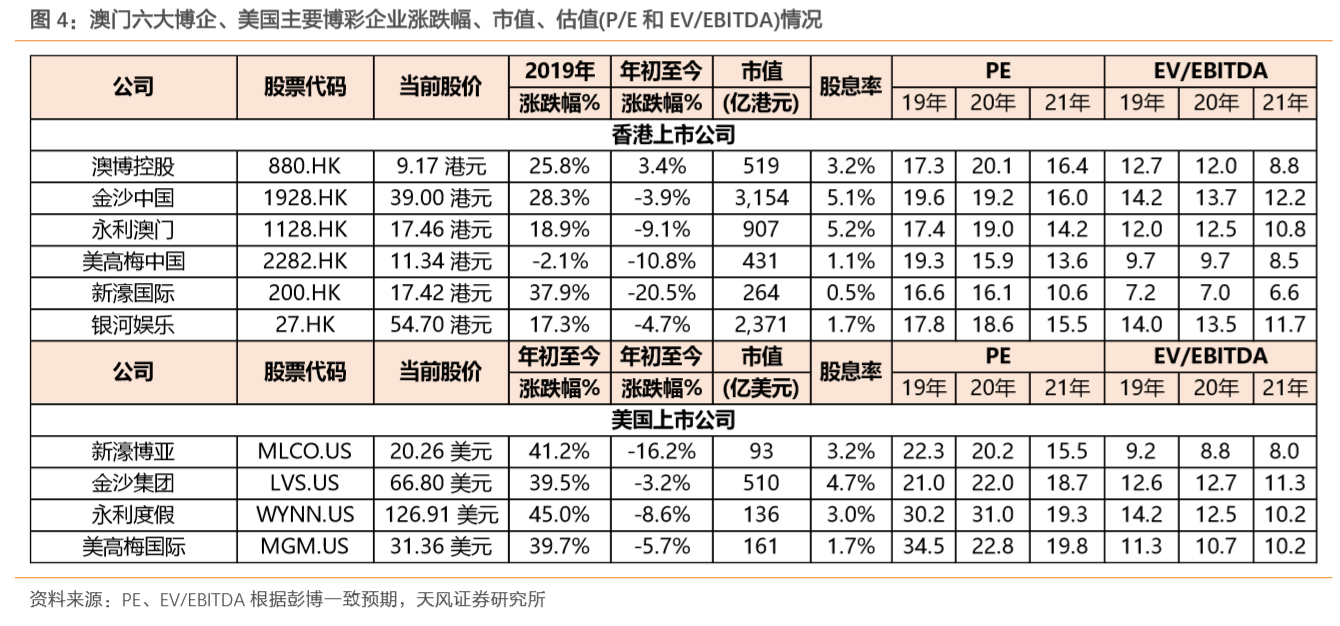

最後,永利的商業模式偏重VIP,這與澳門轉型中場和非博彩的長期目標背道而馳,在2022年澳門賭牌續約中或存在變數。我們調整模型,給予對應2020年12.0xEV/EBITDA估值,目標價從17港元降至13.5港元,從“持有”降至“賣出”評級。另外,若疫情出現明確拐點,我們看好銀河娛樂能引領行業復甦行情。

風險提示:國內經濟不景氣,公司中場運營效率降低等