機構:興業證券

評級:買入

目標價:125.2港元

投資要點

外賣長期邏輯不變:預計外賣單均盈利空間預計還有1.5+元,廣告變現空間將逐步釋放。我們測算,19年美團單均將實現經營利潤0.1+元,預計隨着客單價的提升+廣告收入增長+行業競爭緩和+用户激勵下滑+配送成本下滑,我們預計外賣單均盈利能力尚存1.5元以上的空間,並且預計外賣單量在2020年將超過110億。

外賣訂單量短期放緩,我們預計1)節後返工需求將逐漸回暖;2)非餐飲外賣上升明顯;3)重型品牌外賣將加強合作。2020年春節假期延長遞延了供需與運力。我們判斷。正月初一至初十的訂單恢復量為20%-30%(去年約40%),但必需品與醫藥等非餐飲外賣明顯上升,用户羣體與覆蓋品類同步擴張。我們認為返工後用户需求逐步恢復,而線下餐飲部分轉至線上,美團“無接觸配送”覆蓋了184個城市以上,提升送餐效率與體驗;此外,品牌餐飲(如海底撈)也會提高與外賣平台合作意願。

到店酒旅短期回落,零售與創新業務加大投入,場景加速滲透。我們認為特殊時期過後,到店商家為搶佔的流量會投入更大的廣告預算進行營銷,預計2H20將有所回温。美團買菜在自營城市加大倉儲密度,北京的日均單量在今年春節期間為節前的2-3倍,未來公司還將繼續提高管理、分銷管理系統及B2B等B端業務的投入以形成閉環。

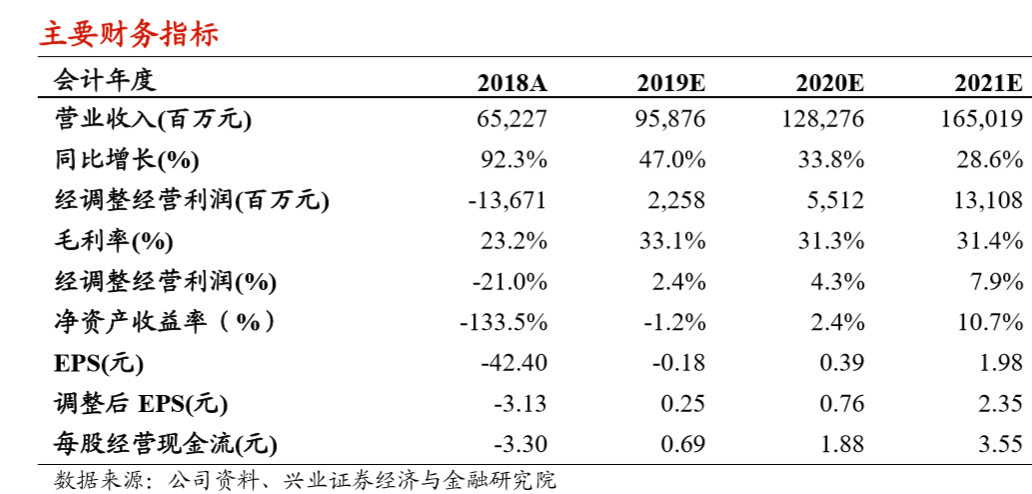

投資建議:我們看好公司在本地生活服務的龍頭地位,外賣盈利能力將隨着規模效應持續提升,數據變現與服務生態也具有巨大空間。預計公司19Q4收入為265億元(YoY+34%),19全年收入為959億元(YoY+47%),另外調整公司20/21年的營收由1,254/1,594億至1283/1650億元,經調整經營利潤為55/131億元。根據SOTP估值上調公司目標價由110.76港元至125.2港元,維持“買入”評級。