今日新年後第一個交易日A股滿屏原諒色,兩市股指收市大跌滬指收跌7.72%,報2746.61點;深成指跌8.45%,報9779.67點;創業板跌6.85%,報1795.77點。兩市成交額逾5000億,3589只個股錄得下跌,3209只個股跌停。

盤面上,行業板塊除醫藥商業板塊外,其餘所有板塊悉數淪陷走綠。此情此景,Beta屬性較強的券商板塊自然不能倖免。截至今日收盤,券商板塊指數跌9.99%--板塊43只個股全數跌停收市。

(圖源:同花順)

面對如此蔚為壯觀的場景,除了可以截圖合影留念外,不妨亦思忖券商板塊全軍覆沒背後是否有投資的機會。

以非典為鑑:疫情對股市影響呈階段性、短期性

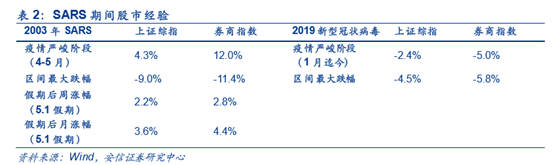

回顧2003年非典期間市場大盤及券商板塊指數表現,在疫情最為嚴重的4至5月份,不論是上證指數或是券商指數,其實並未出現下跌,反而分別上漲4.3%及12.0%。且隨着當時政府採取相應防疫措施,當年五一假期後上證指數及券商指數當月漲幅分別為3.6%及4.4%。

惟就單日而言,當年4月24日及5月13日上證指數及券商指數分別下滑2.5%及1.5%,3%及4.7%,錄得期間兩日最大跌幅。

故就非典對大市及券商影響而言,大概呈現階段性及短期性特點,短期內影響甚大,但長期而言影響程度並不會太大。

但非典畢竟與這次的新型肺炎不同。今日市場出現全行業板塊的恐慌性暴跌顯然較非典期間任何一日要嚴重,故雖然SARS與新型武漢肺炎兩個病有不少的相似之處,作用於不同時期的不同市場投資者, 產生的效果可能亦有所差異。今年1月份內,上證指數及券商指數分別跌2.4%及5.0%,抗跌能力顯然不如2003年疫情最嚴重的4、5月。而目前武漢肺炎疫情暫時還未出現堅定跡象,其對市場未來造成的影響程度實際上亦較難説得準。

(圖源:安信證券研報)

如橫向對比SARS並作樂觀預期的話,市場整體及與之關聯程度較大券商板塊當前跌幅在短期內有可能得以回覆。具體市場情緒轉折點可能與疫情高峯時間點存在較大關係。

如果按照鍾南山院士的假設,疫情高峯將在2月13日前出現。

實際上,除市場自身的抗跌因素外,必要時上層在政策方面亦會給予扶持。昨日,央行就已發佈公告稱為維護疫情防控特殊時期銀行體系流動性合理充裕和貨幣市場平穩運行,2月3日將開展1.2萬億元公開市場逆回購操作投放資金,確保流動性充足供應,銀行體系整體流動性比去年同期多9000億元。

哪些個股業績彈性更大?

而不論這次疫情持續是長或短,最能抗跌的因素還是行業公司自身的基本面。在這一方面,整個券商板塊去年表現實際上均較為理想。

華創證券統計截至1月23日已公佈2019年業績快報的30家A股上市券商業績預期顯示, 板塊合計合計歸母淨利潤849.67億元到886.77億元,同比+73%~81%,增幅較18年轉負為正(2018年同比增幅為-42%)。

而按同花順iFinD統計,截至最新共有33家上市券商已披露2019年業績預期。以預期利潤上限同比增速統計,共有17家上市券商增速超過100%,分別為興業證券、國海證券、長江證券、光大證券、西南證券、哈投股份、西部證券、南京證券、東吳證券、錦龍股份、太平洋、山西證券、財通證券、紅塔證券、華安證券、國盛金控及東方證券。

其中,增速最快的興業證券、國海證券及長江證券歸母淨利潤較上年均實現顯著增長,同比增速均超500%。天風證券則為板塊唯一可能錄得淨利潤同比下滑的券商,受投資及股權質押業務減值影響,公司預期歸母淨利潤可能同比增加負17.45%至正15.57%。

(數據來源:同花順iFinD)

而按預期淨利潤絕對值統計,兩市最大券商仍為中信證券,公司預計去年實現歸母淨利潤122.88億元(同比增長30.86%),連續14年位列上市券商第一(下表只統計業績預告披露的券商業績,但中信證券披露業績快報,故並無收錄)。

其次則分別為海通證券、華泰證券、國泰君安證券、廣發證券、招商證券、中信建投、中國銀河、國投資本、東方證券、財通證券、興業證券及長江證券。

其中,海通證券預計歸母淨利潤為93.8至96.93億元,同比增長80%至86%;華泰證券預計歸母淨利潤為85.56為93.11億元,同比增長70%至85%;國泰君安預計歸母淨利潤86.26億元,同比增長28.59%(因以業績快報形式披露,下表亦無收錄);廣發證券預計歸母淨利潤71.60至75.90億元,同比增長66.5%至76.5%;招商證券預計歸母淨利潤70.8至75.22億,同比增長60%至70%。

總體而言,券商板塊去年增長均較為理想,而頭部龍頭券商在錄得可觀淨利潤的同時,預期同比增速均高於50%,實現淨利潤量、速的雙高速增長,基本面並不算差,甚至可以説較為理想,今日板塊全軍覆沒跌停,一定程度上是受市場極度悲觀情緒拖累。

(數據來源:同花順iFinD)

而今年而言,行業相對明確的利好因素包括註冊制推行,預期促使券商加強非IPO業務資源投入(如股權融資、債券融資、併購重組及結構化融資服務),令其業務更多元化。

此外,科創板企業的新一輪集中上市潮將為上市券商額外帶來約86億元的收入。而去年年底開始的併購重組、再融資鬆綁及新三板改革等多樣利好政策亦有望促進市場投融資。在此情況下,券商板塊今年的業績增長其實本來頗為明確。

待此次武漢肺炎的利空出盡後,鑑於龍頭個股基本面均較好,可留意當中估值相對較低的個股。另外值得一提的是,由於去年春節在2月份休市一週,春節休市錯配令同比基數較低,故本月券商較大可能實現同比較大增幅,基本面改善可為估值反彈提供基礎。

另外,中長期而言在政策利好之下,資金或將加快流入權益市場(事實上,今日北上資金已開始大幅抄底),此時受此次疫情影響估值相對較低的券商板塊或會成為重點關注對象。

中泰證券研報認為,此次武漢疫情短期內將對行業造成衝擊。惟2月1日,中國人民銀行、財政部、銀保監會、證監會、外匯局發佈《關於進一步強化金融支持防控新型冠狀病毒感染肺炎疫情的通知》,提出提高債券發行服務效率、適當放寬併購重組等業務時限等措施,將有望緩解此次疫情衝擊,券商多業務業績或仍持續改善。

機構表示,疫情短期衝擊將不會改變行業長期向好趨勢,漸進寬鬆的貨幣政策環境仍有望延續。隨着資本市場改革有序開展,行業短期內將受益於流動性改善。

就當前而言,業績修復能力較強板塊龍頭券商中,PB估值低於平均值的有華泰證券、國泰君安、海通證券、申萬宏源、廣發證券、中國銀河、東方證券,即使是連續十四年淨利潤總額維持行業領先的中信證券,其當前市淨率亦僅僅是略高於板塊平均值。

(圖源:同花順iFinD)

若短期內券商板塊再度全線走低,此刻低估值、基本面較理想且今年內業績前景較為明朗的龍頭券商"筍貨"或適宜進行低位佈局。