機構:中信證券

評級:增持

目標價:6.82港元

p5G建設維護唯一全國龍頭,持續發力行業市場和應用業務。5G週期啟動疊加集中度提升,電信市場基本盤穩健;數字化轉型浪潮下厚積薄發,行業市場新動能接力。預計公司2022年淨利率企穩回升,2023年收入逼近雙千億,參考DDM/PE/PB估值,給予2020年目標價6.82港元(6.12元人民幣),對應2020年目標PE12倍,首次覆蓋,給予“買入”評級。

▍公司概況:龍頭轉型,兩翼高增長。回顧過去,公司源於中國電信通服部門,持續整合相關資產擴張版圖,逐漸成長為行業唯一全國龍頭,2017年市佔率近1/4,超同類上市公司20倍。聚焦當下,公司為運營商及行業客户提供基建/運維/應用全價值鏈服務,2018年收入破千億;持續發力行業市場和應用業務,2018年收入增速均超20%。展望未來,預計公司將深度受益5G建設、ICT新基建及產業數字化轉型浪潮,通服基本盤穩健,兩翼高增長持續,盈利水平有望企穩。

▍收入拆解:固本蓄勢,雙千億可期。4G時代公司收入穩健增長,2013~2018年CAGR9.2%,2018年1062億元,在電信/行業/海外市場佔比分別為66%/31%/3%,同比增速12.3%顯著提升。電信市場具有周期性,受益於5G週期啟動和行業集中度提升,公司作為絕對龍頭強者恆強,預計收入增速超行業平均,測算2019~2022年CAGR近10%,2023年電信市場收入跨越千億。行業市場具備成長性,受益於新基建需求爆發和數字化轉型浪潮,公司厚積薄發,有望降維打擊,預計收入能維持高速增長,測算2019~2022年CAGR23%,2023年行業市場收入逼近千億。

▍成本分析:提質控費,淨利率企穩。4G時代由於勞動力成本剛性上漲,毛利率持續下行;公司通過費用壓降對衝,淨利率相對穩健,2013~2018年毛利率/淨利率年均降幅0.6/0.1PCT。未來隨着各項業務毛利率改善(勞動密集業務毛利率趨穩+技術密集業務毛利率提升)、業務結構優化(商品分銷剝離+ACO比重提升)及費用控制(SG&A費用率壓降+財務費用率穩定),預計公司淨利率2019~2021年降幅將收窄,2022年有望迎來拐點。

▍風險因素:運營商支出低於預期;競爭加劇;轉型不達預期;成本上漲超預期。

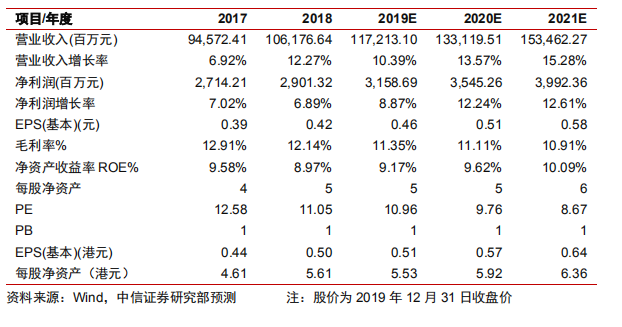

▍投資建議:公司為5G產業重要環節稀缺龍頭,數字化轉型浪潮下長期受益標的。我們預計公司2019/20/21年歸母淨利潤分別為32/35/40億元,2018~2021年CAGR11%,對應EPS分別為0.46/0.51/0.58元。綜合DDM/PE/PB估值,參考歷史估值水平,給予2020年目標價6.82港元(6.12元人民幣),對應2020年12倍PE、1.15倍PB,首次覆蓋,給予“買入”評級。