自去年9月港股IPO以來,市場對其開店擴張預期也是打的滿滿,目前股價已接近翻番。

無可否認,這家1994年起步的火鍋店,憑藉其出色的管理和運營一路走來,逐步成長為全球領先、快速增長的中式餐飲品牌,甚至在國內打造出火爆、獨特的餐飲文化現象。今年上半年,海底撈更是超預期在全球開出了130家海底撈門店。

餐飲品牌的核心競爭優勢是什麼?第一是品牌影響力,包含服務、菜品質量、就餐體驗等等;第二是規模高效的供應鏈,為餐廳運營管理提供強有力的保障。在國內中餐行業裏,海底撈在這兩方面做的已經遙遙領先行業對手。

1公司概況

1994年,張勇夫婦、施永宏夫婦在四川簡陽開設第一家海底撈火鍋店,隨着生意的紅火和管理經驗的積累,1999年海底撈開啟省外擴張之路,相繼在西安、鄭州開設分店,自營連鎖的管理模式、規模化的火鍋供應鏈逐步形成,同時海底撈伴也沉澱出自己的師徒制、輪崗制等獨特的管理制度。二十多年來,海底撈歷經市場和顧客的檢驗,成功地打造出信譽度高,融匯各地火鍋特色於一體的優質火鍋品牌。

作為業務涉及全球的大型連鎖餐飲企業,海底撈秉承誠信經營的理念,以提升食品質量的穩定性和安全性為前提條件,為廣大消費者提供更貼心的服務,更健康、更安全、更營養和更放心的食品。截止2019年6月30日,海底撈已在中國(含香港、台灣地區)118個城市,以及新加坡、韓國、日本、美國、加拿大、英國、越南、馬來西亞、澳大利亞等國家經營593家直營門店,擁有4380萬會員和88378名員工,海底撈國際控股有限公司已經成長為國際知名的餐飲企業。

近年來,海底撈在國內城市快速擴張佈局,營業收入(2015-2018期間CAGR:43.3%)及淨利潤(2015-2018期間CAGR:82.0%)得到大幅增長。根據海底撈招股説明書顯示,海底撈計劃在2019-2020新開約390家門店。開店佈局上,預計海底撈將繼續加密一二線城市,下沉三四線城市,穩步進行海外擴張。

2管理層與治理

2.1企業使命和價值觀

海底撈使命:通過精心挑選的產品和創新的服務,創造歡樂火鍋時光,向世界各國美食愛好者傳遞健康火鍋飲食文化。

海底撈價值觀:一箇中心:雙手改變命運;兩個基本點:以顧客為中心,以“勤奮者”為本。

企業文化:海底撈始終秉承“服務至上、顧客至上”的理念,以創新為核心,改變傳統的標準化、單一化的服務,提倡個性化的特色服務,將用心服務作為基本理念,致力於為顧客提供“貼心、温心、舒心”的服務;在管理上,倡導雙手改變命運的價值觀,為員工創建公平公正的工作環境,實施人性化和親情化的管理模式,提升員工價值。

2.2公司治理

核心管理團隊穩定,經驗豐富。公司董事會和高管團隊中包括創始人張勇、舒萍、施永宏三人,其中張勇是海底撈CEO,作為領導公司一路走來的核心人物,其對餐飲行業具有敏鋭的嗅覺和獨到的管理見解;施永宏兼任頤海國際董事長,主管了海底撈的火鍋供應鏈、企業服務等業務。首席運營官楊麗娟創業初期便加入海底撈,從服務員當起,19歲便擔任第二家門店店長,做事敬業、忠誠,經驗豐富,是海底撈管理團隊的得力干將。海底撈發展後期,在品牌、財務、信息技術、公共關係等多個領域逐步形成了自己的專業團隊,具備業內領先的管理理念和高效的執行力。

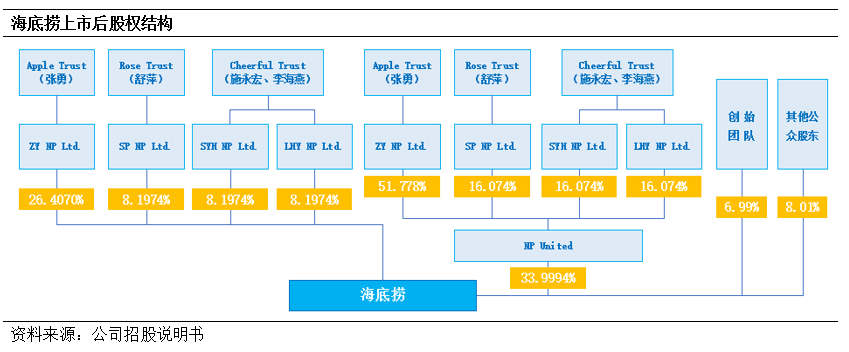

創始人持股集中,元老均有持股。公司創始人及實際控制人張勇和舒萍夫婦,通過直接和間接控股方式持股57.7%。張勇為首席執行官,對公司管理擁有高度話語權,創始人施永宏和李海燕夫婦控股27.3%。以楊麗娟、苟軼羣、袁華強為代表的元老持股6.99%,保證了核心團隊的穩定。

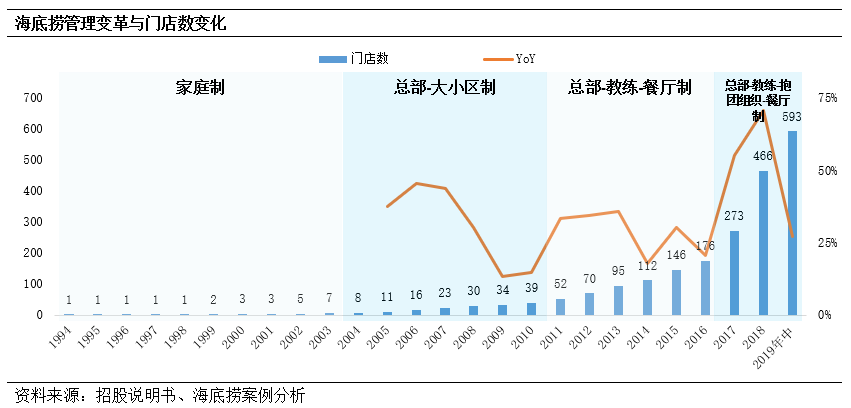

管理層創業以來勵精圖治,精於管理變革。早期,張勇在海底撈更多的是家長角色,但隨着門店數量的增加,管理的邊界開始擴大,為提高管理效率,海底撈內部也進行了多次變革,逐步形成了2016年以後的“總部-教練-抱團組織-餐廳制”,該制度使得海底撈的管理進一步扁平化,門店數量得到快速擴張。

具體來看:海底撈總部控制門店管理的核心環節,包括拓展策略、食品安全、信息技術、採購、供應鏈管理以及門店考核等,以保障標準化、規模化增長。教練團隊為店長提供指導、建議及評估,直接向首席運營官楊利娟報告。門店自主選擇教練,教練的薪酬與整體利潤的增長量掛鈎,從而保證教練給予門店充分的指導和支持。餐廳直接向總部管理層彙報,店長負責餐廳的日常營運管理,包括人力資源管理、食品安全、現金管理、培養新店長和開發新餐廳等,店長在經營餐廳方面有高度的自主及決策權。店長薪酬與餐廳的業績、培養新店長及開設新餐廳的能力掛鈎。鄰近的餐廳組成抱團小組,一般由5至18家餐廳組成,通常以存在師徒關係的門店為主,並以有能力的店長擔任組長。抱團小組內餐廳互助,共享信息和資源,共同解決區域問題,拓展及經營新店,並進行落後店輔導,通過自我管理,提高整體管理效率。

海底撈的定海神針——“連住利益,鎖住管理”。所謂“連住利益”,是指在人才培養、員工激勵、監督考核方面把員工和公司的利益高度統一,激發員工的成長動力。所謂“鎖住管理”,海底撈所有門店全部直營,給予門店充分的自主經營權,如,招聘、解約、晉升、特色服務等,總部則負責統一管理,控制系統性風險,統一為門店提供核心資源。

員工激勵方面:

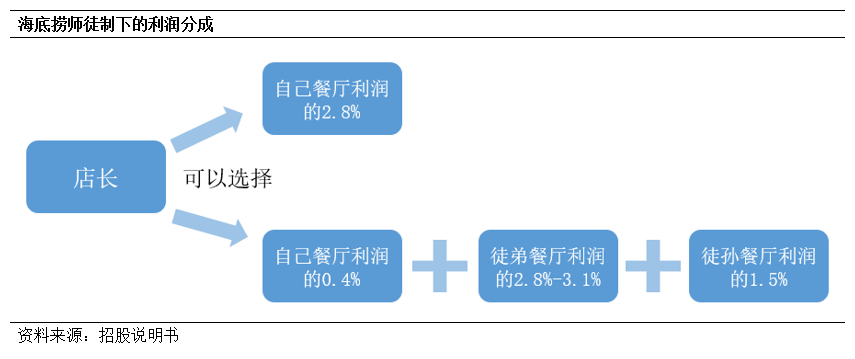

(1)師徒制利潤分成:海底撈通過師徒制綁定店長與徒弟,徒孫的利益關係,店長在獲得業績提成時有兩個選擇,一是獲得其管理餐廳利潤的2.8%;二是獲得其管理餐廳利潤的0.4%,加上其徒弟管理餐廳利潤的2.8%-3.1%,再加上其徒孫管理餐廳利潤的1.5%。所謂“鎖住管理”,

(2)計件工資:鼓勵多勞多得,工作量和工資掛鈎,例如前台傳菜員每接待一個顧客能掙3.3元,傳菜員每傳一個菜能掙0.2-0.4元。

監督考核方面:

(1)餐廳分級:每季度根據神祕嘉賓評級、顧客體驗和教練組評估得到每間餐廳的最終評級,分為A、B、C三個等級,A級店長的徒弟有優先開店權,B級為中等,C級店長不能開新店,且需要接受教練組的培訓來改進績效。發生食品安全問題自動降級為C級。餐廳一年內被評為C級,店長直接被革職。

(2)神祕嘉賓:每個季度公司至少委派15位神祕嘉賓到每間餐廳就餐,評級內容包括:①服務質量;②服務敬業度;③食物質量;④餐廳環境。評價結果作為餐廳的綜合評價重要依據

(3)員工分級:員工分為初級、中級、高級。初級、中級的工資上限為3500、4500,高級員工無上限,且初級、中級員工在8個月內無法晉升下一級則將被自然淘汰。

重視員工發展,培訓及晉升路徑通暢。海底撈的大部分店長和大堂經理均由內部最底層職位晉升而來,內部員工職級流動性較高,保證了海底撈的質量和文化的傳承。員工晉升至店長可分為進入人才庫、晉升為大堂經理和晉升為店長三個階段,平均4年即可晉升到店長,速度很快。同時,公司設有海底撈大學,為員工得到更好的服務培訓、技能培訓提供專業支持。這種機制有力保證了海底撈在快速擴張背景下的人才儲備。

員工成本開支加大,海底撈員工薪酬領先行業水平。中國飯店協會調研數據顯示,中式正餐廳年平均員工流失率在25.72%,火鍋餐廳年平均員工流失率高達38.46%,高於其他中式餐廳,而海底撈10%以下的員工流失率在餐飲行業和火鍋行業中均處低位,據統計,80%以上的員工對海底撈公司的扁平化管理、企業文化、工作環境、職業機會、工資和福利感到滿意。截至2018年末,海底撈共擁有員工69,056人,員工平均薪資約為7.3萬元,較2017年有所提升,高於業內平均水平。

3行業分析

3.1火鍋是中式餐飲領頭羊

我國餐飲服務市場規模穩步增長,2014-2018年期間CAGR達10.25%。在我國經濟的快速發展和人均收入提升的背景下,餐飲市場過去實現了快速增長,未來增長預期較樂觀,根據中商產業研究預測,未來4年市場規模預計將以9.33%的複合增速穩步增長,2022年總收入將達到6.1萬億元。

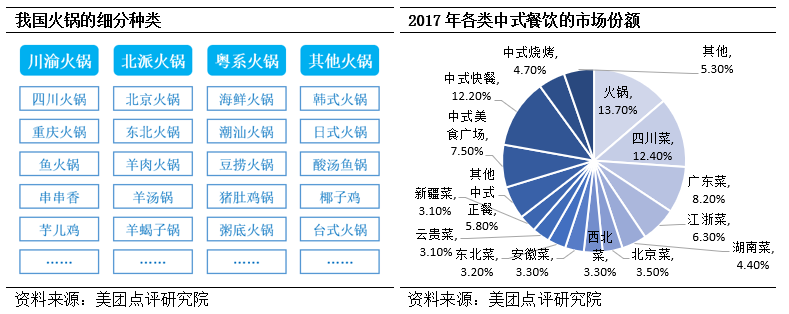

火鍋是中式餐飲的領頭羊,市場空間廣闊。火鍋歷史悠久,受眾廣,具備社交屬性,在中式餐飲中佔據最大的市場份額,2017年佔比達13.7%。火鍋容易實現標準化,不依賴於廚師的製作技藝,食材具備統一性、菜品品質可控,有效避中式餐飲市場的規模擴張的痛點,因此較容易實現連鎖化運營。2017年中國餐飲市場規模3.9萬億元,其中中式餐飲3.2萬億,佔80.5%,火鍋餐廳市場的總收入達4362億元,2013-2017年CAGR為11.6%,超過中式餐飲10.25%的複合增速。

火鍋受眾廣,品類多,眾口可調。火鍋主要分為川式、粵式和蒙式,其中麻辣口味的川式火鍋是最受食客喜歡的火鍋口味,佔中國火鍋餐飲市場的64.2%(按2017年收入計算)。

3.2火鍋市場分散,龍頭成長空間廣闊

我國餐飲市場非常分散。中式餐飲行業的進入門檻極低,競爭激烈,消費者的轉換成本低,因此中餐品牌難以形成持續穩固的護城河。美國餐飲市場2016年Top50餐飲企業市佔率為27.7%,美國大的餐飲巨頭如肯德基、麥當勞基本實現食材和製作流程的高度統一後才得以崛起,對比美國,我國目前還未出現成熟、規模化的餐飲巨頭,2016年我國Top50餐企市佔率僅為4.9%,中餐市場目前還非常分散。

火鍋行業格局同樣分散,龍頭海底撈2017年市場份額僅2.2%,TOP5公司市佔率僅為5.5%,火鍋品牌具有100家以上門店的僅佔0.35%。

解決行業痛點,火鍋龍頭有望走出中餐巨頭。①提升供應鏈效率。餐飲龍頭必須解決供應鏈可靠性低,效率低,消費者體驗不好等核心問題;②火鍋的食材加工容易標準化,口味、口感不依賴廚師;③內部管理要標準化,支撐規模擴張,保證服務水平的一致性。

根據中國飯店協會公佈數據,2018年中國火鍋7強多為川式火鍋,排名前2均為自營模式,其中海底撈價格定位90-140,走中高端路線,呷哺呷哺價格定位45-80,走中低端路線。未來,頭部公司在原料採購、冷鏈運輸、租金議價等方面的優勢都會隨着規模擴大不斷積累,具備優質運營實力的龍頭有望獲得更大的市場份額。

中產階層比例擴大,火鍋消費人羣基礎廣闊。三線城市中產崛起,支撐消費升級,根據麥肯錫預測,到2022年三四線城市的中產階級佔比將由2002年的17%提升至39%,低線城市中產崛起帶動低線城市消費升級。

從消費火鍋地域上看,非一線城市火鍋市場空間廣闊。一線城市火鍋市場規模2013-2017年CAGR達12.4%,預計2022年市場規模有望增長至685億元;但非一線城市火鍋市場規模更大、且火鍋在中餐品類中的份額略高於一線城市,預計至2022年市場規模有望達到6392億元。

從火鍋定位上看,中高端火鍋市場近年增速最快。2013-2018年,中高端火鍋市場規模CAGR13.4%,快於大眾市場的10.6%和高端市場的11.0%,預計市場份額將從2013年的26.2%提升到2022年的29.9%。

3.3火鍋餐飲品牌連鎖化漸成趨勢

餐飲連鎖趨勢已成,自營連鎖增速最快。根據國家統計局數據,我國連鎖餐廳企業數量從2005年的300萬個增長到2018年的482萬個,根據弗若斯特沙利文數據,2013年自營連鎖餐廳收入僅佔中國餐飲服務市場銷售總額的4%,但它是增速最快,2013-2017年自營連鎖餐廳的收入CAGR為12.9%,高於同期加盟連鎖餐廳的11.4%和獨立營運餐廳的10.5%;預計2018-2022年,自營連鎖餐廳收入年複合增速繼續領跑,為11.4%,加盟連鎖餐廳和獨立營運餐廳則分別為10%和9.5%,預計到2022年自營連鎖餐廳收入佔餐飲業總收入的比重為4.7%。

藉助連鎖擴張,火鍋產業龍頭集中度也在提升。TOP5火鍋龍頭的集中度從17年的5.5%提升至7.0%。火鍋品牌連鎖化,有利於控制原材料成本、簡化加工流程,提升服務、菜品和口味的一致性。

4公司分析

4.1門店運營提效,開店擴張提速

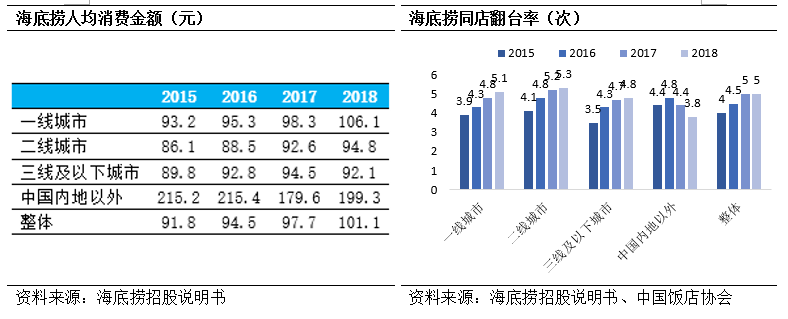

翻枱率領先、人均消費金額穩步上升。海底撈各線城市同店翻枱率提升明顯,2018年整體翻枱率達到5.0,一二線城市人均消費額快速提升,翻枱率疊加人均消費金額提升促使同店銷售快速增長。由於海底撈租金成本低,品牌影響力強,海底撈的近年的坪效大幅領先火鍋行業平均水平,2018年達到海底撈坪效達到4.1萬元/平米/年。

非一線城市核心指標不俗,發展空間廣闊。非一線城市的翻枱率與一線城市幾乎沒有差別,客單價略低於一線城市,2017年非一線成熟門店的平均單門店收入增速高於一線城市,二線城市的收入達到5687萬元,超過一線城市。在收入構成上,2018年非一線城市的收入佔比已達65.8%,較2015年提升10.2pct。目前,海底撈在非一線城市的佈局還有較大的加密空間。

門店快速擴張搶佔市場,新店運營效率快速逼近老店。得益於強品牌力以及智能精確的選址優勢,18年新開門店實現4.5次翻枱,接近現有門店。海底撈投資新門店的開支一般在800-1000萬元,1-3個月內即可實現盈虧平衡,6-13個月即可產生投資回報,明顯快於其他中餐品牌。隨着新門店的擴張加速以及新店效益的快速提升,其收入貢獻上也在顯著提升,2017年新開餐廳的收入佔比已提升至13.5%.截至2019年年中,海底撈在全球新開店130家,總餐廳數量已達593家(550家位於中國大陸)。

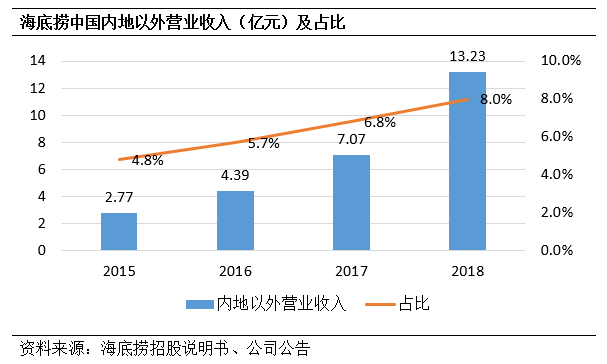

海外開店步伐相對穩健,未來發展空間較大。海底撈內地以外營收持續增長。2015/16/17/18年營收分別為2.77/4.39/7.03/13.23億元,佔餐飲經營總收入比重分別為4.8%/5.7%/6.8%/8.0%,海外市場分量逐步提升。其中新加坡作為海底撈海外擴張的第一站,18年營收5.6億元(+58%),是除中國內地以外最大的市場。截至2019年年中,海底撈在香港、台灣、新加坡、韓國、日本、美國等中國內地以外的國家和地區共擁有和營運餐廳43家。

放眼海外,中餐市場有較大擴張空間。中式餐飲歷來在東亞、東南亞及其他華人人口眾多的國家和地區佔有較大的市場份額,隨着中國文化的日益流行及華人市場在各國市場的快速增長,中式餐飲市場份額有望持續擴張。

4.2完善供應鏈規模優勢構築經營壁壘

關聯公司佈局火鍋全產業鏈,加深業務協同。2011年,張勇借鑑阿米巴經營模式,對原有的火鍋產業鏈條上各項業務拆分整合,設立為大型連鎖餐飲企業提供專業化服務的供應商,將成本費用部門變成利潤中心,如頤海集團、蜀海集團、蜀韻東方及微海諮詢等,實現從食材供應、底料加工、裝修設計到技術服務的供應鏈一體化,加深火鍋產業鏈的業務協同,打造出行業內領先的供應鏈競爭優勢。

通過關聯方實現供應鏈的規模高效。海底撈近年來主要從餐飲供應鏈公司蜀海集團、底料公司頤海集團和牛羊肉供應商扎魯特旗海底撈三個關聯方採購,關聯交易金額佔比較高,近年來關聯採購實現了降本增效,原材料及易耗品的成本佔比從45%下降到41%附近,而同期牛肉、羊肉、蔬菜等主要原材料的價格均穩步上漲。

4.3獨特經營優勢構築品牌壁壘

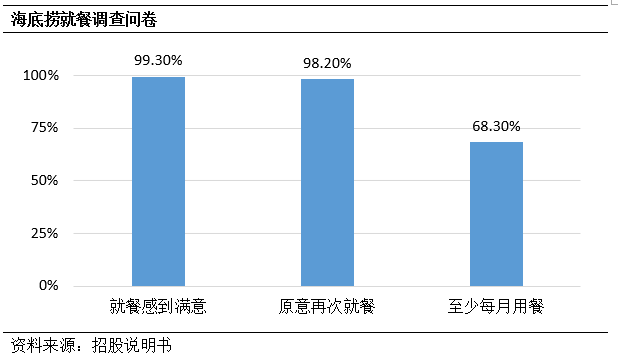

卓越服務,塑造一流火鍋品牌。在管理上,餐廳的績效評估掛鈎顧客滿意度,凸顯顧客第一,海底撈通過管理和薪酬制度激發員工的工作熱情,鼓勵每一個餐廳創新自己的顧客服務模式,讓顧客享受到各種創意貼心的服務,例如顧客等位時,免費提供瓜果、蔬菜、小吃盤、飲料、眼鏡布、指甲油等;就餐時打折、抹零、免單、贈送禮物、為獨自一人的顧客提供陪伴娃娃、提供手機套膜、圍裙護袖、熱毛巾等,打造出與其他餐飲服務的差異化。同時,海底撈提高用户參與感,將餐廳改裝成開放式廚房格局或在廚房,內設有視頻監控設備,以便顧客實時監察廚房活動。顧客亦可隨時通過海底撈應用程序監控廚房作業。據列弗諾斯特沙利文顧客調查,約有68.3%曾在海底撈就餐的參與者至少每月光顧一次海底撈,而98.2%曾在海底撈就餐的參與者願再次光臨。根據百度指數顯示,與火鍋同行相比,2015年-2019年海底撈的品牌搜索熱度遙遙領先。

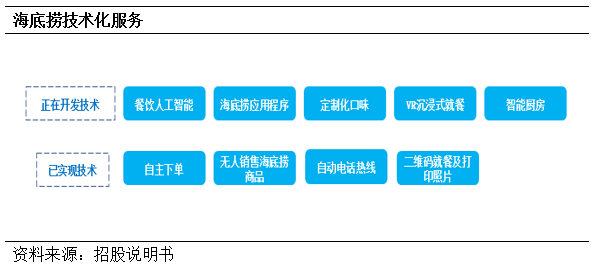

科技化、智能化拉高品牌形象,提升顧客體驗。海底撈首家智慧餐廳10月28日在北京開業,這家從策劃到籌備耗時3年的高科技餐廳,對顧客點餐後的配菜、出菜、上菜環節都進行了人工智能化改造。①海底撈自主研發的IKMS系統可以實時監控廚房運行、生產、庫存、產品保質期等狀況;②海底撈與松下的合資公司瀛海智能自動化自主研發製造的後廚自動出菜機,提升上菜效率的同時將菜品鎖定在控温控鮮的密閉空間中,保障食品安全和口感。截止到2019年年中,海底撈已經實現3家門店的智慧機械臂推廣應用,3家門店的智慧配鍋機推廣應用,179家門店智慧傳菜機器人的推廣應用。

4.4成長空間廣闊,開店天花板可達1500家

我們預計海底撈的大陸境內的開店天花板為1339家。對海底撈而言,開店空間的限制因素有人才、資金和市場空間。目前,海底撈已經建立起了高速擴張的管理體系和人才培養體系,公司候選人才庫已經有約700名後備店長,加上後續新人的人才培養,可以支撐公司千家以上門店的擴張。資金方面,公司目前現金及現金等價物有30億元人民幣,按每家1000萬投資額約可以開設300家門店,海底撈2018年經營性現金流為23.9億,預計公司2019/21/22年經營性現金流將超25億,保守估計未來三年可以支撐開店數量總數為750家(2018年年末海底撈門店總數為466家),因此海底撈未來開店空間突破1200家不在話下。

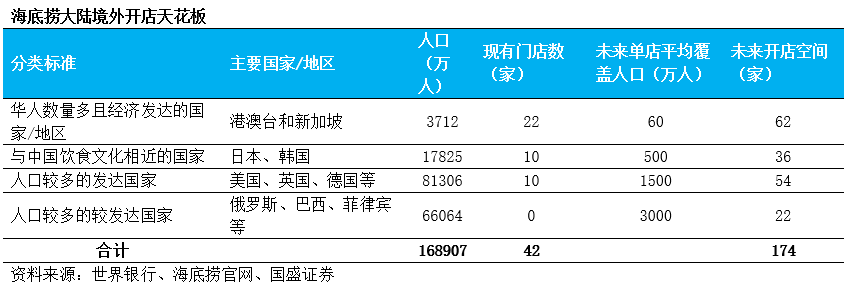

我們預計海底撈大陸境外的開店天花板為174家。我們將境外可能開設海底撈的國家或地區分為4類,分別按不同的門店平均覆蓋人口進行預測。

5財務分析

海底撈盈利水平處於行業領先水平。在盈利能力上,海底撈營業利潤率超過13%,海底撈注重食材品質,其材料成本為行業較高水平,達40.87%,同樣員工薪酬高於同行,達到29.56%,得益於其強大的品牌優勢和議價能力,在租金費用率上具有顯著優勢,僅4%,低於行業水平。

海底撈歷史ROE水平很高,2018年ROE下滑主要因IPO下半年募資的72.7億港元大部分未投入門店擴張產生收益,拉高了所有者權益基數,若扣除IPO新增的貨幣資金,則公司2018年的ROE為74%。

與同行相比,海底撈的ROE水平較高(剔除IPO影響),近年來,海底撈隨着管理能力的提升,公司整體運營效率提高,資產週轉率明顯加快,未來開店擴張穩定後,ROE有望重回歷史水平。

6風險

餐飲行業增長乏力的風險。行業受宏觀經濟因素影響,宏觀經濟的不景氣可能影響行業的增速。

行業競爭格局激烈。餐飲業在服務、食物質量、口味方面競爭激烈,競爭對手的新產品、新餐廳可能導致當前競爭格局變化。

食品安全與負面新聞等風險。公司作為餐飲企業,可能面臨出現食品安全問題的風險,負面新聞可能對公司的客流和品牌產生不良影響。

門店擴張不達預期的風險。在公司快速擴張開店的過程中,因選址、用人、經營策略失誤而導致開店數量或經營質量不及預期,從而對公司業績產生不良影響。

7盈利與預測

業務預測的思路如下:

(1)一線城市餐廳:未來三年仍舊快速開店擴張,搶佔市場,2018年海底撈的一線城市開店數為106,預計2023年可達到242家。受宏觀經濟影響,未來海底撈的翻枱率有所下降,整體人均消費金額從19年開始下降,2022年後開始有所回升。毛利水平隨着規模效應,有略微上升空間。

(2)二線城市餐廳:二線城市是公司的發展主體,餐廳數量18年末已達207家,未來5年有望提升至404。翻枱率、人均消費金額受宏觀經濟影響有所下降。毛利水平隨着規模效應,有略微上升空間。

(3)三線及以下城市餐廳:目前海底撈在三線市場的滲透率很低,18年末餐廳總數117家,而19年該類城市數量為288個,平均每城開店數僅0.4。預計未來5年開店總數有望突破300家。受宏觀經濟影響,預計公司的翻枱率、人均消費金額會有所下滑。毛利水平隨着規模效應,有略微上升空間。

(4)海外餐廳:海外市場整體有較大擴張空間,18年末海底撈海外餐廳總數為36家,預計未來5年有望突破110家。人均消費金額、翻枱率受經濟下行影響略有下滑。毛利水平隨着規模效應,有略微上升空間。

各線城市餐廳業務經營指標假設如下:

餐廳數量整體情況如下:

公司處於快速擴張期,成本費用有望繼續維持穩定,各項費用率假設情況如下:

綜上,預計公司2019-2023年收入270/324/392/448/455億元,對應增速為59.2%/19.7%/21.3%/14.1%/1.7%,歸母淨利潤為23.9/29.0/39.0/49.5/54.5億元,對應增速為45.5%/21.2%/34.2%/27.0%/10.0%。

公司預測利潤表如下:

詳細DCF預測過程及結果詳見《海底撈財務估值模型》