機構:中信證券

評級:買入

目標價:55港元

複合調味料行業藍海市場、景氣度高,公司望憑藉強大的品牌和機制優勢,持續推動渠道擴張&產品創新,渠道拓展潛力充足,新品類有望打開長期空間。預計2019H2收入實現40%+增長,淨利潤增速低於收入增速;2020-2021年望維持30%左右複合增長。維持“買入”評級,上調目標價至55港元。

▍機制持續創新,效率不斷突破,盡享渠道紅利。公司持續完善內外部機制,推動渠道快速擴張&經營提效。從合夥人機制看,一方面師徒制持續落地,加速成功經驗複製,保障新區域拓展效率,目前公司銷售中師傅/徒弟分別約180/60人。另一方面,公司通過PK制度強化銷售考核,明確獎懲&淘汰機制,A類銷售具備接管淘汰銷售負責區域的可能,充分激發銷售活力。從經銷商看,一方面,目前公司僅2000+家經銷商,覆蓋至地級市,縣級城市覆蓋率較低,公司有望藉助海底撈品牌優勢進一步推進渠道下沉、挖掘空白市場。另一方面,在合夥人制度下,公司給予經銷商充分支持,保障經銷商高盈利&低庫存,同時公司進一步拆分調整經銷商區域,增強各經銷商終端服務能力,保障渠道終端效率。

▍老產品空間尚未觸頂,新品類嘗試不斷推進。公司老產品發展空間尚未觸頂,未來幾年仍將貢獻較高增長動力,同時公司不斷推進品類創新、打開長期空間。底料方面,海底撈品牌優勢明顯,而目前公司市佔率僅10%左右,憑藉海底撈品牌力擴張,公司仍具持續增長空間。中式複合調料方面,公司規模小/品牌強/潛力大,明年將推出二十四道菜系列產品,有望持續挖掘各大菜系大單品潛力。自加熱方面,伴隨消費者教育,自加熱產品消費場景逐步被接受滲透,產品生命週期拉長、行業空間擴大,公司小火鍋系列產品預計仍將維持較快增長,同時公司也望藉助品牌&渠道優勢推出羊肉泡饃等新品,攫取自加熱行業紅利。此外,公司也將嘗試推出冷鍋串串、沖泡杯等新品類,挖掘潛力單品,助力長期發展。

▍預判2019H2望延續高增態勢,產能釋放確保長期無憂。2019H2公司渠道仍然延續較快擴張趨勢,新增數百家經銷商,保障非關聯方業務持續高增;關聯方業務發展通暢、預計維持30%+增長趨勢。整體判斷2019H2公司收入實現40%+增長。考慮到自加熱佔比提升(公司控股60%)、工廠開辦費用增加等因素,預計2019H2淨利潤增速略低於收入。2020-2021年,在複合調味品行業景氣增長背景下,公司有望持續發揮品牌&機制優勢,享受渠道&產品紅利,實現30%左右複合增長。2019年公司霸州一期已投產、2020-2022年漯河&馬鞍山工廠(合計約50萬噸)預計陸續投產,充足產能規劃緩解過去發展中產能不足的壓力,進一步發揮公司產品品質優勢,為長期B&C端業務拓展奠定基礎。

▍風險因素。原料價格波動風險;食品安全風險;行業景氣度下降風險。

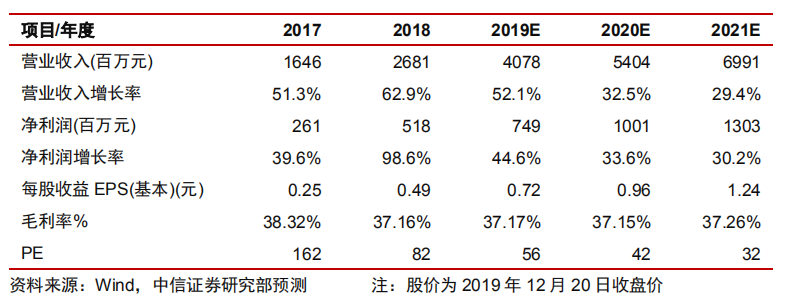

▍盈利預測。維持2019/2020/2021年EPS預測0.72/0.96/1.24元,維持“買入”評級。看好公司增長高確定性和長期發展空間,考慮年底估值切換,上調目標價至55港元、對應2020/2021年52/40倍。