來源:國盛汽車研究小組

投資要點

覆盤新車週期,前兩代車型對銷量提振顯著。公司主力車型歷經三代,前兩代車型分別在12年與16年發力,帶來了估值和業績的戴維斯雙擊。與之對應,2013-2014年期間的業績低谷出現在一二代主力車型切換期,疊加品牌與研發的儲備不足,致使新車出現斷檔,銷量落後於行業。目前,公司第三代的車型切換已明顯提速,領克、繽越、繽瑞、嘉際、星越、幾何2019前三季度銷量佔比已達31%,同比+23PCT。未來第三代車型放量,有望帶來新一輪的估值切換,同時平台化車型的價格相對較高,隨着銷量佔比提升,將優化公司收入結構,進一步提升ASP。

市場與戰略錯配,“量於價先”及時調整,銷量復甦驗證。公司銷量主要由9款明星車型貢獻(帝豪、博越、遠景X3、遠景X6、帝豪GS、帝豪GL、遠景,繽越、繽瑞),均價主要位於十萬以下。19年以來,主力車型所在的10萬元以下細分市場下滑嚴重(Q1-Q3同比-23%、-27%、-11%)。而公司2018款車型延續向上突破定價策略,兩者錯配致使銷量進一步承壓。19Q3起,公司快速調整戰略,遠景X3、遠景、遠景X6、博越等主力車型入門價格下探5000-10000元不等,並持續加大折扣力度,目前10/11月整車銷量連續轉正(+0.93%/ +1.11%),“量於價先”的戰略取得成功,復甦信號明確。

新週期一:動力換代G3.0,產能進入釋放期。公司動力總成與沃爾沃同標準設計、研發、製造,第三代動力總成“智擎”採用模塊化平台,其中1.5T、2.0T發動機基於沃爾沃Drive-E平台,1.0T為吉利自主研發。性能方面,已能與福特ECOboost、寶馬TwinPower、通用Ecotec、本田EARTH DREAMES等跨國車企一較高下。產能方面,3.0動力總成工廠從2019年開始陸續投產,隨着規模化效應的提升,成本將逐步下降,支持未來發展。未來行業油耗標準不斷提高,公司目前搭載三缸發動機的繽瑞、繽越、帝豪GL、星越,是自主品牌中最接近未來兩年油耗要求的車型,發動機優勢有望進一步放大。

新週期二:新工廠投產,平台化車型倍增,規模優勢逐步顯現。公司今明兩年大江東、杭州灣工廠將陸續投產,標誌着平台佈局將迎來收穫期,平台化階段研發週期縮短,有望增加爆款車型概率,規模化優勢加劇顯現。其中BMA、CMA將是未來發展的重要引擎。根據公司的關聯交易公告,公司19/20/21年向母公司支付研發費上限0.52/4.08/4.79億元,預計主要支付的平台使用費用。以支付上限估算,2020年-2021年的bma、cma平台化車型數量有望相比2019年倍增,規模優勢逐步體現。

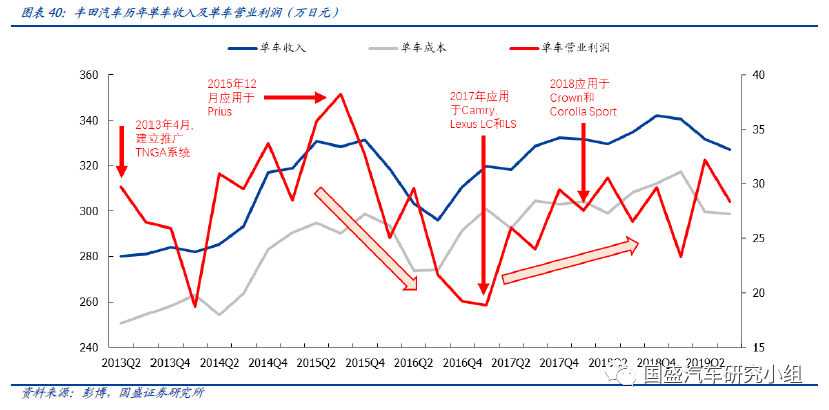

參考TNGA,投資、人力合減25%,單車製造降10%。豐田2012年宣佈TNGA計劃,2015年首次在日本應用於普鋭斯,國內目前已經上市8款TNGA車型,其中廣汽豐田2017年首次應用於凱美瑞,2018年投產TNGA工廠,同年擴產TNGA發動機43.2萬台。一汽豐田2018年應用於奕澤,2019年3月TNGA工廠投產,產能一期10萬輛,二期22萬輛(2020),並於2018/2019投資TNGA 1.5L/2.5L發動機產能各10.8萬台。而豐田公司通過TNGA平台帶來的研發(縮短研發週期與原型車投入)與製造(提高全球零部件通用率)優勢,在2014-2016財年累計降低單車成本近16萬日元,佔新車售價約5%,國內TNGA首款新車(凱美瑞),配置全面提升的前提下,指導價仍降低5000元。

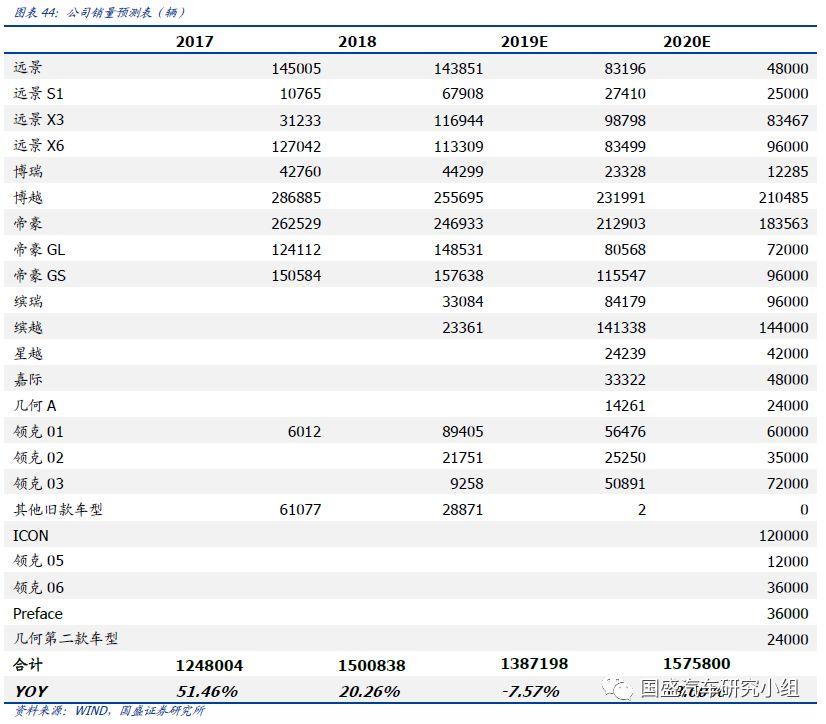

盈利預測與投資建議:預計公司19-21年歸母淨利潤分別為94.7/128.9/149.8億元,對應PE分別為11.7/8.6/7.4倍。公司短期主力車型銷量改善,中長期我們依然看好公司作為自主龍頭受益行業復甦以及競爭力持續提升,維持“買入”評級。

風險提示:宏觀經濟下行導致銷售壓力超預期風險;低端市場價格戰致使公司盈利能力下滑風險;合資車企價格下探導致行業競爭壓力加大風險。

報告全文

一、覆盤新車週期,每代車型對銷量提振顯著

1.1 當前處於第二、三代車型的過渡期

覆盤歷史,在整個公司的發展過程中,前後一共經歷過三次顯著調整,每次調整期之後銷量都有大幅提升:

第一輪戰略調整在2003-2004年期間,汽車市場井噴之後出現回落,公司加大自主研發,實施技改並推出自由艦等車型。

第二輪戰略調整在2007-2009年期間,公司發佈“寧波宣言”,改變之前的低價戰略,強調追求產品向上。

第三次大調整是2013年-2014年期間,吉利進行渠道整合,導致品牌力弱,銷量下滑嚴重,而後吉利提出了“造每個人的精品車”的品牌使命,強調精品戰略。

為了更清晰的分析公司的發展脈絡,我們將公司主力車型按動力總成分為三代:第一代主力車型採用G1.0平台(自吸),以JLC-4G18為基礎,包括從1.5L-3.5L的6款自然吸氣發動機;第二代主力車型採用G2.0平台(增壓),搭載1.3T、1.4T和1.8T三個排量的渦輪增壓發動機;第三代主力車型採用G3.0平台,該平台是模塊化發動機,主要是基於Drive-E平台的1.5T、2.0T發動機,以及吉利自主研發的1.0T發動機。

公司上一輪業績低谷為第一/第二代主力車型換擋期,目前正處於第三代平台化車型切換期。從09年之後到現在,公司每一代車型的發力都帶來了估值和業績的雙升:2010年-2012年,經典帝豪等第一代車型在調整期之後放量,公司銷量同比大幅增長;2013-2014年,公司進入品牌改革期,第二代車型研發/切換青黃不接,再次進入調整期;2015年開始,隨着第二代車型放量疊加行業購置税刺激,公司車型發力跑贏行業。2018年開始模塊化平台車型逐步投產,處於第二第三代車型的切換期,恰逢行業下行,帶來估值與銷量的下行壓力。

按照公司銷量增速與行業增速的偏離來對公司進行分段覆盤:

1)2010-2013年,公司銷量增速與行業並無明顯的差距,而2013-2014年調整期間,公司銷量低於行業增長。主要原因在於公司自身:一方面,公司當時實行的多品牌戰略(英倫、全球鷹、帝豪)造成銷售渠道管理混亂,品牌力嚴重下滑;另一方面,公司在第一代與第二代主力車型切換期間,由於技術/產品方面的儲備不足,致使新車供給出現斷檔,缺乏重磅主力車型,這是整體銷量落後於行業的根本原因。從歷年新上市的車型數量來看,公司在2013-2014年新上市的車型(含改款)數量分別為6款、11款,其中新車僅兩款(新帝豪與豪情SUV),其餘均為改款車型,致使公司競爭力出現明顯的下滑。

2)2015-2016年,公司第二代車型密集上市,帶動公司實現遠超行業水平的銷量增長。經歷了近兩年的品牌調整與渠道整合,公司在2014年12月提出了“造每個人的精品車”的新品牌使命。並在2015-2016年期間,密集推出了、博越、帝豪GS、帝豪GL等新車型,加上2014年發佈的新帝豪,迅速構建起了第二代主力的車型矩陣,帶來公司銷量的快速增長。2015/2016年銷量達52.2/76.7萬輛,同比增長22.71%/46.87%,遠超行業同期的增速(6.77%/15.08%)。

3)2019年開始,公司車型加速向第三代主力切換,銷量增速逐步開始跑贏行業。

在2014年之前,第一代車型撐起了公司的銷量,2015年起第二代車型成為了公司的主力,2019年開始,二三代車型快速切換。2019年Q1-Q3,第二代車型佔比下降21PCT,第三代車型佔比提升23PCT,已達31%。隨着公司平台化車型推出速度的加快,公司整車銷量結構正在加速向第三代主力車型過渡。具體而言,公司19年Q1-Q3整車銷售95.8萬輛,同比-15.72%,其中第二代車型Q1-Q3銷量合計66.39萬輛,同比-35.53%,佔公司整體銷量的比重69%(下降21 PCT);第三代車型Q1-Q3實現銷量29.4萬輛,銷量佔比31%,同比提升23PCT。預計隨着2020年平台化新車型逐步上市,第三代主力車型的佔比將繼續提升。

從估值體系來看,前兩代主力車型分別在2012、2016年為公司撐起了高估值,未來第三代車型放量有望帶來新一輪的估值切換。以吉利與申萬整車的PE差值代表市場對公司本身的估值認可度(忽略港股與A股的估值波動差,定性分析),並與公司歷代主力車型的銷量增速進行對比。公司估值分別在2012年、2016-2017年期間兩次處於高位,分別對應了公司第一代與第二代主力車型的快速放量。目前公司PE ttm相較於申萬整車已接近歷史低位,未來隨着第三代主力車型密集推出,公司的估值水平有望進入上行區間。

1.2 ASP還有上行空間,靜待新一代爆款出現帶來車型升級

目前公司的價格中樞僅為7萬元左右,還有較大上行空間。公司自2007年發表寧波宣言,單車收入與單車淨利潤持續上行,2011年-2018年期間,單車ASP由5.0萬元提升到7.1萬元(單車淨利潤由0.37萬元提升至0.84萬元),主要因為公司的主力車型目前中樞價位依然較低(詳見2.1)。公司的單車ASP還有較大上行空間。

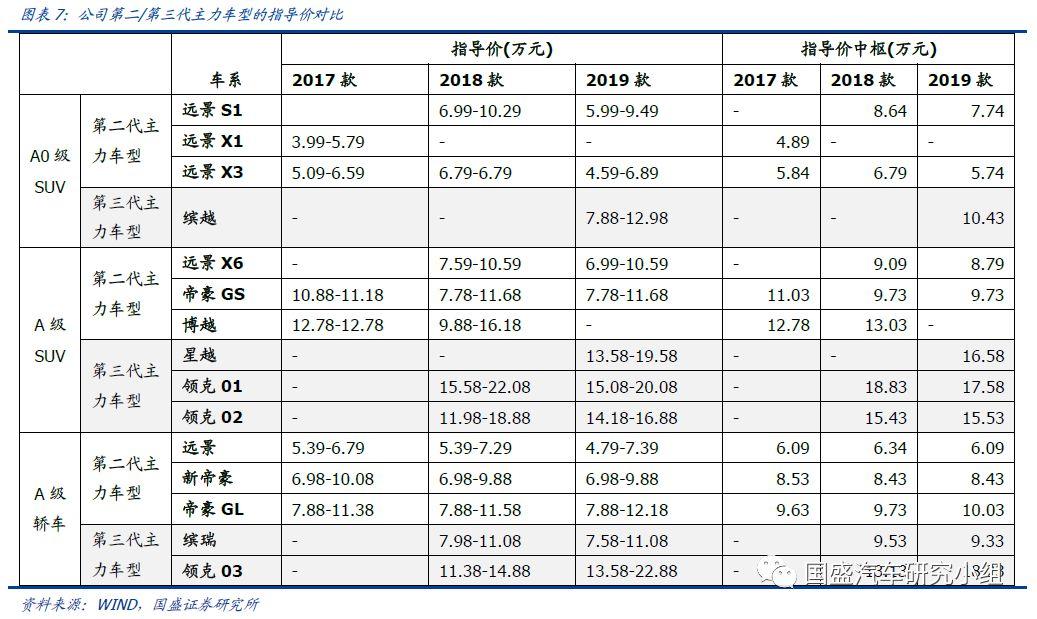

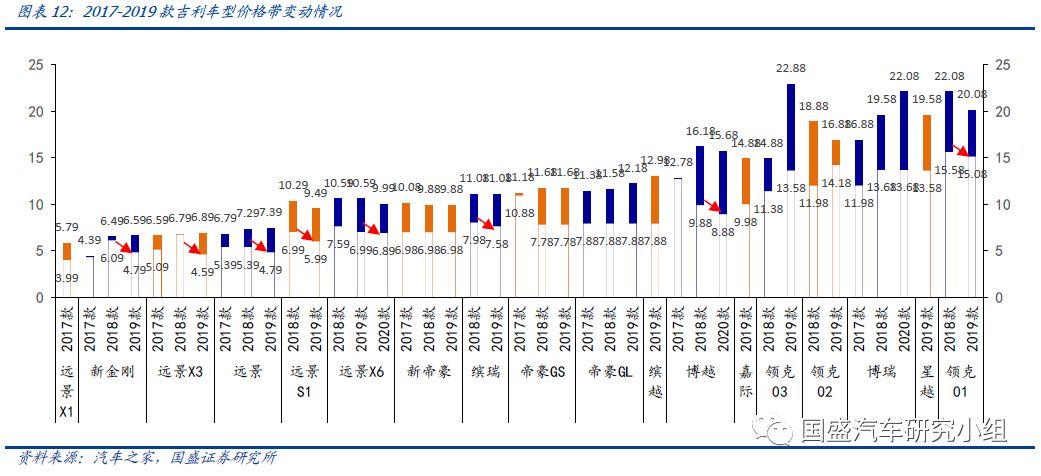

新一代的平台化車型產生類似垂直換代效果,價格中樞上行。在每個細分級別市場,公司第三代bma、cma平台車型都產生類似於垂直換代的效果,從價格來看,第三代車型相比舊車型指導價明顯提升:A0級的SUV繽越(中樞10.43萬),A級SUV星越(中樞16.58萬)、領克01(中樞17.58萬)、領克02(中樞15.53萬),A級轎車繽瑞(中樞9.33萬)、領克03(中樞18.23萬)。

平台化的優勢在於快速推出新車型,靜待三代產品爆款全面開花帶來ASP提升。2018年以來,吉利的新車型推出明顯加速(見表三),目前bma平台的繽越已經成為第三代產品中的爆款車型,16萬價格中樞的星越也月銷穩定在三千以上,且仍在緩慢爬升。模塊化的bma、cma平台將縮短公司新車型週期,未來有望爆款全面開發,帶來單車ASP的提升。

二、覆盤2019年,市場與戰略錯配,量於價先及時調整

2.1 18年起市場下滑與公司向上戰略錯配加劇了銷售壓力

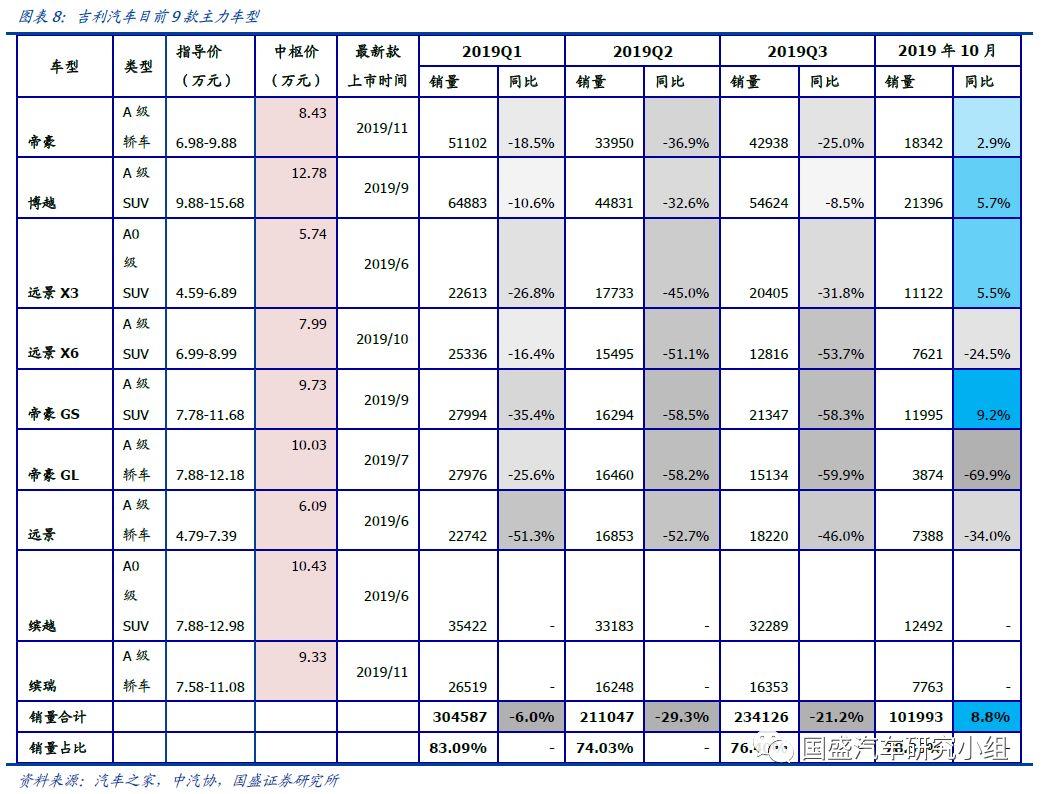

目前公司銷量主要由9款明星車型貢獻,均價主要位於十萬以下。公司目前在售車型一共17款(包含領克)。其中,18年年銷超過20萬輛的車型共有2款,年銷量超過10萬輛的共有5款,這7款車型在2017年、2018年分別佔總體銷量的90.3%、78.82%,此外,加上2018年10月上市的繽越(目前月銷過萬)、繽瑞,這9款車型構成了公司目前銷量的基石。此外,這9款車型裏面,價格中樞在8萬以下價位的車型有3款(遠景X3、遠景X6、遠景),價格中樞在8-12萬之間的車型有5款(帝豪、帝豪GL、帝豪GS、繽越、繽瑞),而12萬元以上價位車型僅有一款(博越)。

19年以來,9款主力車型中,7款主力車型都出現大幅下滑,對公司整體銷量造成較大影響,我們認為主要與兩個原因相關:主力車型所在市場的拖累以及公司改款定價提升過快:

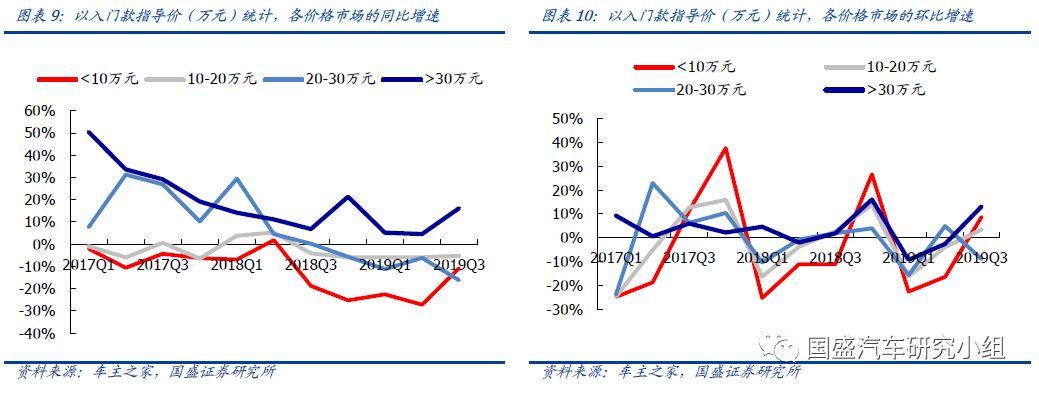

1)主力車型所在市場大幅下行對吉利的銷量產生一定拖累效應。我們統計了目前市場在售的115個品牌,626款車型的歷史銷量與指導價範圍,以最低指導價進行分類,統計了分價位各個市場的歷史銷量及同環比數據。進入2019年以來,低級別市場進一步下滑,以入門的最低指導價進行分類,公司主力車型對應的10萬元以下細分市場在2019Q1-Q3的行業銷量增速分別為-23%、-27%、-11%,下滑幅度大於行業整體平均水平(2019Q1-Q3分別為-14%、-15%、-7%),細分市場的大幅下行,拖累公司主力車型銷量。

2)相比競品,公司18款車型延續向上突破的定價策略,致使銷量進一步承壓。為了更好地説明吉利與其他自主車企在2018年定價策略上的差異,我們選取了吉利、長城、廣汽乘、長安、上汽乘5家頭部自主進行對比。在全部車型中,篩選出其在2015-2017年上市或改款,並且在2018年進行改款的車型,對比其2018款與舊款之間的價差。可以發現,公司與其他頭部自主對於2018款車型的定價策略上更為激進,公司除帝豪GS、新帝豪外,其餘帝豪、遠景、帝豪GL、遠景X6、博越、博瑞、遠景X3、金剛的2018款指導價中樞均較舊款有所提升,且提價幅度普遍大於長城、廣汽乘用車、長安、上汽乘用車等自主頭部車企。削弱了公司產品的性價比,致使銷量進一步承壓。

2.2 策略調整,“量於價先”,銷量復甦得到驗證

針對市場下滑的背景,公司快速調整戰略,2019年主力車型入門級價格下探。梳理目前吉利主力車型2017、2018、2019款價格帶,從價格帶的變動中可以看出吉利戰略的變化。2017-2018款,價格中樞上移,而2019年新上的主力車型中有大部分車型都下調了入門價格,順應市場變化。

遠景X3入門款降5000,頂配版降3000:從2017-2018款,價格帶由5.09-6.59萬提升到6.79萬,價格有比較明顯的上揚,而隨着終端銷量的下滑,19年6月上市的2019款遠景X3,將價格帶做了明顯下探,最低價下沉到4.59萬,最高價則提升到6.89萬,在堅持產品向上的同時,入門級價格下調,價格帶放寬。

遠景入門款降6000,頂配版提升1000:2018款相比於2017款,最高價由6.79萬提升到7.29萬,入門價格不變。而19年6月上市的2019款車型,入門級價格下沉,由5.39萬下降到了4.79萬,而最高價格由7.29萬提升到7.39萬,價格帶進一步放寬。

遠景X6入門款入門款降6000:19年4月上市的2019款車型,入門級由7.59萬下降到了6.99萬。

博越入門款降1萬,頂配版降5000:2017款價格為12.78萬元,而2018款將最高價提升到16.18萬元,最低價降到9.88萬元,2019年9月上市的2019款車型,將最高價下調5千元,降至15.68萬元,最低價下調1萬元,降至8.88萬元。

橫向對比,公司在10萬以下自主市場中產品譜系優勢最為明顯,未來行業反轉的趨勢下受益確定性強。我們統計了各自主頭部品牌的主力車型(2019年月銷量超過5000輛),吉利在產品帶中最為均衡。

自主緊湊型車目前月銷超過5000輛的車型共6款,其中吉利共有四款(繽瑞、帝豪、帝豪GL、遠景)。此外上汽集團一款(榮威i5);長安汽車一款(逸動)。其中,19年月銷量同比上升的車型共兩款(繽瑞、榮威i5),均為2018年上市的新車型。

自主小型SUV目前月銷超過5000輛的車型共5款,其中吉利2款(繽越、遠景X3)。此外廣汽乘用車一款(傳祺GS3);上汽集團一款(名爵ZS);長安汽車一款(CS 35)。其中,除去年上市的繽越外,其餘車型今年銷量均有所下滑。

自主緊湊型SUV目前月銷超過5000輛的車型共10款,其中吉利3款(博越、帝豪GS、遠景X6)。廣汽乘用車一款(傳祺GS4);上汽集團一款(榮威RX5);長安汽車兩款(CS55、CS75),長城汽車三款(哈弗F7、H6、M6)。

除下探指導價外,公司三季度起加大折扣,10/11月整車銷量連續轉正,“量於價先”的戰略取得成功。三季度以來,公司銷量持續轉正,9/10/11月銷量分別為11.38/13.02/14.32萬輛,同比-8.32%/+0.93%/ +1.11%,截至11月,公司已完成全年銷量目標(136萬輛)的91%。而與之對應,公司主力車型在四季度持續加大折扣力度:

博越:9月新上市新車博越PRO,並開始加大折扣。截至11月底折扣率14.90%,較9月底提升1.65 PCT。銷量方面,博越作為公司銷量佔比最高的主力車型,9/10/11月銷量分別為2.14/2.14/2.22萬輛,同比+0.52%/+5.67%/+13.24%。

新帝豪:9/10/11月實現銷量1.59/1.84/1.86萬輛,同比-20.57%/-9.68%/-9.54%,跌幅收窄。折扣方面,截止11月底折扣率15.37%,較9月底提升0.79PCT。

遠景SUV:10月28日新款吉利遠景X6上市,指導價6.89-9.99萬,較2019款(6.99-10.59萬)降幅明顯。11月銷量重新過萬,實現銷量1.07萬輛,同比-2.00%。

繽越:四季度以來折扣有所提升,11月折扣率4.09%,較9月提升0.65 PCT,9/10/11月實現銷量1.11/1.26/1.29萬輛。

帝豪GS:9/10/11月實現銷量1.07/1.21/1.36萬輛,同比-19.86%/+0.66%/+14.44%,顯著改善。折扣率方面,截止11月底折扣率7.19%,較9月底提升0.67 PCT

三、新週期一:動力換代G3.0,產能進入釋放期

3.1 聯手沃爾沃,通用率高、延展性高

沃爾沃注重低排放、高效能,動力總成方面技術完備。作為全球最早使用渦輪技術的汽車廠商之一,沃爾沃汽車發動機久負盛名。其在2014年發佈的動力總成Drive-E Powertrains,2017年已能滿足全球範圍內所有已知的關於排放法規的要求。其動力總成涵蓋兩個系列(汽/柴油)共八款發動機。排量為2.0T的Drive-ET5獲得過2015年“沃德全球十佳發動機”的稱號,而Drive-ET6最大功率達到320馬力,並在2016年蟬聯這一殊榮。Drive-E“E驅智能科技”的目標就是以輕量化和電氣化並行,滿足日益嚴苛的全球二氧化碳排放標準。

回顧吉利動力總成,總共經歷三代替換:

最初以逆向研發為主:2000年初,吉利汽車購買豐田發動機8A,隨着吉利採購量的提升,逐步開始進行自主研發,在2002年,吉利研發出了基於豐田8A的第一款1.3L發動機MR479QA。

06年從“0”到“1”,研發出第一款自主發動機:吉利自主研發的發動機JLC-4G18在寧波下線,標誌着吉利的動力系統進入自主研發的階段。

第一代平台G1.0——自吸發動機:吉利以JLC-4G18為基礎,逐步推出從1.5L-3.5L的6款自然吸氣發動機,使用在了帝豪、遠景、博瑞、博越主力車型,構建了G1.0時代的系列發動機,吉利所有的自然吸氣發動機均來為這一代發動機。

第二代平台G2.0——渦輪增壓發動機:吉利從2015年開始推出的渦輪增壓發動機,主要是三個排量的發動機1.3T、1.4T和1.8T,

第三代平台G3.0——模塊化發動機,主要是基於Drive-E平台的1.5T、2.0T發動機,以及吉利自主研發的1.0T發動機。

模塊化帶來高通用性:經過1.0、2.0時代,公司第三代動力系統與沃爾沃聯合開發。核心概念是模塊化開發,以單缸體為一個模塊,提高了零部件通用化率,縮短開發週期。

1.0TD:採用頂置對稱式直噴系統和吉利獨有的發動機氣道和燃燒室設計,升功率高達100KW/L,熱效率達到了36.8%,是目前全球最省油的發動機之一。

1.5TD:智擎1.5TD發動機是在沃爾沃主導下,吉利與沃爾沃共同研發的全新一代發動機,升功率、升扭矩、NVH、可靠性、經濟性等方面全面領先,動力響應達到全球領先水平。在電動進化方面,率先採用模塊化策略,兼容MHEV、PHEV、HEV等電動化系統。這款發動機目前在吉利的博瑞GE、繽越、嘉際上已得到廣泛應用。

2.0TD :由沃爾沃主導,吉利與沃爾沃共同研發的全新一代發動機,與沃爾沃Drive-E系列VEP4採用同一標準設計、研發、製造,擁有沃德全球十佳發動機、全球最可靠發動機性能等稱號。

從指標上來看,公司的1.5T三缸發動機,已經可以與跨國車企一較高下。

高延展性,以1.5T為基礎多技術路線拓展:在燃油基礎上,公司目前已完成HEV、PHEV、MHEV開發。1)以吉利智擎1.5TD為基礎,衍生出1.5T輕混(MHEV)、1.5T插混(PHEV)、1.5T油電混動(HEV)、以及1.5T增程式動力總成。其中,1.5T輕混目前在博瑞GE、星越、繽越、嘉際等車型上搭載;2)1.5T的插混版以及1.5T油電混動版會採用7DCTH混動變速箱,預計將在明後年逐步上市。此外,11月22日,領克01 HEV版本在廣州車展上市,作為公司自主研發,在油點混合領域的首款產品,從油耗指標來看,已經登上與本田(iMMD系統)、豐田(THS II系統)以及現代(P2系統)的雙擎混動技術正面競爭的舞台。

3.2 公司三缸車型油耗最接近工信部目標,發動機優勢將放大

行業油耗標準不斷提高,疊加雙積分政策,將成為監管的重要抓手。根據2019年1月工信部頒佈的“公開徵求對強制性國家標準《乘用車燃料消耗量限值》和《乘用車燃料消耗量評價方法及指標》(徵求意見稿)的意見”車企2021-2025年的燃油目標較舊版本(2020)有了大幅的提高,對具有三排及以上座椅的乘用車,車型燃料消耗量目標值應在同等整備質量段的三排座以下車型目標值基礎上增加0.20L/100km。企業平均燃料消耗量達標值為該企業平均燃料目標值與平均燃料消耗量年度要求的乘積,其中 2021 -2025 年企業平均燃料消耗量年度要求分別為 123%、120%、115%、108%、100%。

繽瑞、繽越、星越、帝豪GL、帝豪GS是目前市場最接近2021年工信部燃油目標的車型。我們統計了各頭部自主品牌最新款的車型的整車質量與百公里油耗(僅考慮燃油車,剔除混動、輕混及油電混合車型),並將之與工信部的燃料消耗量年度要求進行對比。未來隨着行業對燃油經濟性要求的不斷提升,公司動力系統的競爭優勢將會得到放大。其中計算目標值按照《乘用車燃料消耗量評價方法及指標》,其中對具有三排以下座椅乘用車:

1、車型燃料消耗量目標值(T):

如果 CM≤1090,則 T=4.02;

如果 1090<CM≤2510,則 T= 0.0018×(CM-1415)+4.60;

如果 CM>2510,則 T=6.57。

其中,CM 為整車整備質量(kg),T 為車型燃料消耗量目標值(L/100km)。

2、2021-2025 年企業平均燃料消耗量年度要求分別為 123%、120%、115%、108%、100%。

3、目前整車廠公佈的油耗數據來自工信部油耗標識,採用NEDC法進行檢測,而最新的工信部油耗要求基於WLTC的檢測方法。根據工信部《乘用車燃料消耗量評價方法及指標》(徵求意見稿)的編制説明,WLTC法較NEDC法的油耗檢測值高10%-15%。因此本報告將油耗的目標值與及年度要求換算成基於NEDC法的數據,換算方法為:

燃料消耗量目標及年度要求(NEDC)=燃料消耗量目標及年度要求(WLTC)/115%

4、本報告採用“燃油達標係數”來比較各車型之間油耗情況,計算方法為:

燃油達標係數 = 工信部百公里油耗(NEDC)/2021年油耗目標值(NEDC)

3.3 新老平台發動機逐步切換

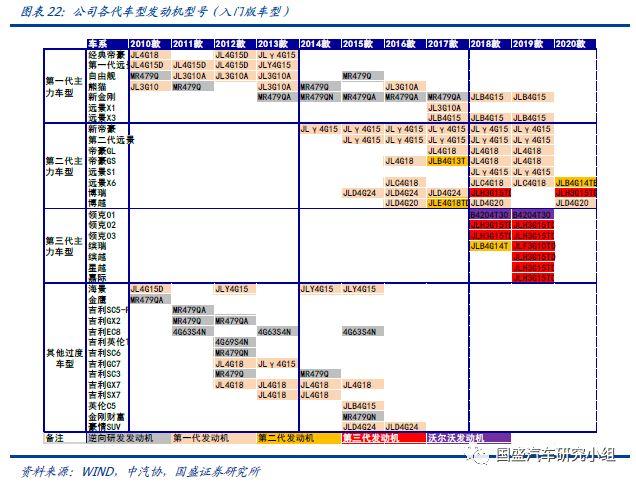

第三代發動機技術成熟,最新款主力車型逐步完成動力系統切換。我們在下表中分別列出了公司歷年新(改款)車型入門級以及頂配版車型所用發動機,可以發現公司的第二代車型入門級基本還採用第一代自吸發動機,而頂配版已逐步切換為第二代渦輪增壓發動機與第三代模塊化發動機;第三代車型包括領克、博瑞、繽瑞、繽越、星越、嘉際已經實現全系列的動力切換。預計未來隨着第三代車型的增加,發動機佈局也將完成切換。

吉利3.0動力總成目前包括義烏、貴州、台州、寶雞、義利生產基地,充分支持未來發展:義烏工廠是吉利目前最大的動力總成基地,基地總投資75億元,基地完全投產後,主要生產1.0T、1.5T、2.0T系列發動機;貴州、台州工廠主要生產1.5T發動機,根據吉利汽車2018年的收購公告,貴州、台州工廠設計產能均為36萬台,收購價格分別為4.84、7.81億元。寶雞工廠主要生產1.5T發動機,於2016年3月開工,義利工廠主要生產1.0T發動機。

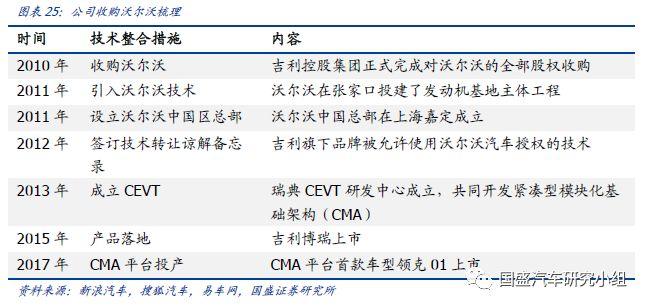

四、新週期二:新工廠投產,平台化車型翻增長

公司自2010年收購起,持續與沃爾沃進行技術合作,目前已進入收穫期。2010年吉利控股集團正式完成對沃爾沃轎車公司的全部股權收購。在收購完成後,吉利和沃爾沃之間在技術方面展開了有效合作。2012年3月9日,吉利控股與沃爾沃汽車簽署諒解備忘錄進行技術轉讓,並於綠色環保系列發動機、小型車平台及電動車動力總成系統技術領域上合作開發戰略項目。

CEVT研發中心與CMA架構,為吉利提供雄厚的技術保障。一方面,CEVT研發中心隸屬於吉利控股集團,與沃爾沃汽車、吉利汽車並列,其工作範圍涵蓋了吉利未來戰略產品以及研發平台的各方面,包括共享架構、底盤、動力總成、傳動系統,以及上車體以及車型外觀設計,此外還包括整車採購、質量管理以及新產品的市場營銷等。另一方面,CMA架構是由沃爾沃汽車和吉利聯合開發的模塊化架構,投資規模約為200億人民幣,將會為吉利汽車和沃爾沃汽車提供下一代中級車模塊化構架體系,並滿足沃爾沃汽車和吉利汽車對未來緊湊型產品的多重需求,以期在沃爾沃汽車和吉利之間實現最大程度的平台共享,包括沃爾沃XC40等產品也會來自這個平台。CMA中級車基礎模塊架構已經賦予了領克研發從A0到B級車的能力,除此之外沃爾沃汽車最新的動力總成科技和電氣化技術、自動駕駛技術都將逐漸導入到領克的產品研發中。

公司目前平台架構中,BMA、CMA將是未來發展的重要引擎:FE平台、KC平台、CMA平台、SV平台、NL平台以及CV平台。其中KC平台是吉利自主研發的最早的第一款B級車平台,代表車型有2015年4月上市的博瑞、2018年5月底上市的博瑞GE。NL平台主要為SUV,代表車型為博越。FE是吉利汽車A級緊湊車型,代表車型有新帝豪,帝豪GS、GL等。CMA平台主要是A+級平台,領克品牌主要基於此打造,且沃爾沃部分車型也將共用此平台。CV是MPV車型平台。

根據公司2018年社會責任報告。以BMA平台為例,零部件通用化率最高可達70%,研發成本較傳統平台降低 20%-30%,研發週期縮短18-24個月。公司目前已形成9大基地,171萬輛產能,未來平台化進入收穫期,公司的整體競爭力有望媲美合資車企。

根據關聯交易公告,公司19/20/21年預計向母公司支付研發費上限0.52/4.08/4.79億元,間接印證了公司平台化金額在快速增加。根據公司與集團及領克簽訂的研發及營運服務協議。其中,公司19/20/21年向母公司分別支付研發費上限0.52/4.08/4.79億元,預計主要是向母公司支付的平台使用費用,從向公司支付的研發費用來看,2020年-2021年的bma、cma平台化車型數量將是2019年十倍左右增長。

五、參考TNGA,投資、人力合減25%,單車製造降10%

5.1 TNGA為豐田新一代造車平台,規劃21年前上市37款重磅車型

2012年豐田引入 Toyota New Global Architecture (TNGA),開啟全面平台化。TNGA的英文全稱是“Toyota New GlobalArchitecture”,中文名字是“豐巢概念”。豐田汽車2012年4月宣佈以TNGA作為其未來的新一代開發框架,計劃通過TNGA增加零件和核心車輛零部件的共享,此外通過與供應商合作進行的這種共享將降低成本。

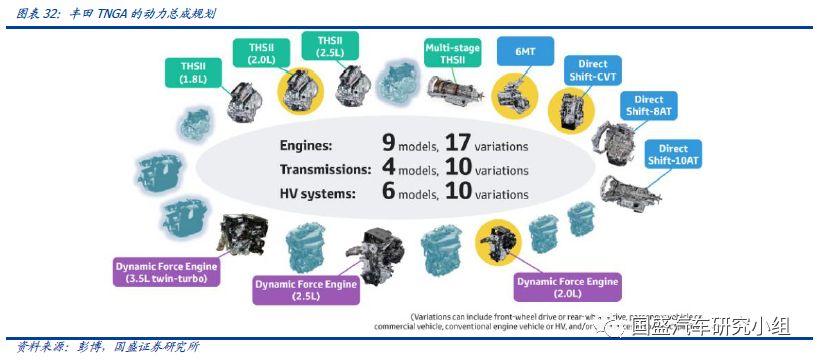

動力總成方面,豐田將通過基於TNGA的模塊化開發,在短時間內推出多種類型的新動力總成單元,並從2017年推出新車型開始陸續將其引入各種車型中。豐田公司宣佈計劃在2021年底之前推出9種發動機的17個版本,4種變速器的10個版本和6種混合動力系統的10個版本。其中,新的核心技術四個組成部分:

1)新的無級變速器(DirectShift-CVT);

2)新的 6速手動變速器;

3)2.0升發動機(新型2.0升直噴直列4缸汽油發動機,Dynamic Force Engine);

4)2.0升豐田混合動力系統(THS II)

車型銷量方面,豐田規劃2021年推出19種型號37 款TNGA車型,2023年TNGA銷量佔比80%。TNGA分為了GA-C、GA-K、GA-L三大架構:

TNGA-C架構:主要負責的是小型車和緊湊型車,代表車型普鋭斯、C-HR、弈澤等;

TNGA-K架構:主要負責前驅中型車 & 中大型車,代表車型凱美瑞、亞洲龍等;

TNGA-L架構:主要負責後驅中型車 & 中大型車,代表車型為雷克薩斯旗下的皇冠、IS、GS等。

豐田計劃在 2016 至 2021 年期間通過 TNGA 架構推出能由19種型號的汽車衍生的 37 種變體車型,滿足不同的駕駛需求。豐田的TNGA平台涵蓋了旗下全品牌,具備極強的延展能力。並計劃到2023年底,在每年在日本,美國,歐洲和中國銷售的豐田和雷克薩斯品牌汽車中,基於TNGA的動力總成的銷量佔比達80%。

目前豐田已經在全球範圍內推進TNGA工廠:豐田最早應用TNGA架構的車型是2015年在日本發佈的第四代普鋭斯。隨後2017年在美國肯塔基州工廠推出北美第一款TNGA平台的全新凱美瑞,2019年密西西比州工廠使用TNGA平台生產改款新卡羅拉。

對於中國地區,豐田官方曾宣佈在2020年前基於TNGA平台在國內推出20款新車,目前已經上市8款:

廣汽豐田:2017年上市首款TNGA 車型第八代凱美瑞,2018年投產TNGA全球第一座新工廠,同年投資37.3億擴產TNGA發動機43.2萬台。2018年1月,投資30億元建設的廣汽豐田第三生產線建成投產,其建成後將主要生產YARiS L致炫和YARiS L致享等小型車,是豐田全球第一座按照TNGA新藍圖建成的工廠,初期產能10萬輛/年,遠期規劃產能20萬輛/年。此前廣汽豐田第一、第二生產線合計年產能為38萬輛。動力總成方面,2018 年12月,公司公告廣豐發動機有關TNGA系列發動機建設項目實施,項目建設規模為43.2萬台/年,計劃2021年建成,項目總投資37.3億元人民幣。

一汽豐田:2019年3月TNGA新工廠投產,一期產能10萬輛,2020年規劃二期產能22萬輛,首款上市車型為奕澤。2018年投資12.1億元於TNGA1.5L發動機10.8萬台,2019投資12.88億,增產2.5L 10.8萬台。2019年3月,一汽豐田TNGA工廠一期投產,並開始二期建設,建成後產能將從一期的10萬輛/年提升至22萬輛/年。發動機方面,根據公司公告,2048年11月,公司投資12.1億元於TNGA1.5L發動機10.8萬台,同時1.2T發動機每年的產能削減10.8萬台;2019年7月,公司進一步投資12.88億 增產10.8萬台TNGA發動機。

5.2 財務方面,TNGA為投資、人力減少25%,單車製造降10%

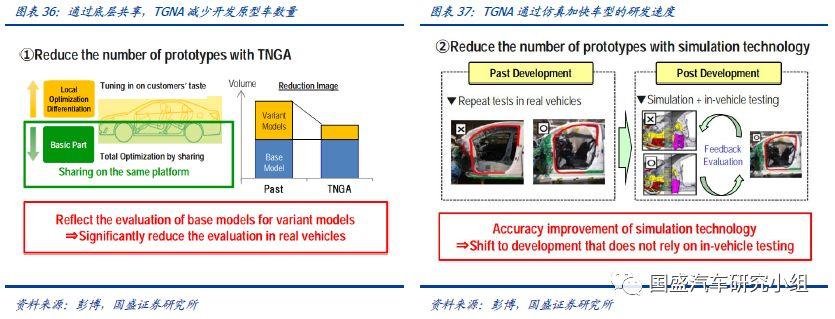

通過TNGA平台化推廣了:1)分組開發,減少原型車數量;2)通過增加仿真,降低實車測試,減少了原型機數量,加快研發速度。TGNA通過採用分組開發,基於通用的平台架構同時規劃和開發多個車輛,同時採用仿真與實際測試結合的方式,縮短了新車型的研發週期,同時提高了車型的零部件通用率。

通過分組開發與提高零部件通用率,豐田降低了65%的原型車開發成本,25%的人力投資、25%的廠房投資與10%的整車製造成本。並通過提高全球生產的零部件通用化率,使得豐田生產的部件與全球汽車製造商使用的標準部件能夠兼容,進行全球批量訂購,實現更大的競爭力。

豐田隨着TNGA平台的逐漸投放,單車毛利迅速企穩回升。豐田汽車從第四代普鋭斯的開發(2015年12月在日本推出)開始其TNGA計劃,分別在2017年推出了凱美瑞(Camry)和雷克薩斯(Lexus)LC和LS,以及在2018年發佈了Crown和CorollaSport。同時公司的單車毛利由2017年1季度的18.9萬日元,提升至2018年四季度的29.6萬日元。具體的車型投放節奏來看:

2013年4月,豐田建立TNGA的系統,並以之進行產品開發。

2015年12月在日本推出基於TNGA的Prius。

2017年應用於Camry,Lexus LC和LS

2018年應用於Crown和Corolla Sport。

根據豐田公司的年度報表,豐田在2014-2016財年累計降低單車成本近16萬日元,從而在投產後顯著提高了公司的產品競爭力。根據豐田汽車的報表,豐田汽車在2014-2017財年分別降本2900、3100、3900、4400億日元,對應降低單車成本(剔除中國地區銷量)3.18、3.46、4.49、4.90萬日元。

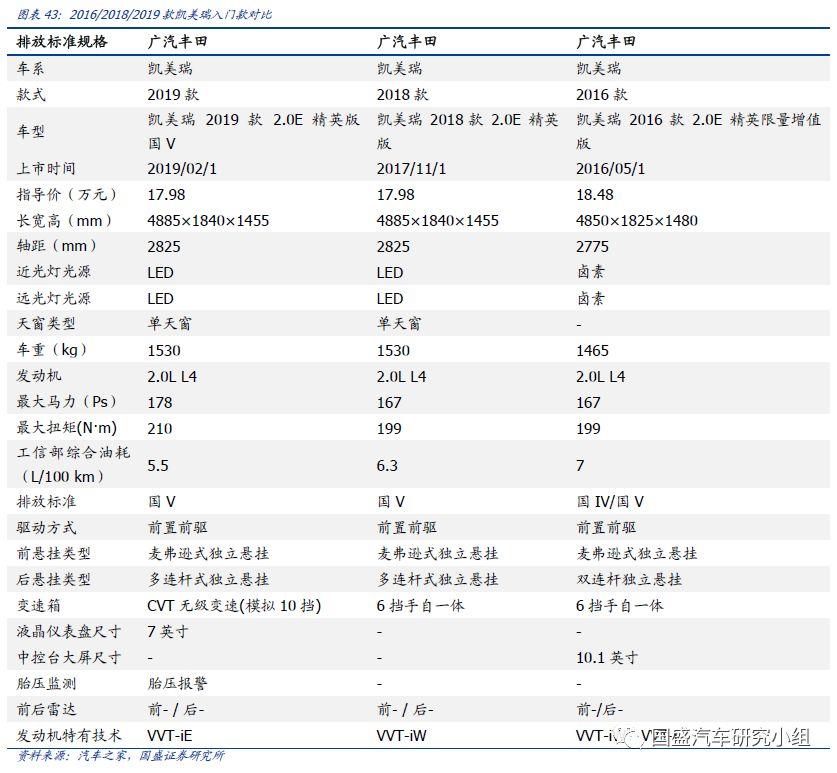

國內廣汽豐田全新第八代凱美瑞自2017年11月16日上市發佈,是TNGA架構下的的首款戰略車型,車型配置較2016款全面提升,並降低指導價5000元,充分提升了競爭力。全系售價17.98-27.98萬元,其中雙擎混動2.5HQ旗艦版27.98萬元、2.5HQ豪華版23.98萬元。車身採用巨幅梯形橫條格柵,遠近光一體鷹眼立體LED大燈,波紋狀LED日間行車燈,LED組合尾燈,18英寸豪華立體鋁合金輪轂。動力方面,採用全新TNGA動力總成,其全新開發的2.5L Dynamic Force Engine直列四缸發動機是TNGA的重要成果之一,採用了VVT-iE智能電動可變氣門正時系統,D-4S雙噴射系統直噴引擎,無極變壓機油泵和激光熔覆氣門等大量尖端科技。它的熱效率達到40%,最大功率為154kW,最大扭矩為250Nm,而百公里綜合工況油耗僅為6.0L。車型的配置增加而指導價下調,一定程度上表明瞭公司在切換TNGA平台後的競爭力大幅提升。

盈利預測與投資建議

公司作為自主龍頭積澱深厚,技術實力、品牌力、新車發佈力度與合資品牌差距不斷減小。同時在市場深度調整過程中,公司戰略調整迅速,充分發揮民營機制靈活性。此外19年公司繼續延續新車週期,旗下三大品牌在未來一年將陸續推出多款全新車型和新能源版本。同時公司公告與沃爾沃計劃合併發動機業務,未來吉利旗下車型有望搭載沃爾沃系列的動力總成及混合動力系統,將進一步提升公司產品系列的技術實力和品牌力。整合發動機業務是沃爾沃和吉利平台化戰略的重要環節,在提升產品力的同時,有效降低公司生產成本,未來有望看到毛利率的回升。預計公司19-21年歸母淨利潤分別為94.7/128.9/149.8億元,對應PE分別為11.7/8.6/7.4倍,維持“買入”評級。

風險提示

1、宏觀經濟下行導致銷售壓力超預期風險:2020年宏觀經濟下行,帶來汽車銷售壓力超預期。

2、低端市場價格戰致使公司盈利能力下滑風險:2019年上市新車型在低價位段數據增加,2020年如果市場繼續下行帶來價格戰可 能削弱公司單車盈利。

3、合資車企價格下探導致行業競爭壓力加大風險:合資車企如一汽大眾推出低端車型捷達,可能對公司車型銷售造成一定壓力。