機構:中泰證券

評級:買入

投資要點

核心觀點:聯邦制藥抗生素和胰島素業務競爭力強,經營持續改善發展趨勢良好。公司經營性現金流一直表現出色,現資產負債表已經得到良好修復,原料藥價格波動對公司業績影響持續減少。胰島素業務已進入高增長期,原料藥板塊受益於折舊和財務費用的減少盈利能力有望快速提升,2020年有望迎來公司的業績拐點,未來3年有望實現30%的扣非業績複合增長。

國內胰島素市場未來10年有望保持2位數增長,容量有望超520億元,胰島素類似物市場快速擴容和進口替代將是國產廠家的重要機遇;公司綜合實力強勁,胰島素業務長期上升空間大。國內甘精胰島素和門冬胰島素兩大胰島素類似物現市場容量近120億元,進口替代空間大;公司是國內首個同時擁有二代和三代胰島素的廠家,三代胰島素開發和上市進度居前,甘精胰島素2017年上市,門冬胰島素及門冬30有望2020年上半年獲批;公司擁有3噸胰島素產能處於行業領先地位,分級診療持續推進下基層渠道優勢逐漸凸顯;公司2019年胰島素收入有望達9億元,規模化效應正逐漸顯現。

外部迎政策多重利好,內部營銷全面發力,胰島素業務有望持續保持高增長。甘精胰島素2018年起進入基藥目錄,基層市場有望快速擴容;全國城鄉居民醫保報銷政策正在調整過程中,糖尿病等慢病用藥將統一納入門診報銷目錄,支付比例有望達50%以上;2019年公司新營銷總經理上任,全年新增營銷人員千餘人,針對基層醫生胰島素使用全國開展20場以上的培訓教育大型活動“雙優活動”;公司過去2年胰島素收入增速保持30%左右,我們預計2022年胰島素收入有望超19億元,貢獻淨利潤有望超6億元。

原料藥和中間體經營已實現築底,2019起盈利能力有望持續快速提升。6-APA的產銷量和價格是影響原料藥板塊盈利的最重要因素,環保嚴監管下行業寡頭競爭格局已基本形成,6-APA目前價格處於歷史底部區域有望逐漸回暖;公司原料藥的固定資產投入高,部分已折舊完畢年折舊金額已呈下降趨勢,未來盈利能力將持續提升;即使按目前的價格水平整體原料藥業務可保持4-5億元以上的年自由現金流淨流入,公司2020原料藥業務的合理估值為74億元。

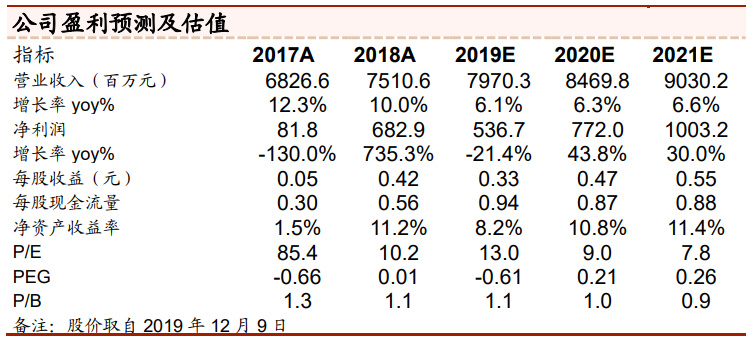

盈利預測和投資建議:我們預計2019-2021年公司收入分別為79.7億元、84.7億元、90.3億元,同比分別增長6.1%、6.3%、6.6%;歸屬於母公司淨利潤分別為5.4億元(扣非5.9億)、7.7億元、10.0億元,同比分別增長-21%(扣非-1.7%)、44%和30%;對應EPS分別為0.33元、0.47元和0.55元。我們分別按照整體業務PEG估值法和分部估值法對公司估值,對應 2020年的合理價格區間為9.4元-12.1元(10.4港元-13.4港元),首次覆蓋,給予買入評級。

風險提示事件:6-APA價格下行的風險;胰島素銷售不達預期的風險,門冬胰島素上市進度低於預期。