近日,體育用品生產商安踏(02020.HK)發佈2019財年盈喜,據公司對現有資料初步審閲,今年股東應占溢利同比去年(股東應占溢利約為41億元)增幅將不少於45%。

按公司披露,今年其溢利預增的原因主要為安踏品牌及其他品牌產品銷售持續,導致收益增長超過35%、經營溢利率因零售業務(毛利率較批發業務高)貢獻增加及經營開支比率相對穩定而有所上升,故公司經營溢利同比將取得較大增幅。

但值得一提的是,該預期並未計入公司分佔合營公司Mascot JVCo(Cayman)Limited(公司為Amer Sports Corporation控股公司)的虧損。按公司據獲得最新資料預期,預期今年內產生分佔合營公司虧損將不超過人民幣6.5億元,其中涉及收購的一次性相關費用不超過2億元,購買價格分配工作初步結果影響不多於5億元。

若計入該分佔合營公司虧損,公司股東應占溢利仍將增長不少於30%。

惟今日開盤後,安踏體育股價至今仍下跌2.24%,暫報74.24港元,成交3.61億港元,公司最新市值為2006.15億港元。全年而言,公司股價大體維持上行,至今累計漲幅為101%。

(圖源:格隆匯網站)

年內股價大漲一倍且發佈年度業績盈喜之後,“銷售火爆”的安踏仍有足夠上漲空間嗎?

FILA成公司業績增長引擎

截至目前為止,安踏旗下主要品牌有安踏、FILA、FILAKIDS、安踏兒童等,涉及鞋類、服裝及配飾等領域。公司亦通過旗下子公司從事鞋底製造業務。

據公司十月份公佈的第三季零售經營數據顯示,第三季度安踏品牌零售額(按零售價值計算)同比取得10%-20%的中段增長;FILA品牌零售金額同比增長50%-55%;其他品牌同比增長30%-35%的增長。

另外據東興證券統計,第三季單季而言安踏庫銷比維持在4-5之間,FILA品牌庫銷比則維持在5-6之間,兩主要品牌三季度零售折扣分別為72折及8折。其中,FILA採用全直營的銷售模式,店效為80萬/月,渠道相率在行業處於較高水平。

分品牌而言,上半年安踏、FILA及其他品牌分別實現收入 75.9 億元、 65.4 億元、6.8 億元,同比分別增加18.3%、79.9%、36.2%。當中FILA旗下子品牌lassic、Kids和Fushion系列銷售收入同比分別增加 60%、80%、3000%。

兩大品牌安踏及FILA毛利率分別為42.5%及71.5%,同比分別下跌1.6PCT及0.2PCT。其中,安踏品牌出現毛利率下滑,主要是由於公司追求性價比,及給予分銷商更多返利以激勵分銷商升級品牌九代店等原因。

品牌門店的方面,截至上半年公司共有門店12479家,同比增加10.28%。當中,安踏及FILA的門店數分別為10223家及1788家,分別同比增長5.94%及43.27%

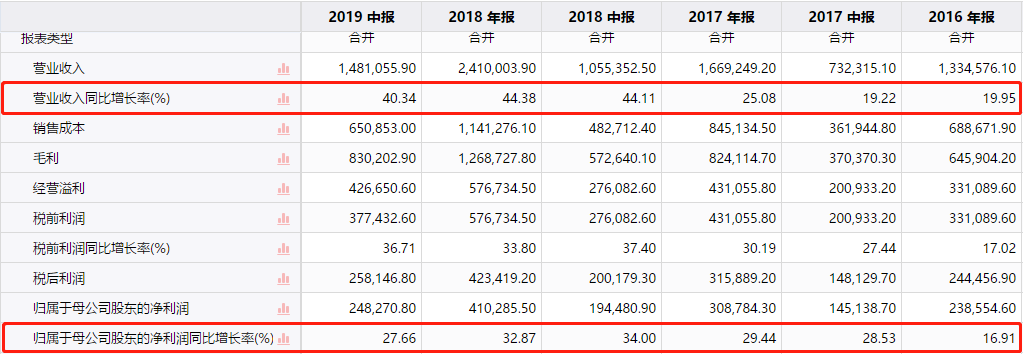

就公司整體而言,上半年安踏實現收入148.1億元人民幣,同比增加40.3%,主要是由於主要品牌影響力持續提升,收入快速增長。經營利潤為42.6億元,同比增加58.4%;毛利率則為56.1%,同比增加1.8個百分點,兩者提升的主要原因均是FILA收入佔比提升(FILA產品毛利率較高)。

同期,公司歸母淨利則為24.8億元,同比增加27.7%,主要受利息支出增加及上文提及收購 Amer後分佔合資公司虧損影響。

從公司近幾年業績表現來看,自2018年開始,其營收、利潤顯著加快。在這背後,定位中高端的FILA品牌為公司實現高速增長為業績增長的主要驅動力。近兩年來,以FILA為主的其他品牌流水一直維持高速增長。去年四個季度,其流水增速均達80%。而從中報及第三季披露數據來看,FILA作為公司增長“火車頭”的定位依然不變。

(圖源:同花順iFinD)

Amer Sports會是下一個FILA嗎?

由於FILA的數據增長太快,今年七月份,做空機構渾水甚至曾撰文指安踏旗下FILA門店在數量及財務數據上均存在水分。但很快,其質疑就被安踏發佈的一系列亮眼的經營數據擊碎,股價終於在11月攀上79.9港元的歷史新高。

關於FILA持續取得高速增長,有分析指,其成功原因主要有以下幾點:

首先,品牌定位為時尚、運動及休閒於一體,且產品主要為以服裝為主的中高端時尚運動服飾,與以鞋品為主打的Adidas、Nike及H&M、Zara等大眾時尚品牌均形成差異化競爭;

其次,通過明星代言及跨界合作營銷不斷強化定位,並藉此拓寬消費羣體;

其三,直營經營模式有利於安踏對其門店終端的控制,且相較於Nike等品牌,安踏對FILA的支持力度更大,其銷售渠道亦更具本土化優勢。

最後,在品牌重塑完成後,FILA通過大規模擴大經營規模實現反推營業銷售額增長。

就FILA未來增長而言,中泰證券認為,長期而言隨着FILA收入規模的不斷提升,其收入增速必然有所放緩,但仍能保持較高速的增長。鑑於FILA在設計及品牌營銷方面已建立一定優勢,同行業在中高端時尚運動服飾領域短期內仍難對FILA造成威脅。

而在銷售渠道方面,同以子品牌作為對比,阿迪達斯的三葉草門店規模為1000+,而Fila Fusion的經營規模僅為180+。另外,在門店面積、位置等方面,FILA銷售渠道仍有較大的優化空間,預期店效可進一步提高。

另一方面,公司在全球方面亦已有國際化佈局的動作。上文提到的Amer Sports即是公司的國際化佈局的關鍵一步。

去年12月,安踏體育、方源資本、Lululemon創始人Chip Wilson及騰訊組成的投資者財團發起對Amer Sport的要約收購。收購完成後,安踏間接持有其57.95%的股份。Amer Sports旗下產品線覆蓋運動服飾、户外裝備、健身設備、體育器材等領域,擁有始祖鳥、薩洛蒙等十餘個運動户外品牌,且公司已建立較為完善的全球化供應鏈及銷售渠道。

儘管目前而言,由於收購產生的一次性費用及購買價格分配工作初步結果影響,目前Amer Sports仍未能對公司業績產生正反饋,但按照公司計劃,收購完成後會重新梳理Amer Sports品牌運營,並在五年內將目前低個位數增速提高至10%-15%的水平。

11月份,安踏發表公告稱向四位執行董事、高級管理層團隊成員、紅杉資本及ZWC資本將出售其持有Amer Sports 5%的權益。其中,四位執行董事將以自有資金合計7120萬歐元完成其收購。

該四名董事此前均直接參與Amer Sports在中國區擴張及業務架構調整,此番自掏腰包入股 Amer Sports,一方面是利益綁定,另一方面亦是公司發展Amer Sports破釜沉舟的決心體現。

在安踏的帶動下,Amer Sports會否成為“國際版”的FILA,值得投資者長線跟蹤及期待。

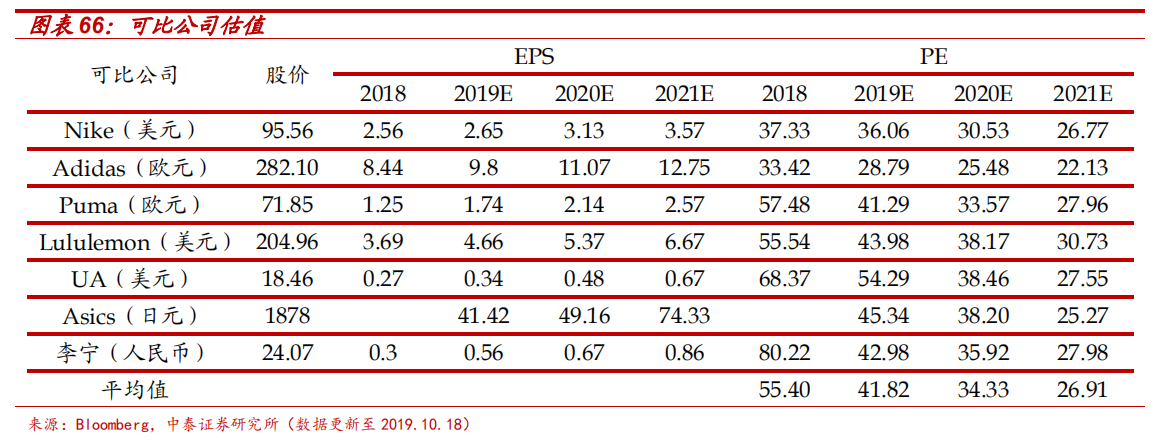

在近年FILA快速增長,安踏正處於the best of the time,估值亦顯著高於歷史平均水平,公司最新動態市盈率為37X,但對比目前同行業國內外龍頭公司2019年平均41.82X的預期市盈率,該估值仍不算太高。

況且安踏手上還有業績增長前景較為確定的FILA及剛完成收購的潛力股Amer Sports,而公司在方興未艾的運動服飾賽道上亦已建立了一定的品牌優勢。結合以上各種因素,安踏或有望在鞏固目前優勢的基礎上,加快向國際運動運動服飾龍頭看齊。而其股價亦可能出現像Nike一樣業績、估值較同步持續上行的局面。

(圖源:中泰證券研報)