機構:招銀國際

目標價: 7.70港元

1HFY20淨利潤同比增長18%,較市場預期/我們預期高6%/4%,主要歸因於毛利率較預期強勁。公司將採取多品牌戰略和透過多元化渠道來推動增長及提高毛利率。我們將2020財年淨利潤預測上調3%,目標價從7.50港元上調至7.70港元。維持買入評級。

1HFY20表現超預期。收入同比增長1%至93億元人民幣,較市場預期高3%。除了因天氣欠佳而導致冰品收入下跌雙位數外,核心品牌(佔收入85%)實現中個位數的增長。新產品佔收入的9%(2019財年為7%)。毛利率同比增長4.4個百分點至48.9%,較市場預期高1.9個百分點,當中50%/25%/25%受政府削減增值税/優化產品組合/原材料成本下降因素所驅動。新產品的研發開支比率增加1.0個百分點,帶動銷售開支比率上升0.9個百分點至28.5%。

實現多品牌戰略和產品升級,以改善增長和毛利率。公司利用多品牌戰略,針對不同年齡羣組(包括嬰兒、兒童、年輕人至老年人)和消費者的需求差異(如減肥、OL零食),大量引進高利潤率的新產品(如田舍米燒、旺旺吸的凍等)和進行產品升級(推出健康和營養產品,如低糖和無反式脂肪酸米果、旺仔純牛奶等),另一邊廂則減少銷售低利潤率的副品牌產品。新產品銷售佔比從2019財年的7%提高至1HFY20的9%。

多元化渠道推動增長。在電子商務、孕婦裝商店和主題商店渠道快速增長下,新興渠道的銷售佔比從1HFY19的5%增長至1HFY20中高個位數。管理層透露,新興渠道的毛利率一般高於傳統渠道,因為銷售額主要來自新產品。然而,由於較高的運營支出比率,新興銷售渠道的經營利潤率接近或略低於傳統渠道。我們認為隨着銷量增加,經營利潤率將會有所改善。

2HFY20E展望。公司將通過多品牌戰略、產品升級和多元化渠道繼續改善收入增長和毛利潤。不過,由於奶粉和糖價格反彈上升,我們預計2HFY20E的原材料價格將更高。我們預計2HFY20E的毛利率將同比增長0.7個百分點至46.8%,升幅低於1HFY20。雖然公司採用多品牌戰略和推出新產品,管理層的目標廣促費用率仍將維持在歷史區間,開發新產品的研發開支費用率將在未來1-2年內維持在1.5%左右。

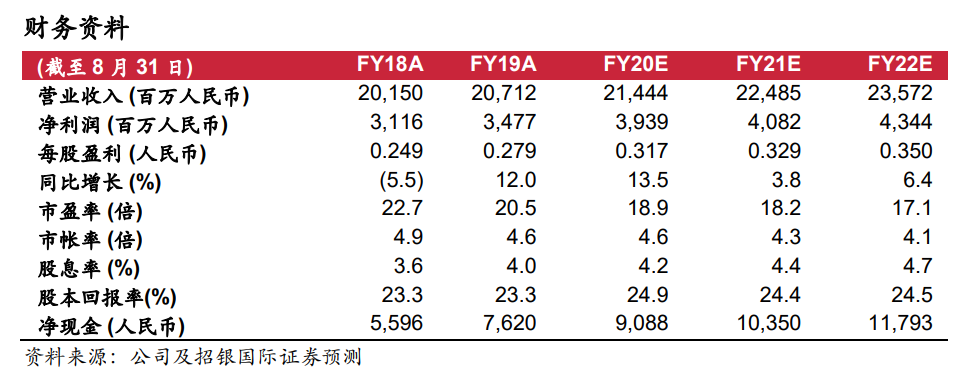

上調目標價至 7.70港元。我們將2020財年的淨利潤預測上調3%,以反映更高毛利率預測。目標價從7.50港元上調至7.70港元,仍基於21.7倍2020財年預測市盈率(歷史平均水平)。催化劑:(1)收入增長提速;(2)利潤率好過預期。風險:(1)競爭激烈;(2)食品安全問題;(3)原材料價格上升。