機構:方正證券

評級:強烈推薦

【事件】敏華控股發佈2020財年(2019.4.1-2019.9.30)半年報,實現營收55.93億港元,同比增長1.9%;歸母淨利7.06億港元,同比增長6.1%。公司業績符合預期。

【點評】

(1)收入端:內銷沙發銷量擴張,貿易戰致外銷下滑。

①沙發內外銷分化。沙發及配套品營收同比下滑7.6%。其一,內銷沙發收入同比增長近10%,產量增長31.3%,單套均價下降10%以上。雖地產&消費低迷、門店擴張減緩(沙發+牀共增99家),但敏華一方面細分產品,推出更具性價比&外觀新穎的產品系列;另一方面深化渠道,新零售增長約70%、佔比達20%,線下單店收入呈個位數上升。其二,北美沙發收入同比下滑約23%,產量下滑17.9%,均價也有下降。客户在5-6月貿易戰中呈觀望態度,部分訂單停滯,但隨着越南產能爬坡與價格優勢凸顯,大部分訂單轉移至越南,9月以來外銷穩健向上。

②其他業務多元化增長。其他產品收入同比增長18.5%,一方面,牀墊因高性價比、渠道張力與品牌號召力,保持增長;另一方面,公司持續深化核心零部件研發與自產(五金、鐵架等,未來還有電機),降低沙發成本,對外銷售還可貢獻收入。

③此外,其他業務中房地產銷售收入約2.7億港元,剔除後原有業務收入同比下降約3%,另外酒店和商場開始貢獻收入。

(2)利潤端:毛利率明顯提升,銷售費用率上升。

①毛利率同比上升2.8pct至35.0%,主要系原料價格大幅下降,真皮/鋼材/化學品/包裝紙年均單位成本分別下降12.2%/10.8%/18.9%/27.4%,預計未來低位波動,此外與毛利較高的內銷收入佔比提升、越南工廠人工的效率提升有關。

②銷售費用率同比提升1.8pct至17.1%,關税加徵佔收入比升0.8pct至1.1%,未來或因貿易戰緩和而下降,廣告推廣費佔比升0.4pct至2.4%,銷售員工工資升0.5pct至2.7%,公司強化營銷。管理費用率提升0.3%至5.1%,主要因工廠設備折舊上升,財務費用率上升0.3%至0.4%,主要系貸款金額增加。

③此外,其他損益收益0.77億港元,去年同期-0.19億港元,主要系今年產生匯兑受益而去年產生資產減值損失;所得税率由17.1%升至19.2%,主要系税率高的內銷收入佔比提升。

④營運質量全方位好轉。資產負債率較財年初下降3pct,應收賬款與存貨週轉天數也均有下降,公司運營質量改善。

(3)展望未來,預計外銷訂單回暖,內銷持續增長。

①外銷來看,25%的關税加徵取消,美國進口中國沙發整體有望回暖,但考慮到貿易摩擦的反覆性,美國客户或趨向於在中國與越南同時採購。而敏華在越南與國內皆有設廠且成本相近、相較中小企業性價比高(規模生產+佈局上游+精細化運營+取消中間商),預計仍將受益於貿易摩擦緩和,未來訂單向上。

②內銷來看,短期,10月單月地產竣工增長19%,預計年底至明年初竣工回暖,利好家居行業。中期,敏華一方面深耕渠道,線上把握抖音、直播等各類流量入口,線下加強經銷商管控以提升單店收入,另一方面增強產品力,擴大消費者覆蓋,新產品/新渠道貢獻增量。長期,隨着消費升級與消費者心智培育,功能沙發滲透率持續提升,公司作為行業龍頭護城河深,性價比高、供應鏈成熟、品牌強勢,將長期受益於行業發展。

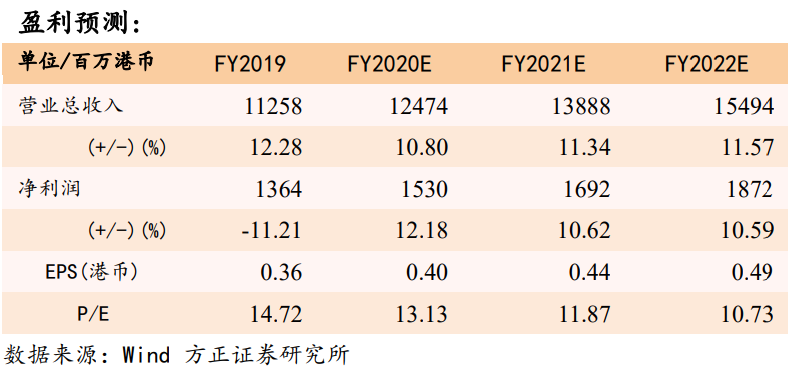

(4)投資建議:我們預計敏華FY2020-2022淨利潤分別為15.3/16.9/18.7億港幣,對應PE為13.1/11.9/10.7X。敏華作為龍頭護城河深,基本面有望改善,估值與分紅有吸引力(FY2020預計股息率近3%),維持“強烈推薦”評級。

風險提示:地產銷售持續大幅下滑;貿易戰帶來不確定因素;越南工廠產能爬坡不及預期。