IPO那點事(ID:ipopress)消息,中國鵬飛集團(03348.HK)首日掛牌,截至9時20分,報價1.58 港元 ,成交額 2905.09萬港元 ,最新市值 7.9億港元。

中國鵬飛集團(03348.HK)公佈,發售1.25億股,其中香港發售3750萬股,國際發售8750萬股;發售價每股1.58港元;每手2,000股;預期11月15日上市。

公告顯示,香港公開發售獲大幅超額認購,相當於香港公開發售項下初步可供認購香港發售股份總數約27.72倍。國際發售獲輕微超額認購,即國際發售初步可供認購發售股份的約1.08倍。基石投資者方面,中國高速傳動、蘇中建設及PeakHolding各自認購的發售股份數目已分別確定為1898.6萬股、1411萬股及1835.4萬股發售股份。

中國鵬飛是中國及全球市場領先的迴轉窰、粉磨設備及相關設備製造商,在業內經營逾20年。

按收益計,於二零一八年,中國鵬飛是中國及全球市場的最大回轉窰及其相關設備供應商,市場份額分別為22.0%及13.3%,按收益計,在中國及全球市場,則是第二大粉磨設備及相關設備供應商,市場份額分別為13.1%及7.9%。

該公司從事設備製造及安裝以及生產線建設業務,該等業務分為三大業務線,即:(i)設備製造,從事各行各業(包括建材、冶金、化工及環保行業)所需設備(包括相關零部件)設計、製造及銷售;(ii)安裝服務,主要向設備製造業務客户提供安裝服務;及(iii)生產線建設,擔任EPC服務提供商提供生產線設計、採購、建設及╱或試運行的定製一站式解決方案。

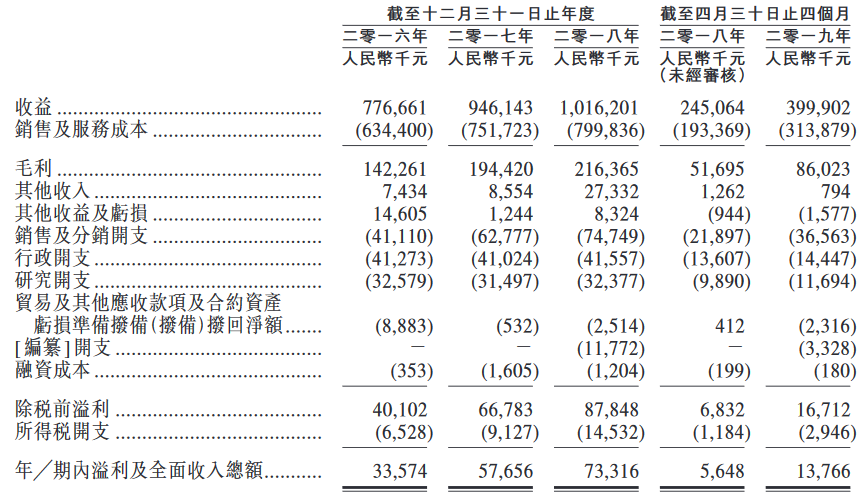

於往績記錄期間,該公司分別錄得收益為7.77億元、9.46億元、10.16億元、4億元;年內溢利及全面收入總額為33.57百萬元、57.66百萬元、73.32百萬元、13.77百萬元;分別錄得毛利1.423億元、1.944億元、2.164億元及86.0百萬元。

IPO那點事(ID:ipopress)注意到,該公司面臨高負債風險,其資產負債比率於2018年12月31日增至469.3%,乃由於同期宣派股息金額約201.9百萬元所致。其後於2019年4月30日增加至546.3%,乃由於2019年的合約負債結餘較2018年底有所增加所致。

募資用途方面,所得款項淨額估計約為1.533億港元。其中,78.7%將用於投資一個製造具備最新焙燒及熱解技術的迴轉窰項目;7.0%將用於提高迴轉窰及粉磨設備系統產品製造的生產力及效率;6.8%,將用於研發適用於迴轉窰的最新焙燒及熱解技術;3.5%,將用於推廣活動;4.0%,將用作營運資金。