機構:中信證券

評級:買入

目標價:12.11港元

中芯國際為全球第四大純晶圓代工廠、國內第一大晶圓代工廠。我們長期看好公司14nm以下先進製程技術研發,認為公司具備超越國際二線廠商的能力,長期躋身國際一線行列,為芯片製造國產替代核心標的。維持“買入”評級。

▍公司2019Q3收入略超預期,受益處置LFoundry淨利潤大幅擴張,預計Q4收入、毛利率持續成長。公司2019Q3收入8.16億美元,環比+3.23%(高於上季度公司指引0%~+2%),同比-4.02%;毛利率20.8%(接近指引19%~21%區間上限),環比+1.7pct,同比+0.3pct;歸母淨利潤1.15億美元,環比+521.04%,同比+333.51%,大幅增長原因包括出售LFoundry季度內獲得8140萬美元收益以及聯營/合營公司權益法投資應占收益約1957萬美元。公司2019Q3產能利用率97%(環比+5.9pcts,同比+2.3pcts)。按照公司指引,公司預計2019Q4(i)收入環比+2%~4%,對應約為8.33億~8.49億美元,(ii)若不考慮LFoundry營收部分公司營收環比+4%~6%;(iii)毛利率23~25%,環比提升4pcts左右。

▍消費電子類芯片收入大幅增加,55/65nm節點收入增量明顯,中國區收入佔比擴大。從應用結構來看,2019Q3通訊收入佔比46.1%(環比-2.8pcts)、消費34.9%(環比+3.8pcts)、汽車/工業4.8%(環比-1.9pct)、電腦5.6%(環比+1.0pct)、其他8.6%(環比-0.1pct)。從製程結構來看,0.15/0.18μm佔比35.80%(環比-2.8pcts),仍為最大應用節點,主要對應電源管理IC、圖像傳感器、MCU、嵌入式閃存等;55/65nm佔比29.3%(環比+3.1pcts,收入增量0.32億美元),需求主要對應NORFlash、MCU、射頻芯片等,40/45nm佔比18.5%(環比-0.7pct),需求主要對應消費電子SoC、DSP、ISP芯片、WiFi/藍牙芯片、SLCNAND等;0.11/0.13μm佔比6.6%(環比+0.1pct),28nm收入佔比4.3%(環比+0.5pct),0.25/0.35μm佔比4.2%(環比+0.2pct),90nm佔比1.3%(環比-0.4pct)。分地區來看,來自中國收入佔比60.5%(環比+3.6pcts),美國收入佔比24.7%(環比-2.8pcts),歐亞區14.8%(環比-0.8pct)。我們認為大客户如華為海思、兆易創新等對公司本期業績拉動作用明顯。

▍14nm進入風險量產,公司預計年底貢獻營收。公司目前專注推進FinFET工藝,上海中芯南方工廠已經實現14nm客户風險量產,公司預計年底貢獻營收。第二代FinFETN+1技術平台進入客户導入階段。2019Q3資本開支1.897億美元,上半年資本支出13.48億美元,公司預計全年資本開支達21億美元,主要用於上海12英寸廠設備支出以及FinFET研發線。中芯南方FabSN1規劃產能3.5萬片/月,相當於當前全球14nm產能的10%。突破14nmFinFET工藝,後續節點節奏有望加快,將進一步縮小與國際一線大廠的差距,加深國內廠商合作,將國產替代推向先進製程,下游應用邁進5G、物聯網、車用電子、高性能計算等領域。

▍風險因素:行業市場需求下行;市場競爭加劇;新技術研發、量產低於預期等。

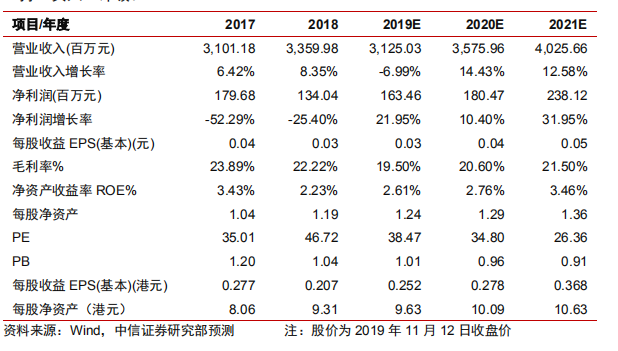

▍盈利預測、估值及評級:考慮到公司處於積極投入先進製程研發的過渡階段,且晶圓代工為重資產行業,選取PB法進行估值。因客户需求提升,Q3收入略超預期,我們上調公司2019/20/21年每股淨資產預測至9.63/10.09/10.63港元(原為9.40/9.66/9.99港元),按照2020年1.2倍PB,給予公司目標價12.11港元,維持“買入”評級。