房地產下半場的到來,龍頭房企不斷壯大,行業馬太效應持續凸顯,中小房企面臨嚴峻的生存壓力,在行業發展的大勢所趨下,抓緊向頭部房企進發,成為一眾房企們共同努力的方向。弘陽地產是近年來房企中成長速度相對較快的一家房企,在此我們予以重點分析。

1、強勁的合約銷售增長

今年以來,受宏觀經濟環境影響,房企普遍調低了業績增速。據克而瑞數據顯示,2019年前9月,百強房企銷售額同比增速在4%左右,TOP20房企的平均增速則降低至20%左右。

儘管面臨着嚴峻的市場環境,弘陽地產仍有相對不俗的表現,公司前9月實現累計合約銷售金額為437.59億元,同比增長40.09%。

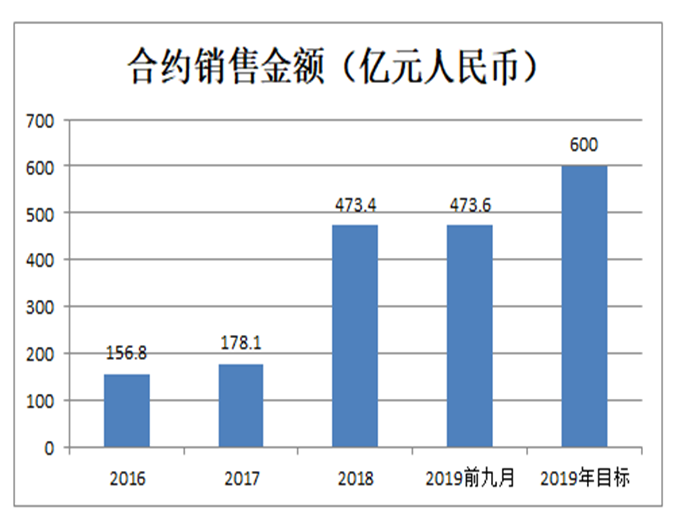

把時間線拉長, 2016年公司的合約銷售不過156.8億,到2018年就已經上升到了473億,今年前九月公司也已經完成了去年全年業績的92%。不難看到弘陽地產快速趕超的決心。

今年弘陽地產將銷售目標定在600億元,前九個月就已經完成了近80%,公司將大概率超過既定目標。

伴隨合約銷售的高速增長,公司在行業中的排名也進一步得到提升,此前克而瑞發佈的《2019上半年中國房地產企業銷售TOP200》中,弘陽地產的排名已經從60升至第51名。

2、獲國際評級機構認可的穩健經營表現

在積極趕超的同時,弘陽地產也有相對穩健運營的一面。公司注重利潤、規模、成長速度三者之間的平衡,在融資端發力,嚴控風險,確保公司高質量的增長。

而這一點也得到了國際評級機構的認可。

10月16日,國際知名評級機構惠譽宣佈,已將弘陽集團有限公司和旗下弘陽地產的主體評級從"B"上調至"B+",展望穩定;同時,將弘陽集團、弘陽地產的高級無抵押票據評級從"B"提升至" B +"。

對此惠譽還表示,上調評級反映了弘陽在高質量土地儲備和審慎財務政策支持下的銷售規模增長,使槓桿率保持在50%以下,這在"B"類評級的內地房企中,處於健康水平。此外,弘陽的物業租賃業務規模較大,因此經常性收入也較高。惠譽認為,截至2019年6月底,弘陽集團的現金餘額為180億元人民幣,未使用的銀行授信額度為140億元人民幣,足以覆蓋短期債務。

另外近日, 國際評級機構穆迪也授予了弘陽地產首次B2的企業家族評級,展望正面。

對此穆迪副總裁/高級分析師黎錦雄表示:"弘陽地產B2的企業家族評級反映了該公司在江蘇省開發房地產業務的優良往績,優質的土地儲備,以及強大的銷售業績。評級還考慮了該公司投資性物業所產生的經常性收入,有助改善償還債務的穩定性。" 穆迪同時指出,弘陽地產具備充足的流動性。其迪預計,弘陽地產的手持現金,加上其經營現金流,將足以支撐其在未來12個月的短期債務及已承諾的土地支付。

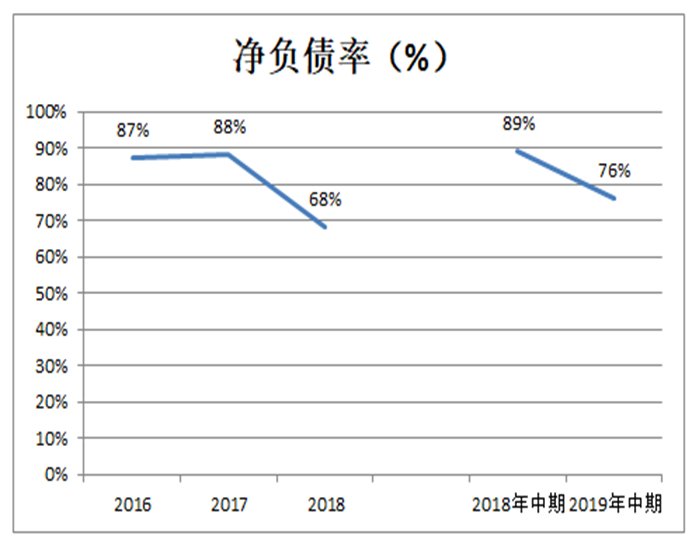

結合此前中期財報數據來看,截至今年6月末,公司淨負債率為76.0%,處於行業中樞位置水。另外去年公司淨負債率較過往明顯下降,反映公司對風險管理的重視,這也體現了弘陽地產良好的企業治理水平。

而穩健的財務管控能力和暢通多元的融資渠道也為弘陽地產的高成長帶來了支撐和保障。

3、土儲豐富"量質提升"

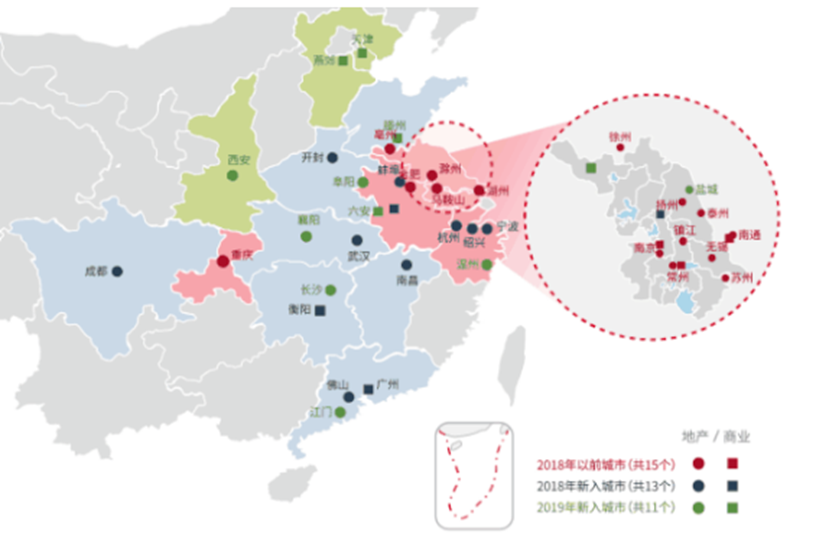

過往弘陽地產主要紮根南京,隨着公司不斷在江蘇省內做強做透扎穩根基,其觸角也隨之開始伸向全國。

繼2018年首發進入武漢、成都、南昌、佛山、開封等全國具有經濟活力的節點性核心城市,2019年公司相繼進入西安、長沙、温州、襄陽、江門、鹽城和阜陽等城市,由此基本完成全國性的佈局。

公司踏準市場節奏,積極納儲,不盲目追高,而是有策略的尋找市場機會。

截至今年上半年,弘陽土地儲備總建築面積已經達到1569萬平方米,可售總貨值約2180億人民幣,其中土儲總量約70%位於長三角地區。龐大且優質的土儲資源為公司未來幾年的快速成長儲備了充足的彈藥。

4、雙輪驅動保障業績持續釋放

今年上半年公司實現歸母淨利潤達到7.43億元,同比增長14%;,公司毛利率達到29%,淨利率達到18%,其整體利潤率水平較同梯隊房企具備優勢。

當前公司合約銷售的快速增長,為公司提前鎖定了規模可觀的利潤,這也為其擴張之路打下了基礎。

公司在行業內,堅持"地產+商業"雙輪驅動的模式持續打造 "超級IP"生態圈。弘陽地產是國內獨家擁有購物、家居和遊樂三大業態的城市運營商,其能夠根據不同城市的人口規模、發展定位和城市能級,提供不同的產城融合解決方案,目前開發運營近40個產城融合商業項目,形成了可以複製推廣的弘陽模式。

透過其打造的一系列網紅級住宅和商業綜合體,弘陽地產的產品也享受着較高的市場溢價,其也成為了行業中的流量大户和項目利潤大户。

近日,建銀國際在一份關於弘陽地產的首次覆蓋的報告中還特別指出住宅物業銷售和商業物業營運是弘陽的增長動力。其預計弘陽的旗艦店南京弘陽廣場會在2019財年帶來4億元人民幣的租金收入,同比增長25%。同時建銀國際還預計弘陽的核心利潤增長將在2019至2021財年期間達到20-34%。建銀國際對公司首次評級為"跑贏大市",目標價為3.30港元,較資產淨值折讓50%。

值得一提的是,此前尚乘研究也曾發佈首次覆蓋報告,給予公司買入評級和每股3.32港元的目標價。尚乘研究稱,弘陽地產紮根南京,專業化管理帶動轉型,2019和2020淨利潤已被高度鎖定,集中在江蘇省和長三角地區有利於控制成本,市場尚未完全反映實際盈利水平。

透過專業研究機構的一致看好,不難看到弘陽地產良好的基本面和當下被市場低估的價值。

尾聲

不要站在今天看明天,而是要站在未來看明天。當下房企加速致力於梯隊進階的背後,更多的是基於房地產市場的資源往往以"規模"是舉,誰的規模大,誰就更具融資優勢,更具拿地優勢,所有優勢資源也都將向其靠攏。弘陽地產提前把脈市場動向,瞄準這一行業發展趨勢,快速前行背後有着自身的商業考量。

在行業變革的前夕,公司快速成長的步伐、穩健運營的姿態,持續釋放的利潤及具備想象的佈局,也將有望助力公司拿到進階頭部房企的入場券,不妨讓我們拭目以待。