作者:怪盜團團長裴培

來源: 互聯網與娛樂怪盜團

發生了什麼事情?

騰訊公佈了2019年三季報:營業收入同比增長21%,淨利潤同比下滑13%,但是Non-GAAP淨利潤同比增長24%,略高於我們的預期。遊戲業務收入同比增長11%(端游下降7%、手遊增長25%),社交網絡收入(含手遊分賬)同比增長21%,廣告收入同比增長13%(媒體廣告下降28%、社交廣告增長32%),金融科技及企業服務收入同比增長36%。

我們是怎麼看的?

金融科技仍是最大亮點:我們估計,若考慮到存款備付金上繳導致的一次性影響,金融科技及企業服務收入的實際同比增速接近50%,而毛利率實際同比上升約15個百分點。微信支付DAU、ARPU均有增加,商業支付交易筆數和GMV均強勁增長(但是公司未披露具體增速)。我們認為,到2020年,金融科技將成為與遊戲並列的兩大利潤支柱之一。

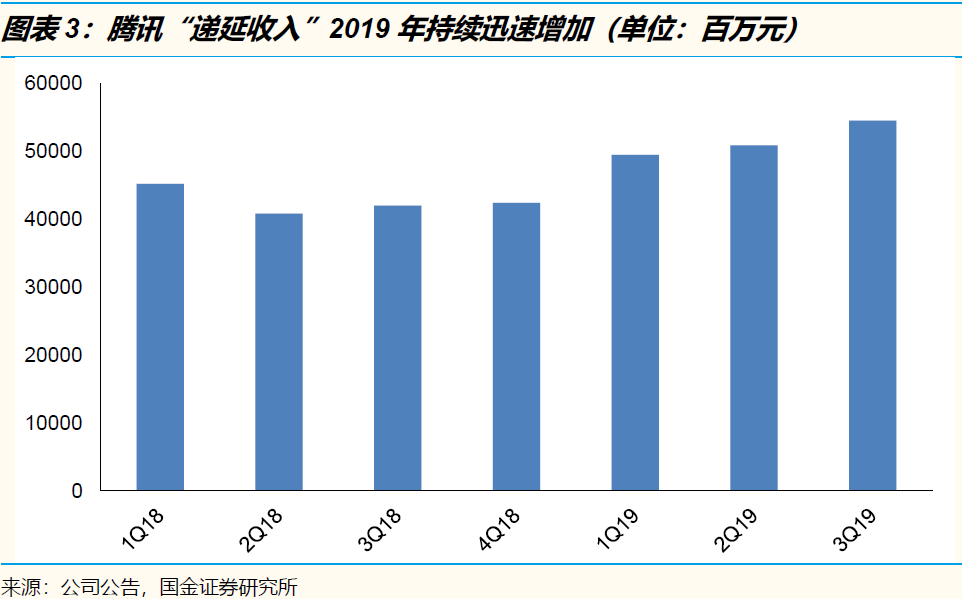

遊戲業務實現可持續發展:手遊和端遊收入的增速均略慢於我們的預期,但是遞延收入(主要體現尚未消費的遊戲充值)同比、環比均大幅上升。我們認為,這體現了《王者榮耀》《和平精英》《英雄聯盟》的流水上升很快。本季度有超過10%的遊戲收入來自海外;我們預計,隨着《使命召喚手遊》的推出、對Supercell收購的完成,這個比例還將穩步上升。

媒體廣告嚴重拖累全局:我們對社交廣告的強勁增長感到滿意;7月以來,騰訊對朋友圈及小程序廣告進行改良,更加重視轉化率。但是,媒體廣告嚴重拖累了全局,我們認為最大的問題在於騰訊視頻的內容供給放慢、對廣告主吸引力不足。在長期,騰訊廣告還是要依靠微信,我們相信“看一看”“搜一搜”和小程序有充足的潛在廣告位,只是不會很快釋放出來。

(遊戲業務是血統高貴的四宮輝夜,金融科技業務是勤奮頑強的白銀御行,社交廣告業務是讓人又愛又恨的藤原書記,騰訊雲業務是低調而強大的早阪女僕,媒體廣告業務是人人唾罵的石上會計。)

與快手的戰略合作只是時間問題:我們估計,騰訊將在今年之內增持快手股份,並展開如下戰略合作:微信朋友圈和“看一看”對快手短視頻全面開放;快手遊戲中心向騰訊遊戲導流;兩家成立合資公司探索新媒體內容業務。如果合作成立,將從根本上改善騰訊的戰略地位。

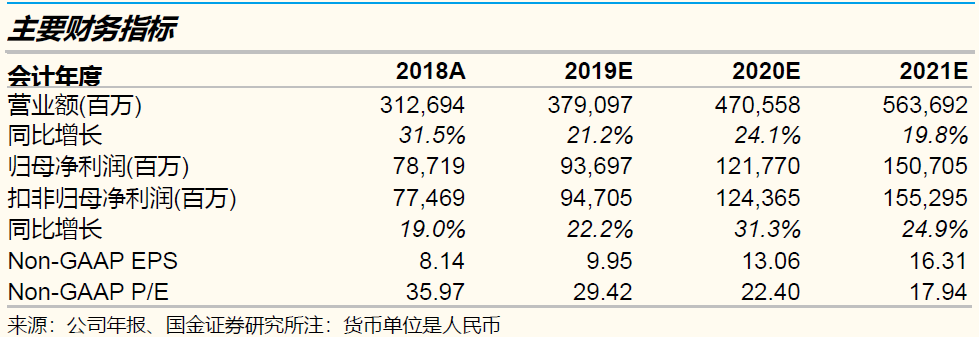

我們估計騰訊2019-21年收入CAGR 21.7%,Non-GAAP淨利潤CAGR 26.1%;Non-GAAP EPS分別為人民幣9.95/13.06/16.31元。基於SOTP法得到目標價398.50港元。維持“買入”評級

風險因素:監管風險,新業務風險,技術替代風險,戰略投資風險。

金融科技、雲計算、遊戲、社交廣告令人滿意;媒體廣告很差

對於騰訊的2019Q3答卷,我們的評價是:金融科技、雲計算令人非常滿意,遊戲、社交廣告、社交網絡(除遊戲外)令人比較滿意,但是媒體廣告非常差勁而且很難在短期內改善。公司控制費用的努力讓人印象深刻,我們相信其中至少一部分營銷費用的削減是永久性的。

金融科技非常好,而且利潤仍在逐漸釋放

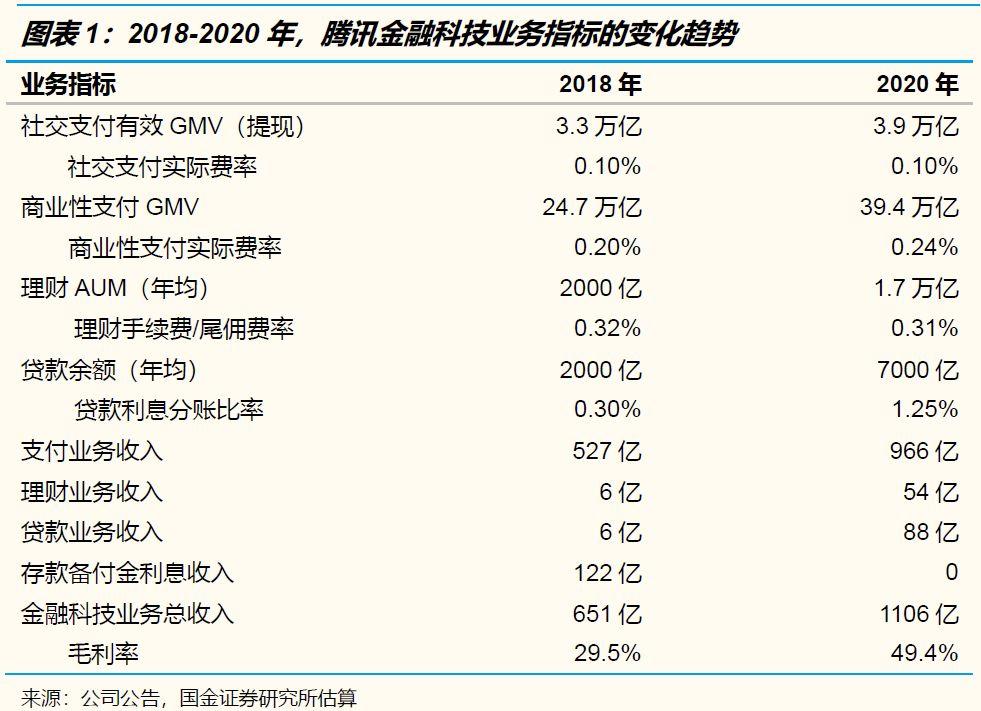

我們在11月8日發表的深度研究報告中指出:騰訊的下一個長期增長點是金融科技,在收入和毛利率兩方面都有很大的提升空間。三季報證實了我們的看法:金融科技與企業服務收入同比增長36%、毛利率同比提升3個百分點;如果剔除存款備付金上繳帶來的一次性影響,我們估計收入實際同比增長約50%、毛利率同比提升約15個百分點。

根據財報披露,微信支付的DAU、ARPU、各行業活躍商户均有增長,推動商業支付交易筆數和GMV大幅增長。我們估計,理財(主要是理財通)、貸款(主要是微粒貸)的收入規模同比也有大幅增長。與此同時,各項金融業務的收入費率穩中有升,成本費率則穩中有降。我們估計,到2020年,金融科技業務有望貢獻1106億收入、546億毛利。

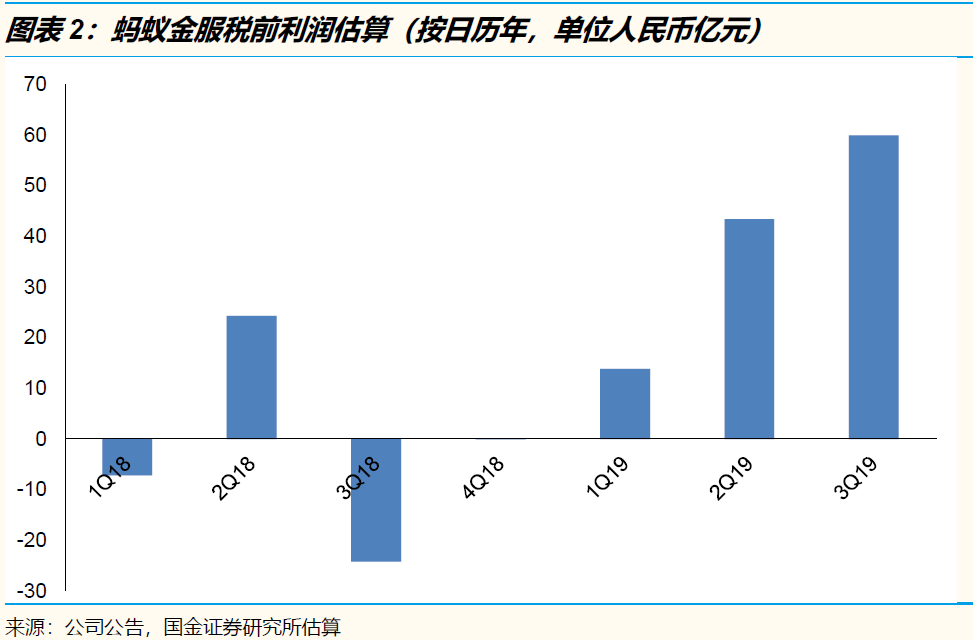

必須指出:在歷史上,微信支付和支付寶的補貼、折扣大戰,嚴重影響了兩家的盈利能力。對商家的費率減免和一部分直接補貼,導致了收入下降、成本上升;更大規模的消費者補貼則被計入銷售費用。2019年騰訊銷售費率同比明顯下降,其中一部分就是因為支付補貼的下降。2019年上半年,補貼大戰已經基本告終,這一點從螞蟻金服的盈利情況就可以看到——2018日曆年,螞蟻金服有三個季度出現虧損;2019日曆年迄今的三個季度則處於盈利狀態,而且税前利潤越來越高。如果螞蟻金服和騰訊都樂意休戰,那麼微信支付的盈利能力無疑將走上一個新的台階。

我們估計,在2019日曆年,螞蟻金服的税前利潤達到200億元的問題不大;在3-5年內,螞蟻金服實現500億甚至800億量級的税前利潤,是合理的、有可能的。畢竟,早在2017年,螞蟻金服的季度税前利潤就曾達到50億量級,只是此後愈演愈烈的補貼大戰嚴重影響了利潤。與螞蟻金服相比,騰訊在理財、貸款方面明顯落後,但是在支付方面有過之;只要不斷地拓展產品線、強化與金融機構的關係、做好技術和風控工作,騰訊金融科技的實際利潤完全可以達到螞蟻金服的相同量級。

遊戲業務的增長比看起來更好、更可持續

2019Q3,騰訊手遊收入同比增長25%、端遊收入同比下滑7%,均略低於我們的預期。但是,資產負債表為我們提供了更多信息——“遞延收入”(主要體現已充值而未消費的遊戲流水)同比大幅上升,目前處於歷史最高點。我們認為,這提現了《和平精英》商業化大獲成功、《王者榮耀》《英雄聯盟》流水繼續增長,以上三款遊戲的攤銷週期明顯較長。此外,2019年8-9月,騰訊放慢了手遊新品上線節奏,顯然是為未來做儲備。

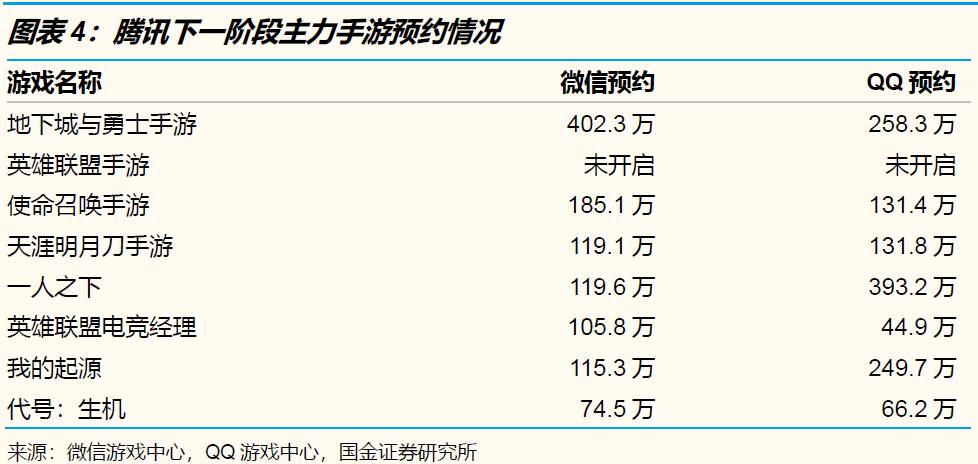

2020年,騰訊將有兩款“端轉手”大作——《地下城與勇士》《英雄聯盟》手游上線。對於90後玩家而言,《地下城與勇士》的地位怎麼估計都不過分;我們估計,該手遊推出後的峯值月流水肯定會超過10億,甚至可能超過20億。《英雄聯盟》在全球具備深厚的羣眾基礎,問題在於:它的玩法與《王者榮耀》類似。騰訊一貫鼓勵“內部賽馬”,這兩款遊戲必將展開競爭。我們預計,《王者榮耀》在國內的地位已經很難撼動,但是《英雄聯盟》可以在海外市場取得突破。總而言之,明年仍然是騰訊的遊戲大年。

本季度騰訊首次披露:來自海外的遊戲收入佔比超過10%。我們估計,在端遊方面,海外收入佔比一直在10%以上,主要是《英雄聯盟》的貢獻;在手遊方面,隨着《王者榮耀》海外版、PUBG Mobile的崛起,海外市場對騰訊的貢獻越來越大。2019年9月30日,騰訊研發、動視發行的《使命召喚》手遊全球上線,我們估計首月流水約6000萬美元,創下了騰訊遊戲海外首月流水的最高紀錄。我們相信,隨着對Supercell的收購、《英雄聯盟》手遊的上線,海外市場將為騰訊帶來下一波增長。

社交廣告的良好勢頭被媒體廣告所掩蓋了

2019Q3,騰訊社交廣告收入同比增長32%,在宏觀經濟減速的環境下,這樣的戰績算是良好;然而,媒體廣告收入同比下滑28%,對廣告業務乃至公司整體業績構成了嚴重的拖累。我們認為,問題主要出在騰訊視頻,其次出在騰訊新聞——雖然視頻內容播出節奏調整產生了一些季節性影響,但是歸根結底,騰訊的媒體平台對廣告主缺乏足夠的吸引力。

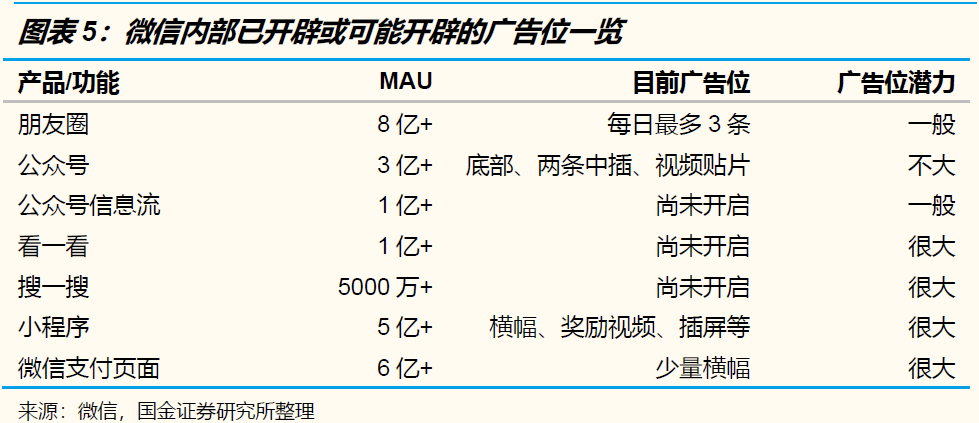

騰訊廣告業務存在很多問題——銷售能力不強、內部數據未打通、組織架構尚未理順,而長期增長的機遇仍然在於微信。如果微信團隊願意對廣告主開放更多用户數據(前提是合規)、釋放更多廣告位,微信廣告仍有很大的上升空間。雖然朋友圈和公眾號AdLoad上升空間不大,但是“看一看”“搜一搜”和小程序仍有大量的潛在廣告位。

現階段,騰訊廣告業務的焦點是推出更靈活的廣告形式、提高轉化率。例如,朋友圈廣告在2018年以前一直以高端品牌為主,2019年7月開始允許小程序直接投放到朋友圈,11月又推出了“行動式卡片廣告”——鼓勵用户直接點擊跳轉到小程序或下載App。10月底,騰訊還推出了“附近推”營銷解決方案,允許中小商户向3公里內的潛在消費者投放朋友圈廣告。一言以蔽之:朋友圈廣告越來越從“品牌”轉向“效果”。

我們認為,騰訊媒體廣告業務大幅下滑的根源在於效果不佳。視頻貼片廣告是一種轉化率極低、價格較高的廣告形式,廣告主紛紛轉向短視頻、信息流等效果更好的廣告形式;在信息流媒體方面,騰訊從來未曾佔據市場領先位置。微信正在通過廣告形式多樣化、降低廣告主門檻、引進LBS等精準定位機制等方式,避免重蹈覆轍,實現可持續增長。

風險因素

作為互聯網公司,監管風險是不可忽視的。遊戲、視頻、第三方支付等都屬於國家嚴格監管的行業,政策變化可能難以預知。

騰訊正在拓展包括金融支付、雲計算、人工智能等在內的新業務,在這些領域已經存在強大的競爭對手,公司可能無法達到戰略預期。

技術是互聯網公司的生命線,而騰訊的基礎研究水平並不明顯高於同行,因此存在技術進步帶來的業務和產品替代風險。

騰訊對外進行大量戰略投資,而且信息披露細節較少;雖然騰訊每年都進行大量投資減值撥備,但是仍不能忽略戰略投資減值的風險。