機構:國金證券

評級:增持

目標價:22.40港元

投資邏輯

宏觀經濟增速繼續放緩,網絡招聘平台面臨挑戰和機遇。近年來,國內就業市場需求呈現明顯從傳統行業向新興行業轉移的結構變化。2018年以來,受到宏觀經濟下行的壓力,企業未大量釋放增量崗位且對招聘預算有節制。但是產業新機會猶存,並不是一味的變差。以互聯網行業為例,快手和抖音的MAU在2019年9月相比2018年1月分別實現了91%和381%的增長,拼多多的MAU增速也有57%。5G產業鏈深化發展,技術類、計算機類崗位的中高端人才“吃香”。不斷冒出的互聯網新秀在引領用户新需求時也需要人才來研發和運營。行業內各家仍激烈競爭,在中高端人才招聘領域,獵聘專注於縱向拓展,不斷加強獵頭、技術等產業鏈重點方向的佈局。

企業對於人才匹配精準度的追求變得更高,中高端人才招聘更甚。在經濟形勢好時,企業招聘員工通常採取“廣撒網”策略,對不以最終入職結果為導向的服務採購也相對寬鬆。平均發力下,招聘行業參與玩家很有可能共享客户資源,相對“蛋糕”也不會被獨享。而在經濟形勢沒有那麼明朗時,企業更加註重招聘效率和質量。尤其是在招聘中高端人才時,更加以結果為導向,爭取以最具性價比的方式高效達到職位和人才精準匹配。獵聘的BHC(僱主-獵頭-求職者)模式在行業內相對受益,“面試快”和“入職快”結果導向性服務更受青睞,公司的付費僱主數和ARPPU得到持續提升。

規模效應顯現,獲客成本降低,獵聘已進入營業利潤釋放期。前期為建立品牌效應,獵聘銷售費用率處於較高水平,在一定程度上拉低了利潤率。2019年上半年,公司銷售費用率大幅降低,直接帶動了盈利能力的顯現,1H19營業利潤率首次轉正為7.8%。我們預計銷售費用率仍有較大下降空間。

投資建議

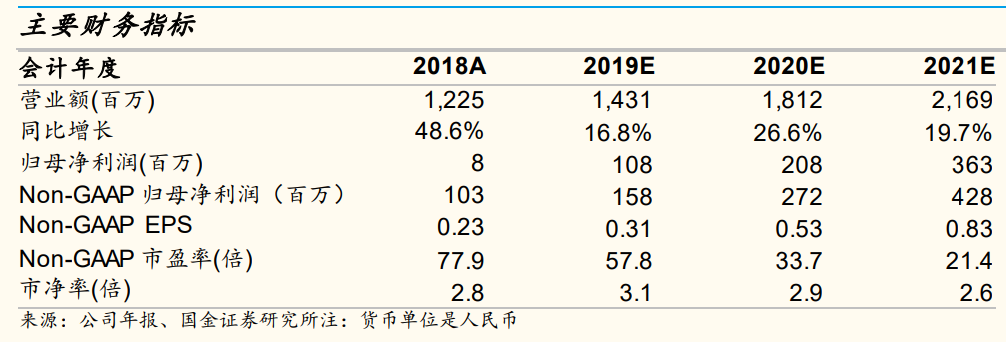

受到宏觀經濟持續下行影響,我們判斷未來公司企業客户服務收入增速較先前預測有所放緩,且銷售費用率的下降幅度更為緩和。我們將2019-21年Non-GAAP淨利潤預期分別下調59.5%/56.2%/56.1%;但是,我們認為當前股價已經充分體現了盈利預測的下降。我們採取DCF模型進行估值,假設11.3%的WACC和3.0%的永續增長率。考慮到淨現金和非核心資產價值,得到目標價為22.40港元。我們看好公司的長期競爭優勢,維持“增持”評級,目標價位分別對應2019-21年Non-GAAPP/E為66/38/24倍。

風險提示:宏觀經濟下行;市場競爭;技術替代;監管和信息泄露風險。