機構:招商證券

評級:買入

目標價:14.4港元

■ 中國教育集團宣佈以9.4倍EV/EBITDA的估值收購澳大利亞國王學院

■ 新增學校將與中教集團現有學校形成協同效應,提升20財年收入10%、 核心每股盈利6%

■ 重申買入評級,上調盈利預測及目標價

新增併購:澳大利亞國王學院

中教控股9月23日公告以1.34億澳元(合6.47億人民幣)的總支付對價,無 現金無負債收購澳大利亞國王學院100%股權。總對價中包含1.05億澳元的 延遲支付,作為對原管理層的業績激勵對價,業績達標後支付。收購後澳 大利亞國王學院原首席執行官將仍作為校長留任。對比中教先前於6月收購 的重慶學校的12.2倍EV/EBITDA,以及行業平均14-15倍的水平,我們認為 此次交易的9.4倍EV/EBITDA的估值非常具有吸引力。澳大利亞國王學院提 供12個碩士及本科層次的項目,並且已經獲得中國教育部涉外監管認證。

協同效應提振盈利

澳大利亞國王學院是中教控股第一個海外併購,也是上市以來的第七個並 購。目前學校共有2,455名學生,其中99%的學生為國際學生。澳大利亞國 王學院2019財年(6月30日年結)收入為人民幣1.83億元,毛利率達到 60.2%,EBITDA利潤率為37.5%,淨利潤率為23.4%。管理層看好海外留 學市場的長期發展,並且計劃提升澳大利亞國王學院的中國學生比例(目 前僅佔1%)。管理層強調此次收購對於中教控股的好處有:1)管理層將 很快推進澳大利亞國王學院與中教控股其他學校之間的國際項目,以期在 這些學校之間形成協同效應。2)澳大利亞國王學院將於20財年完成並表, 我們預計可以立即提振中教控股20財年收入10%,及核心每股盈利6%。

維持買入評級,上調盈利預測,上調目標價至14.4港元

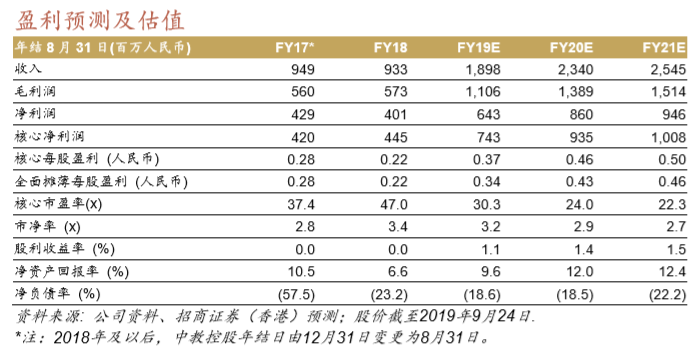

我們維持對中教控股的看好觀點。針對此次收購併表,我們調升20/21財年 核心盈利預測6%/4%。目前20/21財年的核心每股盈利預測為0.46元/0.50元 人民幣。我們上調目標價至14.4港元,基於未來12個月的28倍市盈率(維 持不變),隱含28倍20財年市盈率及26倍21財年市盈率