机构:国泰君安

评级:增持

目标价:9.20港元

本报告导读: 铝产能仍居行业首位、自备电成本优势短期难以撼动、产业集群优势越加凸显,我们 认为铝供给侧改革后的宏桥显被市场低估。

摘要:

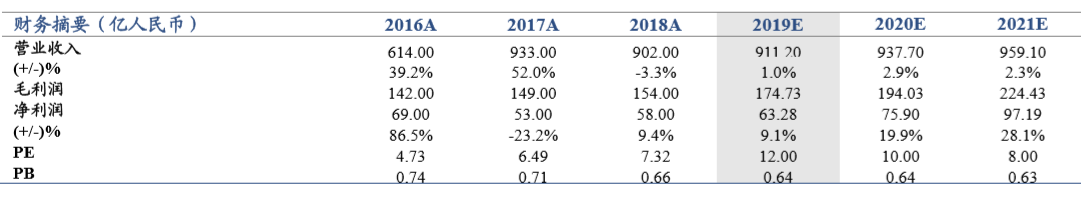

首次覆盖增持评级。我们认为 2019 供需边际好转将促使铝价触底反弹, 公司为铝行业龙头将充分受益于铝价上行。综合 PB 和 FCFF 估值法, 首次覆盖给予目标价人民币 8.26 元(折合 9.20 港币/股),预测公司 2019-2021 年 EPS 0.69/0.82/1.05 元,对应 2019-2021 年 PE 12/10/8 倍估值, 当前价格 5.25 港币/股,折合人民币 4.71 元/股,空间 75%,首次覆盖增 持评级。

与众不同的认识。市场普遍认为供给侧改革对公司影响巨大,其竞争优势 或已荡然无存,而我们认为公司仍为行业龙头,其产能、自备电、产业集 群优势短期内难以撼动,竞争优势目前已被显著低估:①公司 646 万吨电 解铝产能仍位居行业首位,铝价上行盈利弹性巨大,弹性测算显示,铝价 每上行 500 元/吨,公司归母净利将增加约 16 亿元;②公司自备电或将征 收(补缴)过网费及政府性基金一直是市场担忧所在,但我们认为在煤价 上行,自备电相对成本优势已明显缩减及国家努力降低工业企业用电成本 大前提下,公司短期内补缴相关费用的可能性较小,自备电成本优势短期 内较难撼动;③公司产业集群优势带来的降本增效或被市场低估,上游原 材料氧化铝、阳极采购价明显低于市场价,下游临近加工客户,高铝水占 比有效节约运输、重熔成本,除电力外,公司上下游成本优势同样突出, 竞争优势极其明显。

2019 供需边际好转,铝价有望触底反弹。我们认为铝价有望在 2019 迎来反 弹:供给端受限于全行业盈利尚不乐观,电解铝企业减产意愿加强及新增 产能投产放缓,或增量有限,而需求端 2019 房地产竣工回暖有望带动需 求边际改善,铝价有望触底反弹,公司身为龙头将充分受益。 催化剂:铝价上行

风险提示:铝消费不及预期,公司自备电补缴政府性基金及过网费的风险