最近半導體領域發生了幾件大事。

先是美國在12月2日發佈半導體出口管制措施,限制名單包含140家中國公司;昨天(12月3日)盤後,中國半導體行業協會、中國汽車工業協會、中國互聯網協會、中國通信企業協會集體發佈聲明建議謹慎採購美國芯片。

中國有着龐大的芯片市場,2023年芯片市場規模超過1.2萬億元,還形成了龐大的下游產業集羣。在美國的出口管制,以及四大行業協會集體呼籲的背景下,半導體產業國產化節奏有望提速。

今天半導體板塊集體走高,新相微、納芯微、大為股份、成都華微等紛紛上升。

作為國家需要重點突破的領域,半導體企業獲得了資本市場的大力支持。今年以來,上海合晶、成都華微、燦芯股份已成功在A股上市,勝科納米已經過會,摩爾線程、壁仞科技、吉姆西等半導體企業也陸續啟動上市輔導備案。

近日,西安奕斯偉材料科技股份有限公司(簡稱“奕斯偉材料”)也在中信證券的保薦下衝擊科創板上市。

作為證監會《關於深化科創板改革服務科技創新和新質生產力發展的八條措施》發佈以來,上交所受理的首家未盈利企業,奕斯偉材料究竟有何來頭?

01

京東方創始人王東昇又幹出一個IPO

奕斯偉材料專注於12英寸硅片的研發、生產和銷售,產品廣泛應用於芯片製造,最終應用於智能手機、個人電腦、數據中心、物聯網、智能汽車等終端產品。

公司前身奕斯偉材料有限的法人主體前身為2016年3月設立的北京奕思眾合科技有限公司,後來更名,2020年4月再次更名為“西安奕斯偉材料科技有限公司”,並遷址西安。

西安已經成為我國重要的半導體生產製造基地之一,2003年以來,西安持續引進英飛凌、英特爾、三星、美光等國際半導體巨頭,以及中興、華為、華天、奕斯偉材料等國內半導體企業。

奕斯偉材料發展起來背後,離不開靈魂人物——王東昇。

王東昇出生於1957年,擁有碩士研究生學歷,他於1993年創立京東方並擔任董事長,帶領京東方解決了中國“少屏”的問題,並使京東方成長為全球半導體顯示領域的領軍企業,被業界譽為“中國半導體顯示產業之父”。

奕斯偉材料董事王東昇,圖片來源於公眾號京東方BOE

奕斯偉材料董事王東昇,圖片來源於公眾號京東方BOE

2019年王東昇從京東方卸任,應邀加入北京奕斯偉科技,開始致力於“芯”事業,他從2019年11月至今擔任奕斯偉集團董事長和奕斯偉計算董事長,還曾擔任奕斯偉材料有限董事長,如今是奕斯偉材料董事。

半導體是個燒錢的領域,奕斯偉材料成立以來已獲得多輪融資,公司估值也一路攀升。

2021年7月公司獲得寧波莊宣、中證投資、中網投等27家投資者增資,對應投前估值30億元;

2022年9月獲得寧波奕芯、嘉興雋望的增資,對應投前估值85億元;

2023年5月二期基金等8名投資者對其進行增資,對應投前估值177.05億元;

2024年6月公司新增5家股東受讓原股東毅達鑫業所持全部股份,對應估值約240億元。

股權結構方面,截至招股説明書籤署日,奕斯偉集團及其一致行動人直接控制公司24.93%的股份,為控股股東;王東昇及與其保持一致行動的米鵬、楊新元、劉還平直接和間接控制奕斯偉集團合計67.92%的股權,為奕斯偉材料實際控制人。同時,陝西集成電路基金、二期基金等均為公司股東。

02

為中國大陸最大的12英寸硅片廠商

硅片是芯片製造的“地基”,硅片的性能和供應能力直接影響半導體產業鏈的競爭力。

從技術層面來看,電子級硅片按直徑大小可分為6英寸及以下、8 英寸和12英寸三類規格。硅片面積越大,生產的芯片數量越多,硅片邊緣浪費面積越小,單位芯片的成本越低。半導體硅片呈現出不斷向大尺寸方向發展的趨勢。

8英寸及以下硅片主要用於90納米及以上成熟製程半導體產品,國內一些硅片廠商已具備一定市場影響力,國內12英寸硅片供需結構的矛盾更加突出。

2023年12英寸硅片佔全球硅片出貨面積的7成以上,已成為市場主流。同時,12英寸產能也是全球晶圓廠擴產的主要方向,預計未來12英寸硅片全球出貨面積佔比將持續提升。

業務方面,奕斯偉材料僅專注於12英寸硅片,不涉及8英寸及以下硅片業務。

根據用途劃分,公司12英寸硅片可分為正片和測試片,其中測試片用於晶圓廠對產線設備工藝環境的調試和檢測,並不直接用於晶圓製造;拋光片主要用於DRAM、NAND Flash等存儲芯片製造;外延片主要用於CPU\GPU\手機SOC\嵌入式MCU為代表的邏輯芯片製造。

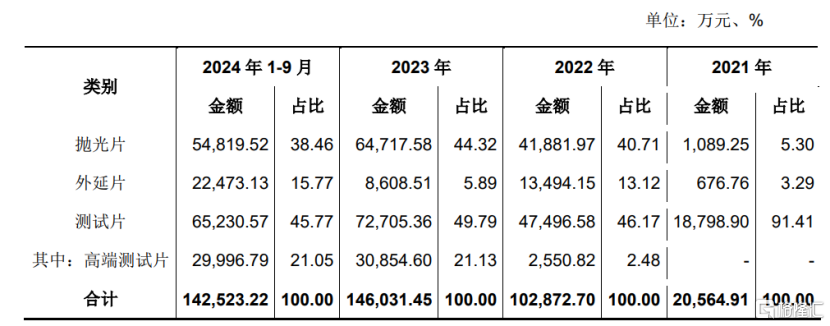

具體來看,2021年、2022年、2023年、2024年1-9月(簡稱“報吿期”),奕斯偉材料的拋光片產品營收佔比從5.3%大幅增長至38.46%,測試片的營收佔比則從91.41%降至45.77%,但公司高端測試片的營收佔比呈上升趨勢。

公司主營業務收入按產品分類構成情況,圖片來源:招股書

公司主營業務收入按產品分類構成情況,圖片來源:招股書

目前,奕斯偉材料首個核心製造基地已落地西安,該項目第一工廠已於2023年達產,本次發行上市募投項目的第二工廠已於2024年正式投產,計劃2026年達產。截至2024年三季度末,公司合併口徑產能已達65萬片/月。

基於截至2024年三季度末產能和2023年月均出貨量統計,奕斯偉材料均為中國大陸最大的12英寸硅片廠商,相應產能和月均出貨量同期全球佔比分別約為7%和4%。

03

出貨量和營收持續增長,但尚未實現盈利

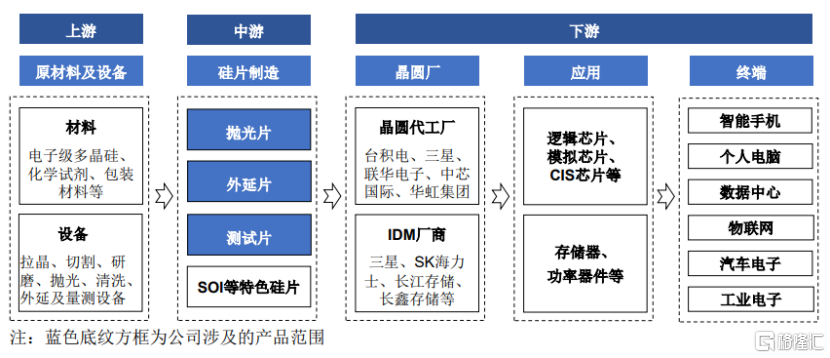

半導體產業鏈分為上游的原材料及設備,中游的拋光片、外延片、測試片等硅片製造,以及下游晶圓廠和手機電腦等應用終端。而專注於12英寸硅片產品的奕斯偉材料處於中游硅片製造環節。

半導體產業鏈情況,圖片來源:招股書

半導體產業鏈情況,圖片來源:招股書

近年來,隨着智能手機、電腦、物聯網、汽車電子、人工智能等終端需求持續湧現,半導體市場規模整體呈增長趨勢。據WSTS統計,2023年全球半導體市場規模已達到5269億美元。

而半導體硅片市場景氣度與下游半導體和終端應用市場高度相關。據SEMI統計,2023年全球電子級硅片(不含SOI硅片)銷售規模為124億美元,2017年至2023年的年均複合增長率為6.11%。

近年來,隨着產品出貨量的提升,奕斯偉材料的營收也呈增長趨勢。但由於初始投資規模大、固定成本和研發投入高、高端產品認證和放量週期長,目前公司尚未實現盈利。

招股書顯示,2021年至2023年,奕斯偉材料的出貨量從68.19萬片增加至379.47萬片,對應的營業收入從2.08億元升至14.74億元,同期淨利潤卻持續虧損,2024年前9個月公司淨利潤依然為-5.89億元。

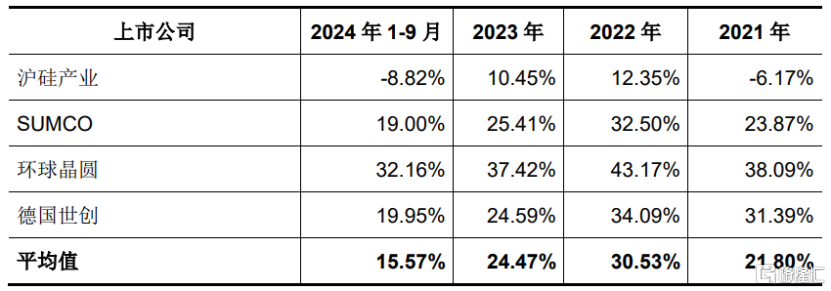

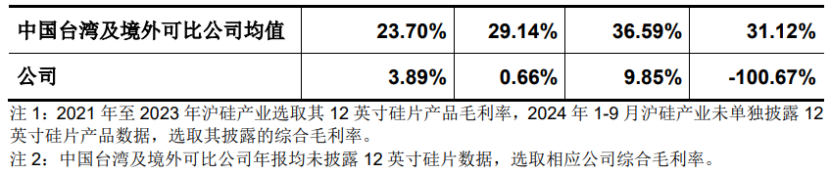

報吿期內,考慮存貨跌價準備轉銷等因素後,奕斯偉材料的主營業務毛利率分別為100.67%、9.85%、0.66%和3.89%,主要由於公司前期處於產能爬坡、市場開拓、技術研發和產品結構逐步優化階段,重資產模式產能轉固導致固定成本較高。

奕斯偉材料的毛利率低於可比公司SUMCO、環球晶圓、德國世創,由於可比公司12英寸硅片技術成熟、工藝穩定,產線建設較早部分固定資產已折舊完畢,且產銷規模大,規模效應更強等原因導致。

2021年至2023年,奕斯偉材料的毛利率水平低於滬硅產業,主要系公司平均單價低於滬硅產業,且平均單位成本相對較高所致,但公司2024年1-9月平均單位成本已低於滬硅產業。

同行業可比公司毛利率比較分析,圖片來源:招股書

同行業可比公司毛利率比較分析,圖片來源:招股書

目前,奕斯偉材料已向聯華電子、力積電、格羅方德、美光科技等全球一線晶圓廠批量供貨,報吿期各期,外銷收入佔比穩定在30%左右。

競爭格局方面,據統計,目前全球前五大半導體硅片廠商12英寸硅片產能佔比仍高達80%,出貨量佔比預計高達85%,呈寡頭壟斷格局。

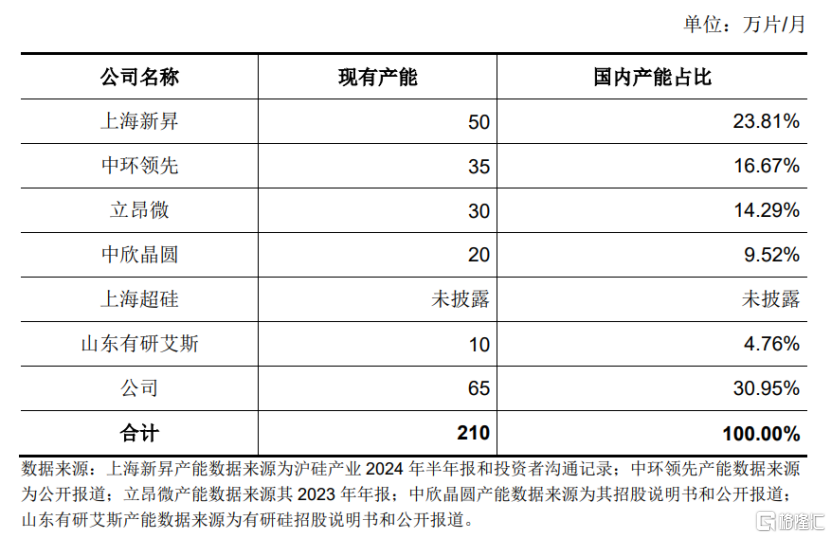

境內廠商技術研發和產業化起步較晚,目前成規模國內廠商包括上海新昇、中環領先、立昂微、中欣晶圓等。

國內廠商各自12英寸硅片產能情況,圖片來源:招股書

國內廠商各自12英寸硅片產能情況,圖片來源:招股書

04

尾聲

總的來説,半導體硅片行業技術門檻極高,對企業的資金和技術實力都有較高要求。目前全球半導體硅片市場主要由幾家海外巨頭壟斷,而奕斯偉材料等國內少數能量產12英寸大硅片的企業市場佔有率較低,該領域存在較大國產替代空間。

半導體的國產化之路雖然充滿挑戰,但在全球科技競爭日益激烈的當下,我國若要在風雲變幻的國際舞台上穩穩立足,實現科技領域的自立自強,半導體的國產化便是那條必須毅然踏上的征途。如今半導體國產替代刻不容緩,期待看到更多國產半導體企業的崛起。