兄弟姐妹們,牛回速歸~

突發上升,絕地反擊,大奇跡日。

放量深V反轉,大盤低開後下探後單邊回升,滬指、創業板指雙雙回收整數點位。上證指數收盤上升1.53%重返3300點,創業板指上升2.73%,深證成指上升2.25%。

港股持續走高,恒生科技指數升幅達4%,恒生指數升逾2.6%。

中信建投陳果:當下是未來多年做多A股市場的一次歷史性機遇!

1

超6400億!南下資金繼續掃貨

9月份港股出現大爆發,恒生科技指數月升幅33.45%,今年前三季度一度升超26%,位居全球主要股指升幅第一。

10月初港股開始回落。其中,恒生指數和恒生科技指數四季度表現落後於全球,恒生科技指數距年內高點最大回撤幅度也一度高達20%。

儘管波動加劇,南向資金仍舊繼續掃貨。10月至今,南向資金合計淨買入超1700億元。

截至11月26日,今年以來南向資金累計淨買入港股金額高達6960.60億港元,已超過2020年度6721億港元淨流入額的歷史高點。

其中,阿里巴巴、小米集團、騰訊控股等科技股成為資金近期流入的主要方向,這些公司也是2024年回購潮主力軍。

港股的回購力度也是超過往年。Wind數據顯示,截至11月25日收盤,今年以來有264家港股上市公司進行了回購,回購總金額約2385億港元,是去年回購金額(2023年回購金額1021.98億港元)的2倍之多。

騰訊控股年內回購金額超960億港元。此前三年騰訊一直保持着回購節奏,2021—2023年回購金額分別約26億港元、338億港元和490億港元。

回購榜單上,匯豐控股、美團-W和友邦保險緊隨其後,回購總額分別約398億港元、288億港元和281億港元。此外,快手-W、小米集團-W、東嶽集團等年內回購超30億港元,回購總金額分別約46億港元、37億港元、36億港元。

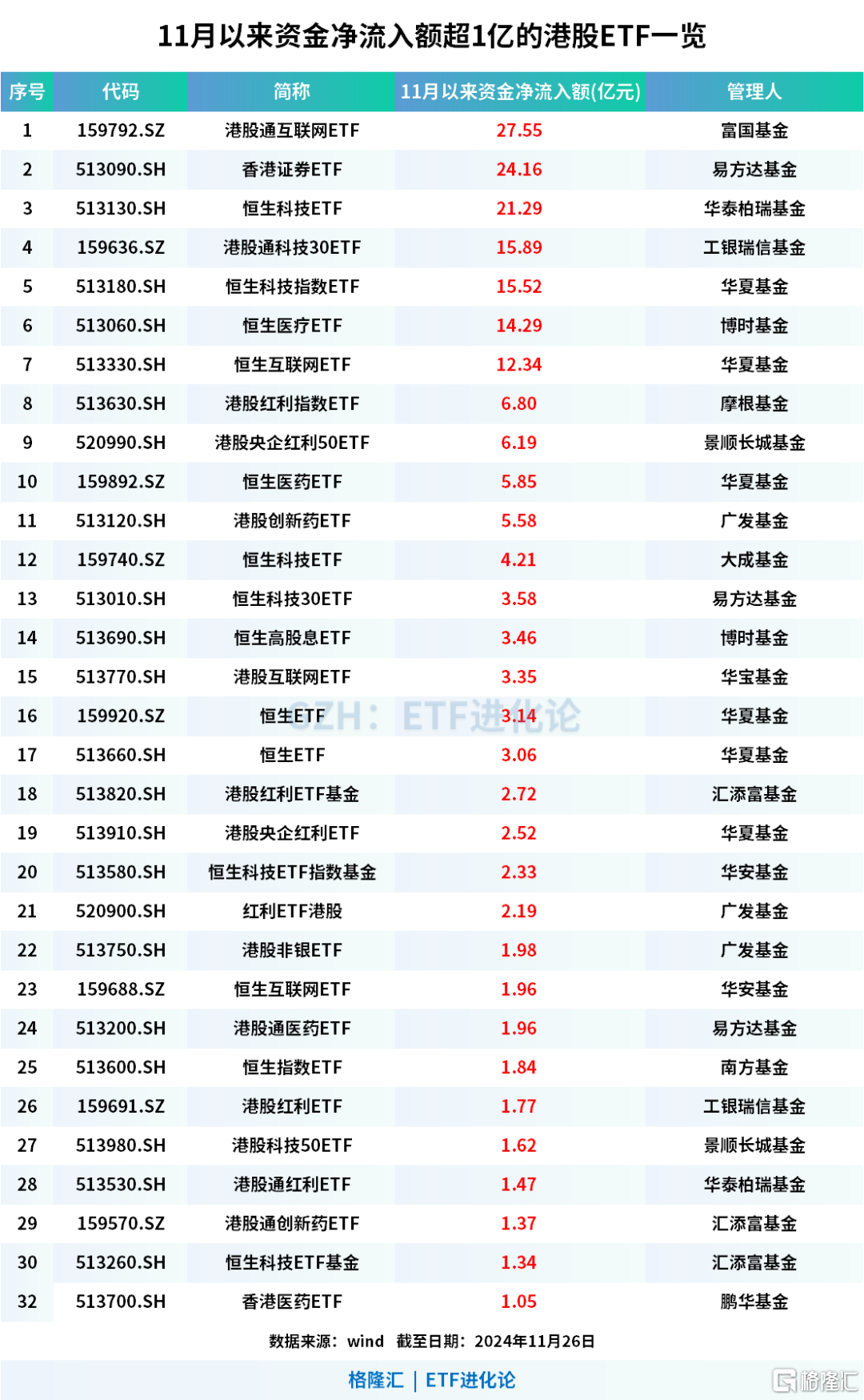

多隻港股ETF也持續獲得資金淨流入,超200億元資金在11月淨流入港股ETF。港股通互聯網ETF、香港證券ETF、恒生科技ETF本月內資金淨流入額均超20億元。

對於當下的市場,中信建投策略陳果團隊發文表示,繼續中期看好中國股市“信心重估牛”,隨着政策逐步加碼展開與見效,2025年牛市有望從“流動性牛”逐步邁向“基本面牛”,雖然過程中難免出現震盪分化,但市場將不會缺乏投資機會。

2

老網紅又開始躁動了!

美股三大指數集體上升,道指、標普刷新歷史高位。

受此影響,跨境ETF,尤其是掛鈎美元資產的相關產品,溢價率又開始出現回升。

其中,景順長城標普消費ETF升超9%,位居榜首,該ETF溢價率18%,為當前ETF最高溢價水平。國泰標普500ETF、華夏標普ETF、博時標普500ETF、景順長城納指科技ETF等溢價率也高達5%以上。

(本文內容均為客觀數據信息羅列,不構成任何投資建議)

(本文內容均為客觀數據信息羅列,不構成任何投資建議)

跨境ETF是市場的老網紅了。今年2月,納指科技ETF、美國50ETF、納指ETF、日經225、沙特ETF曾出現10%以上的高溢價,遠超歷史正常水平。

當時各大基金接連發出溢價風險提示。所謂高溢價率,通常也意味着潛在的波動性增強,當許多投資者集中湧入一個品種時,一旦情緒逆轉可能導致大幅波動。

此前在跨境ETF溢價率居高不下,一度成為市場熱議的焦點。直到今年9月底,隨着中國資產大爆發,跨境ETF溢價率出現較大回落。

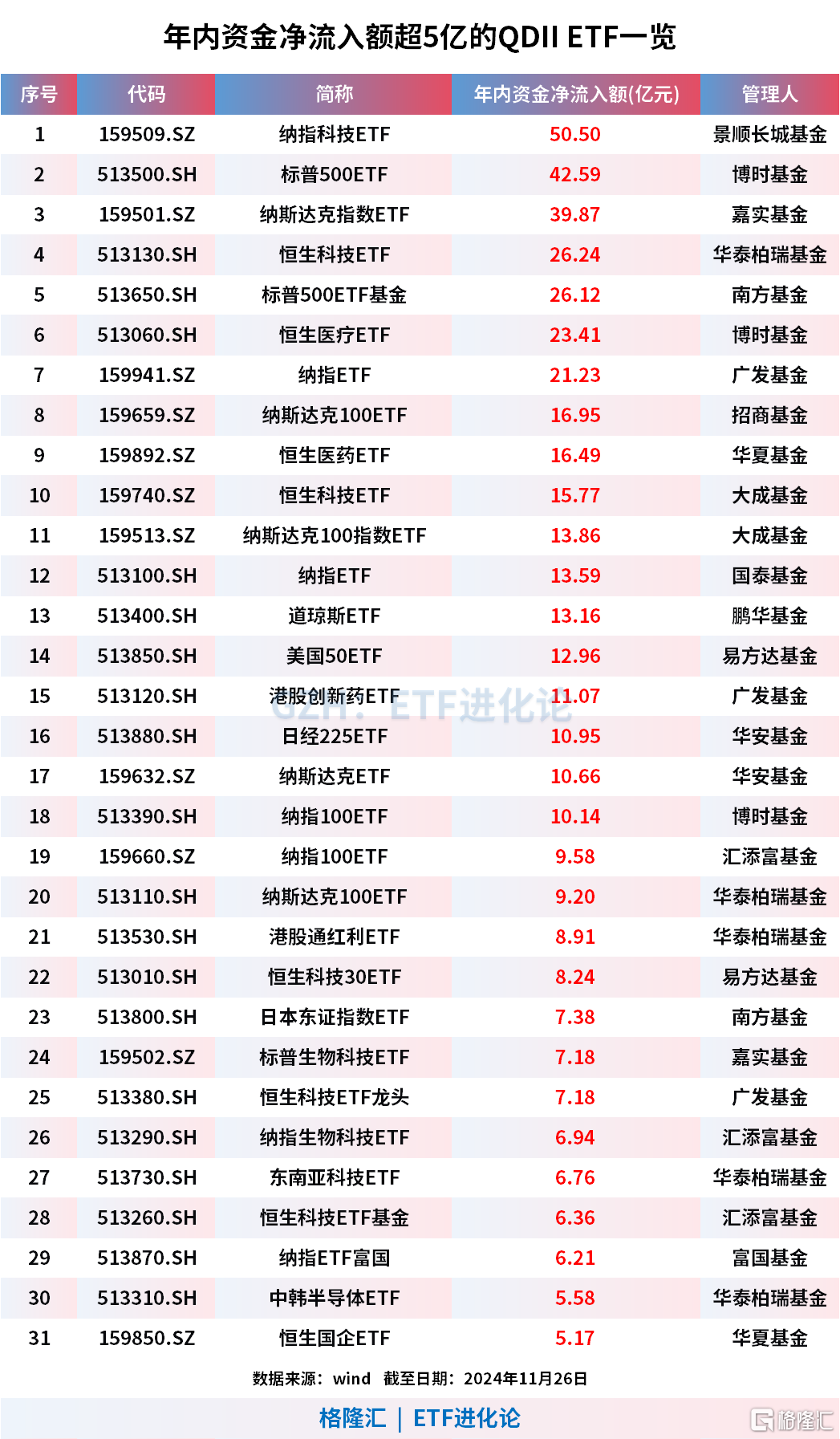

總體上,今年跨境ETF呈現資金淨流入的局面。截至11月26日,年初至今超324億元資金淨流入QDIIETF,主要流入跟蹤納斯達克、標普500指數相關ETF。

其中景順長城納指科技ETF、博時標普500ETF、嘉實納斯達克指數ETF年內資金淨流入額分別為50.50億元、42.59億元、39.87億元。

3

A股被誰買了?

這幾年,A股究竟被誰買走了?

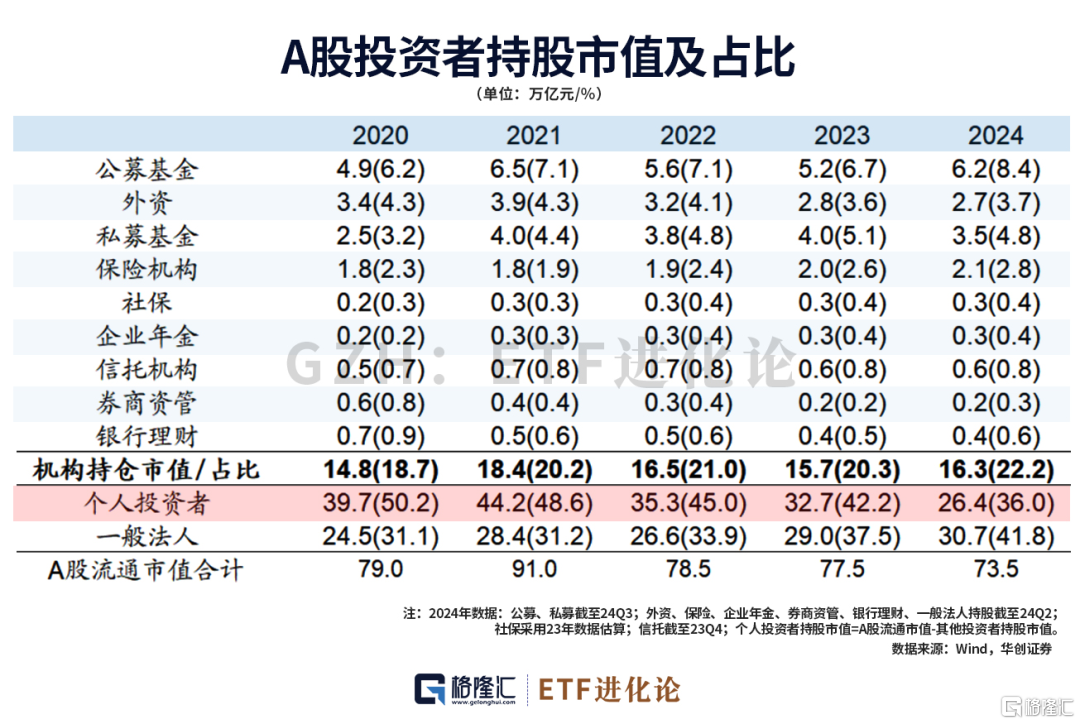

個人投資者的持股佔比驟降,但佔比仍然不低。私募、外資持股市值縮減,保險資金持股市值上升。公募基金持股市值變動不大,但結構發生了巨大變化:被動公募基金持股已經超過主動公募了。

華創證券統計了一份A股投資者結構概覽,數據頗有意思,具體來看:

第一,個人投資者的持股市值驟降。從2021年末的44.2萬億降至今年三季度的26.4萬億。與此同時,持股比例也從2022年的50.2%驟降至今年三季度的36%。

第二,一般法人的持股市值穩步增長,成為當前A股主要持股力量。自2020年的24.5萬億穩步增長至今年三季度末的30.7萬億,持股比例也從31.1%上升至41.8%。

第三,這幾年機構投資者持倉悄然發生變動,被動基金規模暴增成為公募基金主力軍。

機構投資者分為公募、外資、私募、保險。截至今年三季度末,A股機構投資者持股市值已達到16.3萬億,佔比為22.2%。

幾大機構投資者的持股市值和佔比,變動如下:公募持股市值6.2萬億(8.4%),較2021年末上升1.3%;私募3.5萬億(4.8%),較2021年末上升0.4%;外資2.7萬億(3.7%),下降0.6%;保險2.1萬億(2.8%),上升0.9%。

機構投資者的數據,具體來看:

1.公募:截至今年三季度末,公募基金持股市值總規模達到6.2萬億。

公募基金中的被動基金規模,佔比出現暴增,從2021年底21.6%上升至51.2%。

其中,被動:主動規模從2021年底的2:8上升至今5:5,被動(3.2萬億)首次超過主動(3.0萬億)。

分類別來看,被動指數型基金(普通指數基金、ETF、ETF聯接基金等)的持股市值達到3.0萬億,佔比47.7%,其中ETF規模達到2.8萬億。

2.國資機構持有ETF規模佔比達到53.2%。

截至今年二季度末,國資機構持有ETF規模0.6萬億,佔比達到53.2%,較2021年底上升31.5%,為當前主要增量資金來源。

3.私募規模縮減至3.5萬億。

截至今年三季度末,私募基金持股市值達到3.5萬億,佔比4.8%,規模下降或更多源於量化規模的縮減。

根據基金業協會數據,2022年末量化對沖策略的私募基金規模達到1.3萬億,佔比達到26.0%。2024年初以來,頭部量化私募規模出現大幅下降,600億+梯隊從去年末的4家縮減至今0家。

4.外資持股市值較2021年末下降31.4%,保險上升至2.1萬億。

截至今年二季度末,外資持股市值達到2.7萬億,較2021年末下降31.4%。保險機構持股市值達到2.1萬億,較2021年末上升0.3萬億;倉位比例達到7.0%,較2021年末下降0.6%。