今天A股開始加速分化,印證此前所説的瘋牛轉慢牛走勢。

截至收市,滬指上升1.32%守住3300大關,創業板繼續下跌2.95%;全天成交2.14萬億,比一前日縮量7968億。雖然創業板看似跌挺多,但回撤幅度完全在預期之內,牛市的基礎還在。

其實原本大家就預期今天主板全A都會繼續回調,但早上央媽一則及時的重磅公吿改變了市場的局面,一舉讓紅利板塊(高息股)成為全市表現最好的板塊,其中紅利低波ETF(159525)、央企紅利ETF(159332)今日均升超4.2%,恒生紅利ETF(513950)今日升超3%。

據央媽公吿,支持符合條件的證券、基金、保險公司以債券、股票ETF、滬深300成分股等資產為抵押以換入國債、央行票據等高等級流動性資產。首期操作規模5000億元,視情況可進一步擴大操作規模。即日起接受申報。

這個超級大禮包,既超預期,也讓高息股成為了當下最確定的主線。

01

超級大禮包真來了

5000億的資產互換額度,是給證券、基金、保險公司可以拿着自己手上的債券、股票資產去換央行手上換國債、央行票據等高流動性資產,然後再把這部分資產在市場上進行質押或交易來獲取資金,進而用來投資股票市場。

按照之前政策指示,首批5千億,加上支持上市公司股票回購增持再貸款的3千億,總共8千億,而且後面可能還有第二、三批。

而且這些資金在買了新資產後還可以繼續重複進行互換申請,直至額度用完,甚至機構本身也可以通過其他途徑再融資(比如抵押證券本就符合政策支持,當然利率和折扣可能沒有這麼優惠)。

這麼下來,只要機構願意,潛在的入市資金規模將會是很大的。

要注意到,由於這些額度是給證券、基金和保險公司用的,還有包括社保養老等長線資金,它們對權益資產的配置策略要求偏穩健甚至保守型,它們大部分配置方向必然是去挑長期有穩定高股息同時股價波動率小點的優質資產(當然也有一定比例會配置低息但穩定的行業龍頭,以押注未來股價上升收益)。

同時互換資金也是有成本的,即使按照最便宜的1.75%利率,加上其他或然成本,實際可能都要到1.9%往上了。據小作文傳出,當前已經有幾家券商拿到了試點額度,利息1.8%。

如果這些資金要配置股票和基金,那麼考慮到風險代價,預期收益率必然要顯著高於這個水平,至少4%或5%以上。

那麼縮圈選擇下來,它們配置方向就水落石出了——紅利資產(長期穩定高息股),是幾乎唯一符合要求的方向。

大家不妨想象一下,在潛在大量資金的流入下,抱團現象很可能避免不了,當年那些所謂超級大白馬,是否又有可能重新站起來了。

不過這貸款怎麼用,仍是一個比較棘手的問題,機構必然要認真權衡好風險與收益。

因為當下A股這個最新狀態,對於它們來説已不是大規模入場的最好時機。

一方面,在超級大升之後,現在幾乎所有A股公司的估值已經上了一大台階,不僅吸引力明顯有所減弱,而且短期明顯回調風險。

另一方面,宏觀經濟面的形勢如何大家都是門兒清,儘管當前逆週期政策的力度空前,但想要經濟面確定回穩走強,還需要更長時間觀察驗證,而行業利潤什麼時候回升,進而維護上市公司市值和分紅,也確實需要打問號。

在這種情況下,這些機構們不可能樂觀,現在就無腦加倉。

要知道,在近幾年隨着經濟面和股市下跌的雙殺下,這些機構是踩過大坑的,尤其地產資產、權益資產投資虧損造成的利潤損失影響很大。

比如新華保險2023年利潤為87.12億元,一下子退至2018年的水平,就是因為受投資端拖累當年投資資產買賣價差損益-125億元。

實際上,機構對於權益資金(股票/基金等)的實際配置比例近年來都控制在較低水平。據某知名券商首席報吿指出,目前“我國養老金、保險資金等權益投資佔比僅為10%至20%,遠低於國際水平約50%的水平,也與我國政策規定的社保基金40%、保險資金45%上限相比,差距甚遠。”

2023年,在A股五家上市保險公司投資組合中,權益市場資產配置在總資產佔比最高的新華保險也只有14.2%,其次為中國人保和中國人壽,佔比為11.4%、11.23%。

數據顯示,2024年上半年,壽險公司資金運用餘額為27.71萬億元,其中13.36萬億元投向了債券,佔比達48.22%。它們寧願購買債券,拿大概2.5%的穩定收益,也不敢多配置股票和基金。

這並不是它們沒資金投資權益資產,而是單純出於風險考慮。當然了,如果未來的經濟和股市向着預期的方向走,這些機構就會是最大的贏家。

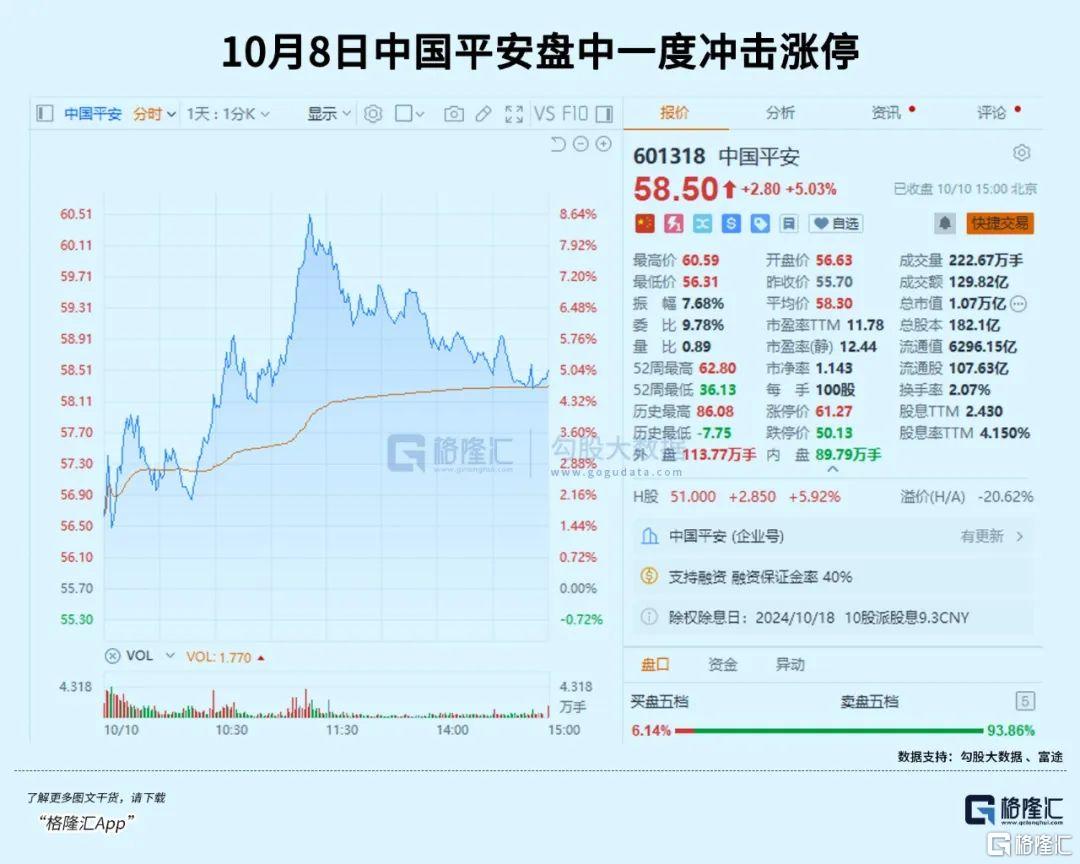

實際上,現在市場也是傾於相信它們,所以今天的保險股出現了逆勢上升,新華保險、中國平安盤中一度衝擊升停。

02

最確定的主線方向

前面提到,長線資金投資A股的比例不足,相距國際水平還有很大的提升空間。他們的配置比例會隨着市場行情調整,卻始終難觸及比例上限。

從長線資金的利益出發,A股的風險回報比亟待提升,才有進一步增加配置的意願。但這部分資金又是保持股市穩定,充分發揮價值發現作用的壓艙石,他們自身就是提高風險回報比的必要參與者。

但潛在的套利機會是擺在那裏的。

剩下的問題只是:長線資金會如何捕捉這樣的機會充分獲益?

答案也很明顯,就是繼續增加高股息資產的投資。

其實,普通股民對這輪行情可能還存在一些明顯的誤區,首先是買啥都能升。

過去一年,資金對高息股資產青睞有加,因為此前已經升過多輪,由於自身的防禦屬性和牛市風險偏好提升其實是有衝突的,在這輪行情中被晾在了最後。

有些紅利大本營板塊有着明確的政策利好,如即將增加核心資本金的銀行,破淨股遍佈的鋼鐵、化工板塊,和大盤收益相比,有的升幅差強人意,但是像交運、煤炭、公用事業板塊,則是顯然的吊車尾。

但經過這輪迅速上升的行情之後,紅利板塊的股息率並沒有大幅調整,也就是説,不需要擔憂因為升的過高而失去配置價值,反而相對有了更多的補升空間。

從上圖可以看出,雖然大盤和滬深300的股息率隨着上升而調整的幅度更大,而中證紅利和享受AH溢價的港股中國企業,股息率變化並不大。

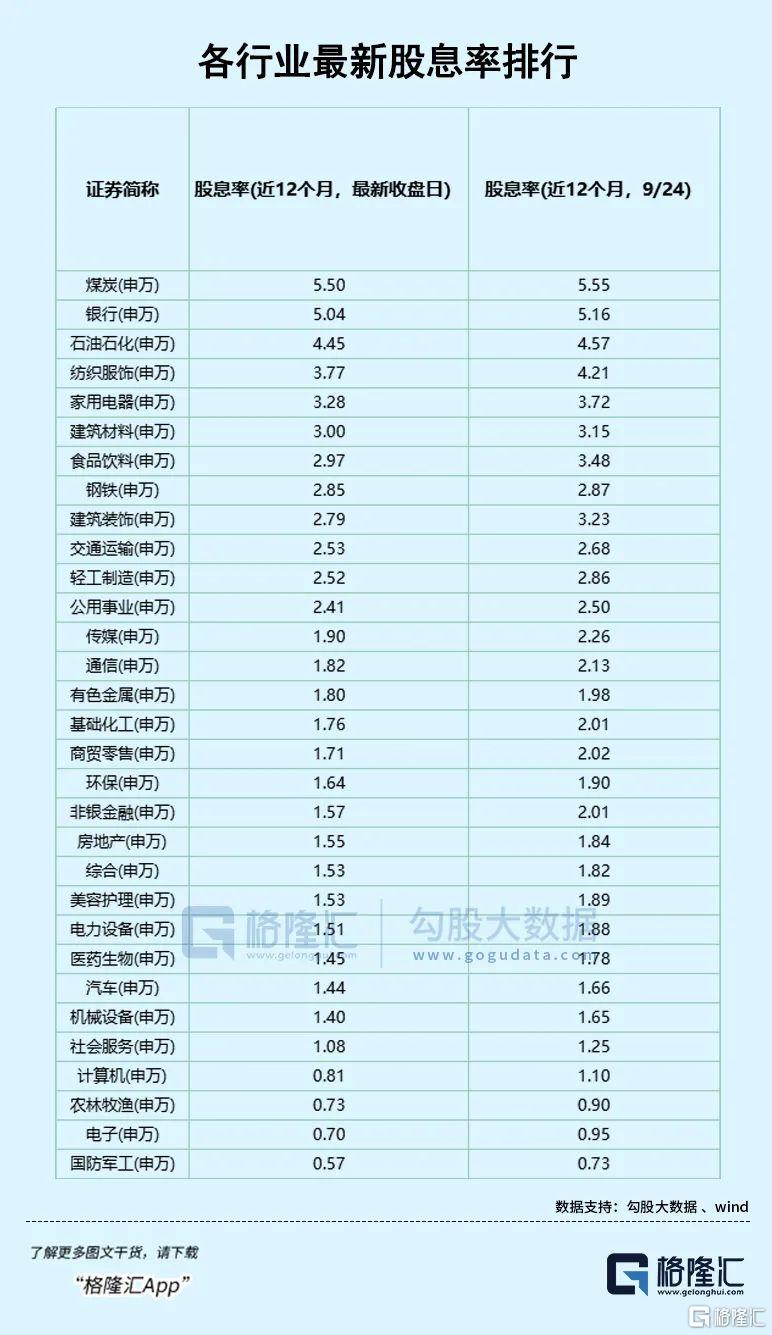

我們簡單統計一下,假如互換便利的資金成本在2%上下,像煤炭、銀行、石油石化、紡織、家電等12個板塊都能享受到套息收益,至多能收穫3.5%的分紅淨回報,多數傳統紅利板塊依然保持着穩定的股息率。

另一方面,長期來看,政策面對上市公司的分紅監管有所提升,要求提升經營質量從而回饋股東,未來符合這樣審美的企業或多或少會持續湧現,這是在配置需求端的改善。所以這裏面的投資機遇,肯定還是與非常多的。

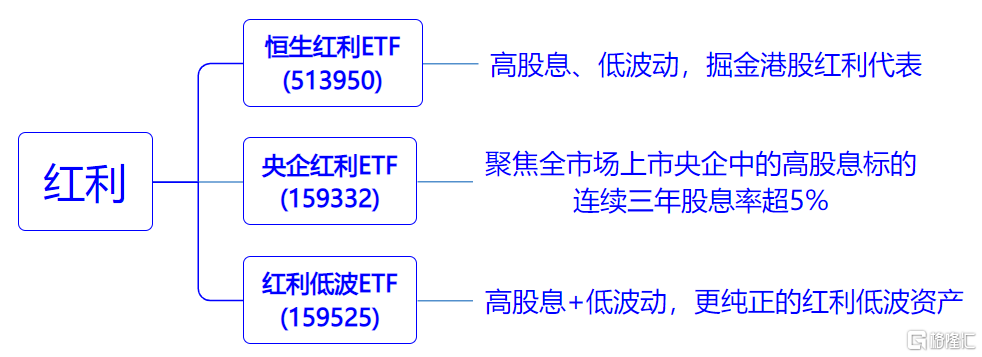

高股息、紅利股有很多隻,精選個股難度大,直接投資相關指數ETF是攻守兼備的選擇之一。比如,聚焦於港股高股息且分紅税率很有優勢的恒生紅利ETF(513950);佈局央、國企優質龍頭的央企紅利ETF(159332);高分紅+低波動雙“BUFF”加成的紅利低波ETF(159525)。

值得一提的是,投資香港市場,對於香港本地企業的分紅,QDII產品是免税的;對於H股公司分紅,QDII產品僅需繳納10%的紅利税。若是通過港股通參與,紅利税則普遍在20%或28%左右。這一對比,買QDII的紅利策略產品,性價比更高。

恒生紅利ETF(513950)是市場比較稀缺的通過QDII投資港股紅利資產的ETF,T+0交易。

看好恒生紅利,但沒有開通股票賬户的投資者,恒生紅利ETF有場外聯接基金(A類:019260,C類:019261)。

03

這輪短暫的反彈,在很多人眼裏,是長期牛市的一次糾偏。當估值擴張在大幅壓縮基本面改善的空間時,我們不會説這樣的股票是值得投資的。

從行情規律來看,大升之後必有跌,是再正常不過的事情。這個時候防禦型資產往往有他的配置價值存在,其業績本身受經濟週期波動的影響更小,是我們在尋求穩定回報和規避市場風險時的優選。雖有波動,但長期來看絕對不會是表現最差的資產。(全文完)